这篇文章,帮助大家分析一下这个基金:建银国际国策主导基金。

在正式开始分析这个基金前,先为大家简单介绍一下”互认基金“的概念。

2015年11月,内地香港两地基金互认正式启动。互认的意思,是内地的居民可以购买香港的基金,香港的居民可以购买内地的基金。

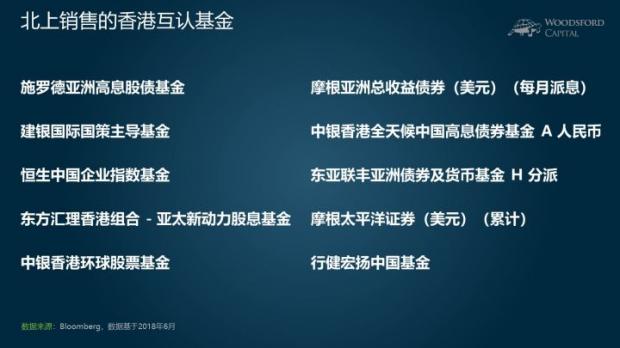

自从两地基金互认正式启动以来,被加入到互认基金列表的基金越来越多。截至2018年6月,能够北上在内地销售的香港基金有以下10支:

同时,能够南下销售的内地基金,数量要多得多。截至2018年6月,有接近50支基金南下,可以供香港的基民选择购买。

互认基金最大的价值,在于它向内地投资者提供了另一个进行海外投资的途径。大致来讲,内地投资者如果想要实现多元分散,进行海外投资,大约有以下几个方法:

1)在海外有银行账户和券商账户,直接进行海外投资。

2)在国内购买QDII基金。购买QDII基金,可以用人民币直接实现投资海外资产(主要是海外股票和债券),并且不受人民币跨境流动的限制(只要有QDII配额)。

3)在国内购买北上的香港互认基金。购买这些互认基金,内地投资者不受外汇管控的限制,能够相对方便的实现海外投资。

截至2017年年底,北上的香港互认基金交易清淡,没有引起多少内地投资者的注意。自2015年11月两地互认基金正式启动以来,北上香港基金在内地累计申购213.74亿元,因赎回或分红导致89.14亿元流出,累计净汇出124.60亿元。2017年,累计申购111.51亿元,赎回或分红64.64亿元,累计净汇出46.87亿元。

可见,北上的香港互认基金,并不太受内地投资者的欢迎。究其原因,可能有以下几个因素:

1)内地投资者如果想投资港股,可以通过沪港通和深港通,直接买卖香港股票。

2)内地投资者可能对于这些北上的基金不太熟悉,不是很确定这些基金是否值得购买。

因此,在本人开设的《小乌龟学基金》(海外基金)网络公开课中,我会挑选一些北上的香港互认基金,做一个比较深度的分析,帮助大家做出更加理性的投资决策。由于该课程的关注点是海外基金,因此除了香港互认基金外,我也会挑一些QDII基金,和注册在中国香港,新加坡等地的海外基金帮助大家分析一下。

在本专栏的历史文章,《施罗德亚洲高息股债基金深度分析》中,我已经对施罗德亚洲高息股债基金做过一定分析。今天这篇文章,我们来分析下一个基金:建银国际国策主导基金。

先给大家介绍一下这支基金的基本情况。管理该基金的经理是建银国际资产管理有限公司。类型为股票型基金。发行日期为2009年1月。

基金的投资范围:受益于中国、香港、澳门及台湾政策的股本及股本相关证券、债券等多元化投资组合。投资目标:资本增长及收益上升。比较基准是MSCI中国指数。截至2018年3月,基金的管理规模接近4000万美元。最高申购费为5%,每年的费率为1.75%。

根据该基金的投资策略和持仓组合(2018.3),晨星将该基金归类为大市值平衡型基金(股票)。该风格和其基准(MSCI China Index)相符,因此没有明显的“风格漂移”问题。

由于该基金的比较基准是MSCI中国指数,因此很容易可以找到追踪该指数的ETF去和该基金进行对比。在香港证券交易所,就有2801(安硕中国指数ETF),专门追踪MSCI中国指数。

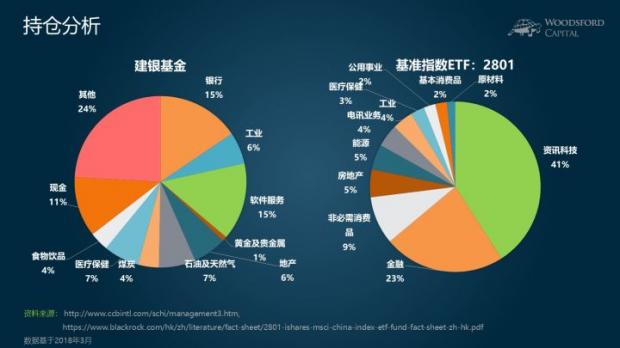

首先,我们来对比一下建银国际国策主导基金和2801之间的持仓有何差别。

如上图所示。建银基金的基准,2801,其持仓最重的行业包括:资讯科技(41%),金融(23%)和非必需消费(9%)。而建银基金在这三大行业的持仓显然都低于基准,显示基金经理不看好这三个行业。同时,建银基金有11%的持仓都在现金里,意味着该基金的风险敞口比基准低了10%。背后可能的原因之一,是基金经理不看好市场,因此选择“轻装上阵”。

基金经理选择持有现金,而不是把资金全部投入到证券市场中,对于投资者来说不是一个好消息。主要原因在于,投资者付高昂的费用给基金经理,目的是让他去选股投资,战胜基准,而不是坐拥现金。在这里,投资者看重的是基金经理的选股能力,并非择时或者资产配置的能力(很多研究显示股票基金经理的技能主要在于选股而非择时)。因此付钱给基金经理,他选择不投资(持有现金)的话,对于投资者来说就是资源浪费,白白付了那么多费用。

接下来,我们来对比一下建银国际国策主导基金和2801之间的费用。

购买建银国际国策主导基金的话,需要支付申购费。申购费的高低,视投资者购买的途径而定,最高可能高达5%。而购买2801的话,没有申购费。

建银国际国策主导基金的费率,为每年1.75%,接近2801每年费率(0.61%)的3倍。

下面,我们再来对比一下基金和ETF的历史回报。

截至2018年4月,不管我们回顾过去1年,2年,3年还是5年,或者从基金成立日开始算,该基金的回报,都明显比2801更差。比如以过去5年的业绩来看,建银国际国策主导基金的回报为每年3.44%,而同期2801的回报为每年10.81%,是前者的3倍左右。

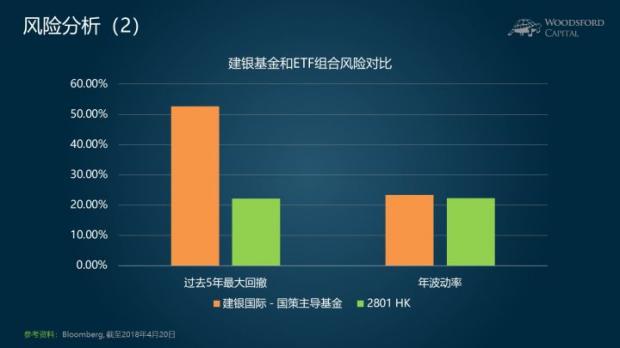

比完了回报,我们再来看看风险。

如上图所示,在过去5年(截至2018年4月)中,建银国际国策主导基金的最大回撤超过了50%,而同期2801的最大回撤为20%左右,还不到前者的一半。两个基金的年波动率类似,都在20%左右。

基于上面提到的这些综合数据,我们可以计算一下该基金经理产生的超额回报(阿尔法)。首先根据基金的历史回报,我们可以计算得出其贝塔值,大约为0.74左右。其次,为了简化计算,我们假定无风险利率为0。

在这些条件下,我们可以计算得出该基金经理的阿尔法为负4.56%。负的阿尔法,意味着该基金经理没有体现出其投资能力,不光没有为投资者带来他们应得的投资回报,反而还拖累了投资者的回报。

接下来,让我为大家分析一下购买该基金需要注意的一些投资风险。

首先是经济风险。由于这是一只股票基金,因此其净值上下波动,主要受股市上下波动的影响。而股市的上下波动,很大程度上受到整体经济环境的影响。这是基民们需要注意的第一个风险。

第二个风险,是中国的投资风险。因为这支基金主要的投资对象是中国的公司,因此他们的表现,自然受到中国的经济因素影响更多。

第三个风险,是利率风险。该基金投资的主要资产为股票,但是也不排除可能会持有一些债券。那些债券部分,会带有利率风险。当利率上升时,债券部分的市值会下降(其他条件不变)。当利率下降时,债券部分的市值会上升。

第四个风险,是对冲风险。根据该基金的官方文件显示,基金经理可能会使用诸如期货,期权等衍生工具进行对冲活动。对冲,本身也带有风险,是否能够达到对冲的目的,受到很多因素的影响。如果基金经理运气不佳,或者操作不当,那么其对冲活动可能反而会起到反作用,拖累基金的投资表现。

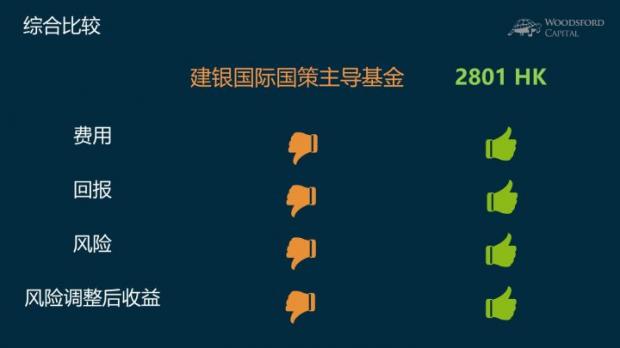

综合上面的分析来看,建银国际国策主导基金费用更高,风险更大,回报更差。

因此,对于投资者来说,2801是更好的选择。

希望对大家有所帮助。

想要获取更多投资知识和信息的朋友们,可以关注以下渠道:

一、网络公开课

(1)小乌龟资产配置:该课程适合想要完整学习金融投资知识的大学生和刚工作两三年的年轻读者,以及想要自己动手DIY资产配置的投资者。

(2)小乌龟学基金:适合对购买海外基金(互认基金,QDII基金,海外基金)感兴趣的广大基民。每个星期,我们会挑选一支基金为大家做深度分析。

二、投资书籍

参考资料:

伍治坚:《施罗德亚洲高息股债基金深度分析》

http://fund.eastmoney.com/news/1593,20180209832565232.html

伍治坚:小乌龟学基金网络公开课

伍治坚:中国的基金经理能否战胜市场?

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号