儿子,

写这封家书的目的,主要是想和你聊一聊“保险”。为什么要聊保险呢,因为现在几乎每个人在成年之后都会遇到这个问题:我该不该买保险?我该买哪些保险?我该怎么选保险?我能不能相信那些卖保险的经纪的话?

当年老爸买第一份保险的时候,你爷爷奶奶没有给过我什么建议,因此我也走了不少弯路,吃了一些亏,被一些卖保险的忽悠过。所以今天写这封信,也想让你作为参考,可以从老爸的经验中吸取一些教训。当然,时代在变,保险行业也在变。你在读这封信时,其中的一些看法和数据都已经过时。希望你自己独立思考,去粗取精,通过自己的比较分析得出自己理性的结论。

首先我想跟你讨论的第一个问题是:我们为什么要买保险?要回答这个问题,我们需要首先明确保险的定义:什么是保险?下面是字典上保险的定义:

Quote

Insurnace is an arrangement by which a company or the state undertakes to provide a guarantee of compensation for specified loss, damage, illness, or death in return for payment of a specified premium.

Unquote

就是说,保险是在保险公司收到保费之后,在被保人发生一些特殊事件(如经济损失,死亡,生病等)时给予一定补偿的安排。在这里,我提醒你需要注意以下几点:

1)保险不是免费的:你如果买保险的话,需要每年交保费;

2)保险只是在事件发生后对于被保人的一种补偿:它本身不能减少不幸发生的概率(人死不能复生);同时它本身也不能增加财富(保险不是投资,保险从来就不以投资增值为目的);

3)保险是负和的:因为保险公司能够支付的赔偿额,最多不会超过它收到的所有的保费的总额,减去保险公司的运营成本(所有保险公司雇员的工资,花红,大楼,旅行等等开销)。如果保险公司很赚钱,那么很可能是大家交的保费太多了。

那么我们在什么情况下需要保险呢?老爸的总结是:

当你面对几乎无法承担的意外的后果时:(A risk that you can not afford)

比如说你有一辆自行车:自行车也有被偷的可能性对吧?那么你是否需要为你的自行车上保险呢?在我看来大可不必。

因为首先如果你不想自己的自行车被盗,那么你自己应该竭尽全力做一些预防措施,比如每天把它搬到楼道里,用锁锁住,或者甚至放在自己家里等等。其次在你做了这些预防措施之后,如果自行车还是不幸被盗了,那么这个损失是你可以承担的。你可能需要省吃俭用一两个星期,就可以再买一辆自行车。因此在这种情况下,你不需要为你的自行车上保险。

但是如果意外造成的损失比较大的话,那么你就需要保险了。这些情况可能包括:

1)你的房子:如果你的房子被烧掉,那么损失可能过于巨大。因此为你的房子买火灾险是合理的;

2)你的汽车:如果你的汽车被盗,那么其经济损失可能也超出你可以承担的合理范围。所以汽车险需要购买;

3)你的身体:你的身体也像你的自行车,平时总有这样或者那样的小毛病,需要修修补补。但是如果你的身体不幸遇到重大疾病,比如癌症,中风,瘫痪等等,那么你所需要支付的医药费可能会远远超过你可以负担的程度。因此你需要为你的身体上保险。

当然一般来说,一个人在年轻时候身体都会比较好,如果你坚持锻炼,饮食健康,作息规律,那么你的身体真正出现大问题可能会在60岁以后,所以医疗保险的话,肯定是年龄越大越需要;

4)你的生命:这一点在你成家后比较重要,一般来说在你28-50岁之间最关键。这段时间一般来说你是家里的主要经济支柱(假设你太太是家庭主妇或者收入不高),而你的孩子(就是我的孙辈)可能还没有达到有自己独立的经济能力。

在这段时间里,如果你的生命发生意外,那么你的太太和孩子的生活很可能会受到影响(因为家里的主要经济收入没有了)。这是一个你无法承担的风险,因此即使概率再小也需要购买一定程度的保险。

基本上,上面这几点是一个人生命中需要考虑的最重要的几个风险。如果卖你保险的保险经纪再来忽悠你关于其他各种风险的险种,我建议你三思而后行,先花点时间研究研究再做决定也不急。

下面我就来说说应付上面这些风险的主要的保险类型。

先从最重要的说起:你的生命。

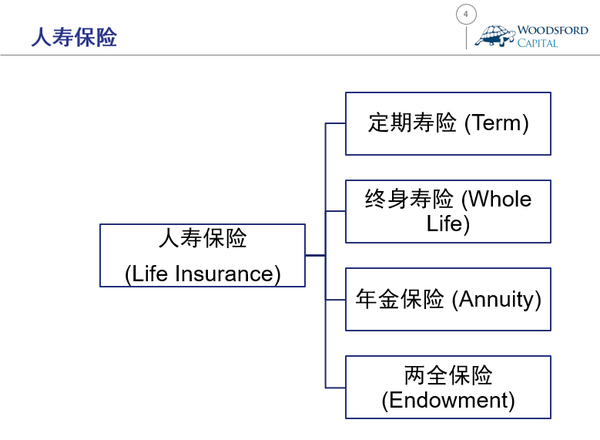

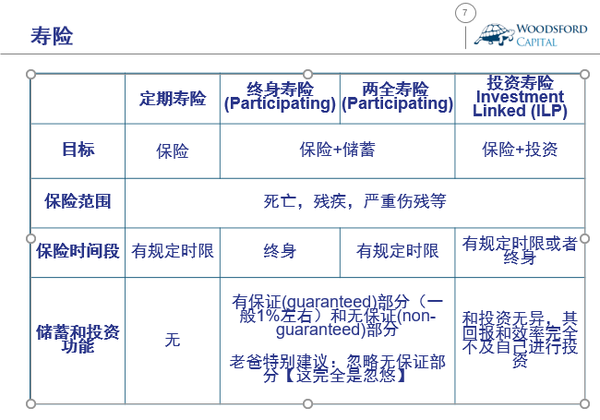

大致来讲,人寿保险有四种类型:定期,终身,年金和两全。你只需要购买定期寿险(Term)。原因如下:

首先要记住你如果意外身亡,你的最大风险并不是你自己(因为你都已经挂了),而是你的妻子和未成年的孩子。(其实还有你的父母,就是我和你妈妈。不过我们俩有自己的安排和计划,就不用你操心了)

因此你需要保的那种情况,是在你孩子未成年之前(比如你自己25-50岁这段年龄内),你发生意外身亡。定期寿险应对的就是这种情况,而且保费最低。

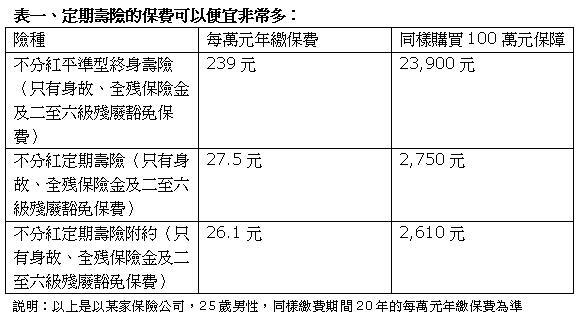

从上图中你可以看到,同样的购买终身寿险的话,其保费要远远高于定期寿险。主要原因是定期寿险是消费险,其功用简单明确:就是为了应对万一不幸丧命的可能性。而终身寿险除了保险以外,还有储蓄功能,在若干年后(比如10/20年后)可以作为一笔定期存款拿出来使用。

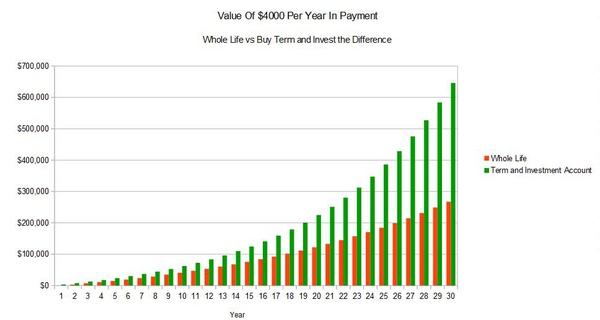

原则上来讲,保险就是保险,储蓄就是储蓄,投资就是投资。把这些概念和目的混起来并不是一个好主意。在美国有一个比较流行的说法叫Buy term and invest the difference,即购买定期寿险,并把余额投资。从上图中你可以看到,付出相同的保费,去购买定期寿险并用余额去购买国债,其回报总是高于购买终身寿险,并且年数越长差别越大。所以老爸对你的建议是:明确保险目的,只购买自己需要的(定期寿险),不要把保险和其他目的(投资/储蓄等)混淆起来。

当然,不买终身寿险,不代表你不需要储蓄。我们家信奉的原则是:节约光荣,浪费可耻。平时省一点,通过点点滴滴将家庭收入存起来,这样在遇到紧急情况(比如家人生病)时就不会慌张。如果你谨守这条原则,那么通过购买保险强制自己储蓄就完全没有必要。

在这里老爸要特别提一下购买寿险的保额问题。很多人都知道自己需要购买寿险,但是在应该购买多少保额这个问题上却有点糊涂。一般来说,保险经纪人的标准说辞是:保额应该是你的年薪的4-5倍左右。因为本身购买寿险就是为了应对自己因意外去世,留下家小没有人照顾这个风险。那么如果购买了年薪的4-5倍的保额,至少可以保障自己家人生活质量按照现在的标准至少维持四到五年时间。

这个逻辑对么?当然是错的啦。原因如下。首先如果一个家庭中领取高薪的家庭成员发生意外去世,那么这个悲剧当然对家庭造成了无可挽救的损失。不管你买不买保险,这个损失都是巨大的。希望通过买保险来弥补这样的损失有点缘木求鱼的感觉。更关键的当然应该是平时注意自己的行为习惯安全,比如开车绑安全带,不要超速,不要酒驾等等。

其次一个家庭的生活质量更大程度上取决于该家庭的日常开支,而非父亲/丈夫的年收入。比如一位40岁左右的爸爸年收入150万人民币左右,照保险经纪的逻辑,这位父亲需要购买保额为600万到750万之间的寿险。这样的买法确实是让保险经纪乐开怀了,但对于这个家庭来说未必合理。因为该家庭每年的开销并不一定都会达到这位爸爸的年收入(150万),更可能的情况是该家庭的年支出大概在30万-70万(每个家庭情况不同,消费观不同,有没有房贷造成的影响不同,等等)。

当然,每个家庭的情况都不同,在这里我很难给你一个短平快的简单总结。这就更需要你在购买保险之前分析清楚自己家庭的经济状况,搞清楚自己到底要保的是什么,而不是去盲目追求自己不需要的保险。

很多人在购买寿险时一味追求更高的保额,觉得我特地买个寿险,如果我死了,只赔给我几十万,甚至几百万岂不是太亏了,难道我的命才值这么几个钱?但是他们忽略了一个很重要的问题,即一个人发生意外丧命的可能性是很低的。这也是为什么保险公司愿意让你每年花看似不多的钱(保费)来为自己发生生命以外投保的原因:如果这是一个大概率事件,保险公司岂不是要赔死?

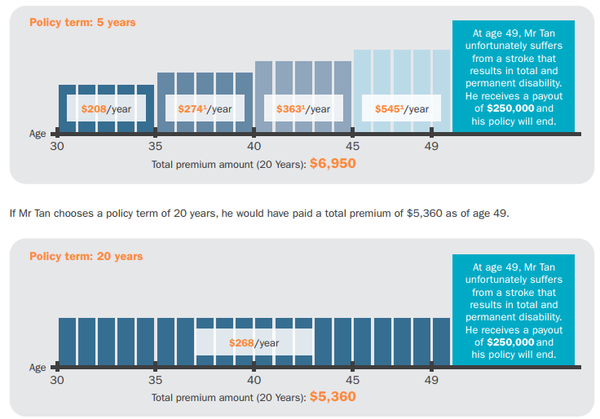

比如上图是新加坡一家比较大的保险公司(NTUC Income)的定期寿险(Term)的年保费和保额示意图。你可以看到一个个人如果投保25万新币左右的保额(定期寿险),需要支付的保费大概是5,000-7,000新币之间。我们取个中间数,6000新币保25万,大约是41倍。

现实生活中一个49岁的男性因为中风而瘫痪的概率是多少?比如美国每年大约有795,000人会患上中风,占总人口的0.26%。当然我这里的计算是非常粗略简单的(因为发生中风导致瘫痪只是定期寿险里赔付的一种情况,还有其他一些情况。同时发生中风的概率和年龄,基因,作息习惯,饮食习惯等都有关系)。真正的保费和保额计算由保险公司专业受过培训的精算师计算,相对来说要复杂一些。但是有一点可以肯定:由精算师算出的保费和保额肯定以保证保险公司盈利为前提。

按照上面这个例子,假设一位40岁的爸爸年薪150万,需要投保700万保费的定期寿险。那么根据41倍左右的大致计算,他需要在20年内支付的保费为17万人民币左右,约合每年8,500元(保20年)。8,500元相对于150万可能算不了什么,但是也不是一个小数目。况且事实上人的薪水一般来说在45岁之后会逐渐递减。用这样的算法去购买寿险显然属于过度消费。一个更合理的方案是购买大约70万-150万左右保额的寿险(视每个家庭的具体情况而定)。假设保额为150万,按照41倍快速计算法,保费大约为36,000元(20年),每年约1,800元。这样一比你就可以看出精打细算可以在购买保险上面省下多少钱。

要知道在绝大多数情况下,不管这每年1,800元,还是上面提到的每年8,500元,都是打水漂的。每过一年,如果你还没有发生意外并且好好活着,那么你在那一年的保费就白白花掉了。很多人比较容易犯得错误是觉得寿险的保额越大越好,最好几百万,甚至几千万。殊不知在绝大多数情况下,寿险的保费都是白白流入保险公司口袋里的。

在这里也稍微讲一下年金和两全寿险。年金的话简而言之就是你先把一大笔钱交给保险公司,然后在若干年后保险公司再每年通过年金形式把你自己的钱定期发给你。在这个过程中保险公司相当于你的管家,当然这个管家可不是免费的,会扣除一定的费用。在我看来,有良好的储蓄习惯的普通人完全没必要购买这种保险。

两全寿险,其功能特质介于终身和定期寿险之间,即一般需要缴纳保费一定时间(比如20年),然后在20年后可以将现金价值(Cash Value)取出(这个功能相当于定期存款),同时有寿险功能。相似道理,其投资部分的回报肯定不及Buy term and invest the difference,所以老爸也不推荐。(当然,前提是你自己需要把一部分储蓄去用来投资。在这方面老爸相信对你来说不是问题。)

好了,儿子,老爸帮你把这些寿险的不同和对比在这张表里总结一下。如果你有看不懂的去Google。

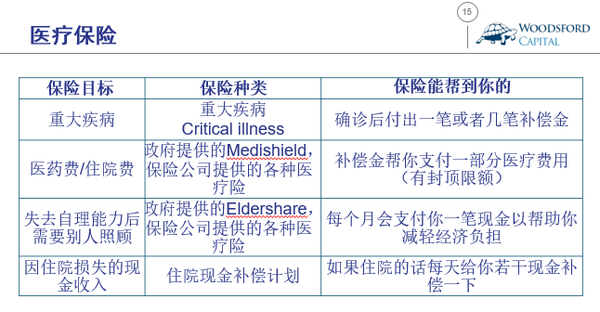

讲完了寿险,下面来讲讲医疗保险(即上面提到的第三条风险-你自己的身体风险)。

首先要讲清楚一条最重要的原则:你自己的身体需要你自己去爱护。我希望我自己身体力行,可以帮你养成一些最基本的生活习惯,比如不抽烟,少喝酒,作息正常,饮食规律,坚持锻炼,保持乐观。这些基本习惯才是保证你身体健康的最重要原则。希望通过医疗保险来照顾你自己的身体完全是本末倒置:如果你哪一天发现自己身体不好了,先从上面这些基本的生活习惯来检查一下自己哪里可以改进。

但是即使你在上面那几点都做到了,也还是需要医疗保险。这纯粹是为了应付不时之需:有些身体疾病有遗传因素,有时候身体不好也有运气成分。当然,如果只是一些小毛小病,那么问题不大,稍微花点钱去医院开点药就能应付过去。从身体健康角度,你需要考虑的最重要风险是:

1)住院开销(Hospitalization)

2)重大疾病(Critical Illness)

这主要是因为这两种情况是最可能对你的经济状况构成重大影响的。在新加坡,住院费比较昂贵,动辄几万新币。而如果遇到重大疾病,比如癌症,洗肾等等,其开销会对一个家庭造成严重负担。

在这里我需要强调一点:天下没有免费的午餐。保险的核心原则是风险均摊。你可以享受到保险赔付额高过你自己上缴的保费的前提是其他人没有生病住院。从投资角度来讲,买保险肯定是亏的(否则保险公司就不会赚了)。因此你的目标应该是在花最少的钱交付保费的前提下,为自己和家人选择合理的保险。

从新加坡角度来讲,严格的说一个公民不需要购买医疗保险,因为政府已经强制为每一位公民提供了医疗保险(Medishield)。当然很多人会抱怨说政府提供的医疗险不够,因为该保险只能被用于政府公立医院C级病房(即不是单间,有好几个病号公用一间大病房),不能选医生等等。

在我看来,如果家里的经济状况比较紧张,那么政府的医疗保险也够了。毕竟每个人都要住好的病房,都要飞商务舱和头等舱,享受的欲念是无止境的。在这一点上,要量力而为:你自己有本事赚钱,那就可以选择更高级和奢侈的服务。但是前提是不要依靠别人,不要寅吃卯粮。

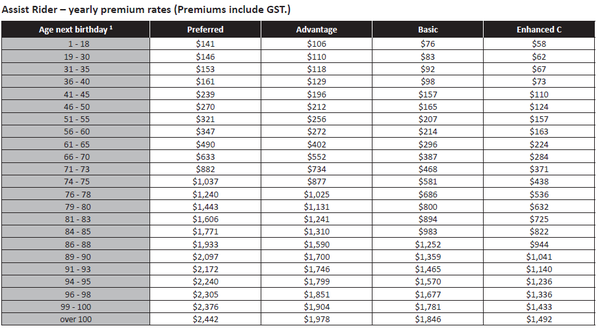

在政府提供的医疗保险之上,你可以考虑购买上面这些不同的保险。在我看来,重大疾病和住院保险可以考虑购买,原因在上面已经解释过。至于上图中下面的两个保险,则没有必要购买(很多保险公司会送下面两项,可见其价值并非很高)。

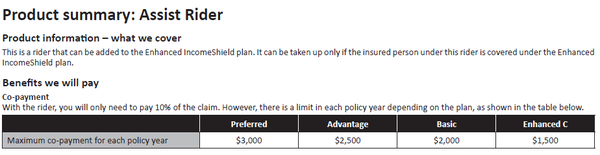

在这里需要跟你解释一下Rider(附加条款)的概念。很多医疗保险都有Deductible和Co-payment这两个条款。

Deductible自付额:就是在保险公司应付你的理赔之前,你需要自己先支付一定的数额(比如2000新币)。

Co-payment共同负担额:大部分医疗保险会规定你自己需要支付10%-20%,而保险公司再赔付另外80%-90%。

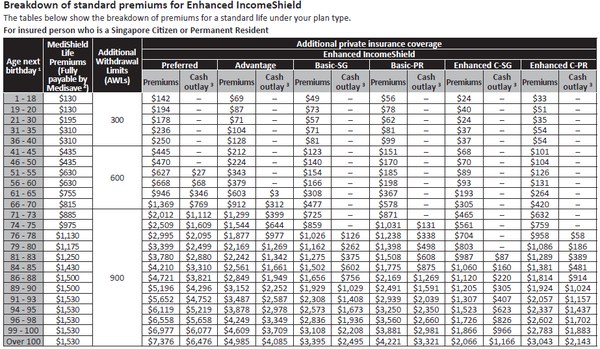

由于这两个条款的存在,即使在你购买了保险之后,也不能保证在理赔时获得保险公司100%的赔付,即你自己还是需要付出一部分的费用。如果你自己一分钱都不想出,那么你可以购买Rider附加条款。购买了附加条款以后,保险公司会将deductible和co-payment去除,在理赔时给予100%的赔付(如果符合他的理赔条件)。

老爸的建议是:不要购买附加条款。老爸在这方面做过很多研究比较,得出结论所有的附加条款基本都比较贵,其保费和保额不成比例。从原则上来说,如果你自己生病了,当然应该支付一定的医疗费:这个世界上没有免费的午餐,不要指望别人为你的医疗费用负责。

比如上图显示的是新加坡NTUC提供的医疗保险NTUC IncomeShield。假设一个成年人40岁,那么他每年要付的基本保费是 $310+$81=$392(新币)。但由于这个是基本配套(basic),在赔付时需要自付(deductible)1500新币(C级病房)和共同负担(co-insurance)10%。

有些人不喜欢这个共同负担,于是保险公司提出,你可以每年多交一些保费购买一个Rider。比如上面这个附加条款,在基本配套下,可以将你每年所付的共同负担(co-insurance)限制在2000新币以内。

而为了这个好处需要付出的代价(保费)则是:每年98新币(基本配套)。也就是说,每年的保费需要增加98/392=25%。而你省得钱则不一定,要看到时候生的病以及医药费而定。基本上在老爸看来,这不是一笔好买卖(付出的额外成本是固定的,但是好处则未必)。

回到当初购买医疗保险的初衷:你怕的不是医疗费,而是非常巨额的医疗费。所有普通医疗保险的涵盖范围对于巨额医疗费的保护目的已经达到,没有必要再去添油加醋,画蛇添足。当然,类似这种附加条款之类的需求,说到底还是一个消费需求。老爸之前说了,如果你有经济实力,靠自己的收入,在能力之内购买自己喜欢的消费品(这个保险需求,和其他消费需求是类似的,比如更好的汽车,洋房,出国旅游等等),那么确实是你自己的选择。但前提还是:独立自主,理性消费,不要依靠别人,寅吃卯粮。

老爸在上面还提到了房子(火灾)险和汽车险。这两个险种比较简单。如果你按揭买房,买车的话,一般都是强制需要购买这两个保险的。因此你所需要做的,就是横向比较一下,挑个性价比高的保险购买就行了。由于他们并不像寿险那么复杂,我就不在这里多啰嗦了。

说了那么多,希望你可以明白,不要指望保险来保障你的一生。你的生活,以及你所爱的家人的生活,需要靠你自己奋斗去赢得。最好的保护自己生命和健康的途径,是平时行事稳妥,考虑周到,养成良好的生活习惯。保险只是在你做好了这些本职工作后,如果还不幸遇到意外给你一些补偿而已。因此请不要本末倒置,花太多时间和开销去购买完全不必要的保险。

对于一个中产家庭来说,资源(资金)永远是稀缺的,因此你需要仔细分析,理性分配自己和爱人的收入,不要过度消费(买太多的保险就是过度消费的典型例子)。

同时牢记:保险是保险,储蓄是储蓄,投资是投资。如果是保险,可以把钱给保险公司。如果是储蓄,放在银行里要远比给保险公司安全。(爸爸上次跟你提到的AIG差点破产的例子你应该还记得吧)投资的话,最好的途径是自己学习掌握正确的投资知识,做出理性的投资决策。

好了不多说了,你小子放机灵点,凡事多看多想,在综合各方面信息后才形成自己独立的观点。如果觉得我上面哪些地方说的不对你尽管指出:但是我希望你在反驳我的意见时需要亮出自己的证据和逻辑,不要被自己的情绪和喜恶影响。如果你可以给出可靠的证据来反驳我上文中的观点和看法,我会虚心接受。

=============================

致读者:有一些朋友向我反映,这篇文章让他们觉得有些不舒服,因为读到后来好像产生自己是文中的“儿子”的感觉。请容我在这里像广大的读者朋友解释一下:当时写这篇文章的出发点,是我在回顾自己过去买保险的过程中,确实有一种走了不少弯路的感觉。我相信很多朋友和我一样,接触到的大部分关于保险的信息都是来自于保险销售人员。由于保险代理的立场和客户有明显的利益冲突(销售人员的收入来源于其卖出的保险数量),很难让人相信其提供的信息完全独立客观。我明白以后我的孩子迟早也需要买保险,因此我希望可以和他分享一些比较独立的不带任何利益偏向的客观分析。如果有些读者感到我下面文章有所冒犯,我在这里表示歉意。

希望对大家有所帮助。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号