今天这篇文章,帮助大家解决以下问题:该不该买年金险?

首先,为大家普及一下年金险的定义。

年金保险是指投保人或被保险人一次或按期交纳保险费,保险人以被保险人生存为条件,按年、半年、季或月给付保险金,直至被保险人死亡或保险合同期满。大致来说,年金险分三种:终身年金险、定期年金险和联合年金险。

年金险最大的优点,在于“稳定”。一般购买年金险的消费者,在一定年龄(比如65岁)以后,可以每月收到一笔固定的年金,就好像自己的退休金一样,一直到终老。理论上来说,只要保险公司不倒闭,那么不管发生什么情况,你都能收到那笔固定的养老金。

那么问题来了:如果购买年金险,退休后每个月能拿到多少钱?在那之前,每年需要付多少保费?让我用一个具体例子,帮助大家好好分析一下。我这里举的例子为定期年金险,其背后的计算方法和分析逻辑,可以扩展到其他类型的年金险。

李女士今年35岁,购买某公司的年金险。每年缴费22,150元,持续缴费20年。然后,从60岁开始,她可以每月领取年金3,085元,一直到去世。

在这个例子中,李女士从35岁到55岁,需要持续20年支付保费,累计共缴保费44.3万元。李女士需要等25年,才能开始领取年金。

像这样一个年金险,是否划算,该不该购买?下面,我来帮大家仔细分析一下。

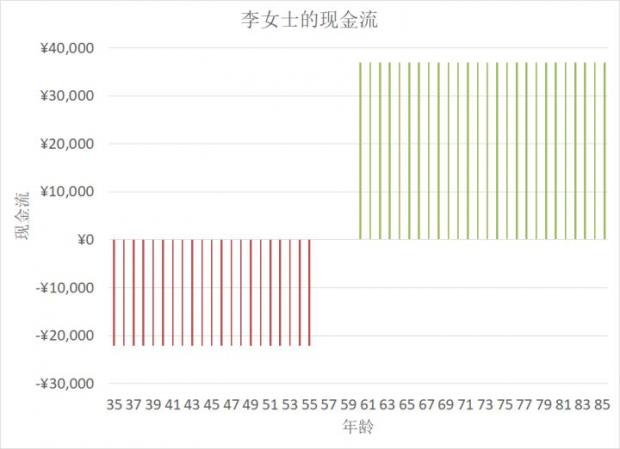

我们假设李女士可以活到85岁,那么她在这个年金险上的现金流,就是这样的:

这样的现金流,对李女士来说意味着什么?

在做比较之前,我们需要做以下假设:

1)如果李女士没有买年金险,那么每年的保费,可以用来投资。我们假设,李女士非常保守,只愿意购买相对来说比较安全的理财产品。我们假设购买1年期的理财产品,李女士每年可以获得4%的投资回报。

2)李女士从60岁到85岁,每年可以领取年金。我们假设那期间的折现率,为人民币10年期国债的收益率,即3.2%。

基于这两个假设,我们可以计算(Excel在文末可以下载):

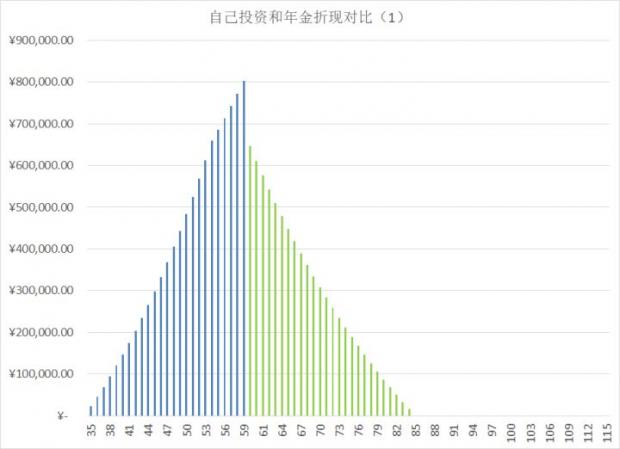

1)李女士到59岁时,累计的总保费市值。计算方法很简单,就是基于每年保费的投资回报(4%),把他们累加起来,共为¥802,485。

2)李女士在59岁时,未来收到的年金现金流的现值,也就是以3.2%的折算率,把未来所有的现金流都折算到59岁。根据计算可以得出,其总值为¥646,928。

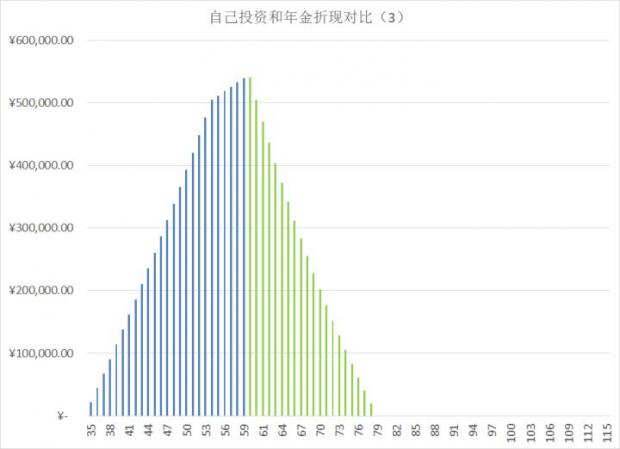

在上面这张图中,我把自己投资和拿年金的回报做了对比。左边蓝色柱子,是自己把每年的保费投资,基于4%的年回报获得的累计市值。而右边的绿色柱子,则是把未来能够获得的年金,以3.2%的折现率折现后的累计市值。

这个比较的结论就是:如果活到85岁,那么购买这个年金险,不如自己投资。两者的差距,高达15万多元。

为什么自己投资,获得的回报,比保险公司给与的年金高出那么多?主要有以下原因:

第一、复利的魔力。每年投资2万2千多元,基于4%的年回报,利上滚利,坚持25年下来,可以获得的投资回报,是非常可观的,可以说大大超出了很多人的想象力。

第二、李女士要想拿到年金,需要等25年以后,而且只能每年领取一定数额。由于现金是有时间价值的,每往后推一年,李女士领到手的年金,折算到今天就越不值钱。因此我们可以看到,在上图中,越往后的绿色柱子,其经过折算后的累计净值,就越低。

那么问题又来了,在何种情况下,购买年金险变得比较划算呢?大致来说,有这么几种情况:

第一、未来的折现率降低。在上面的计算中,我用的是3.2%的折现率。但是有一种情况,比如未来政府降息了。那么我们使用的折现率,也会相应降低。

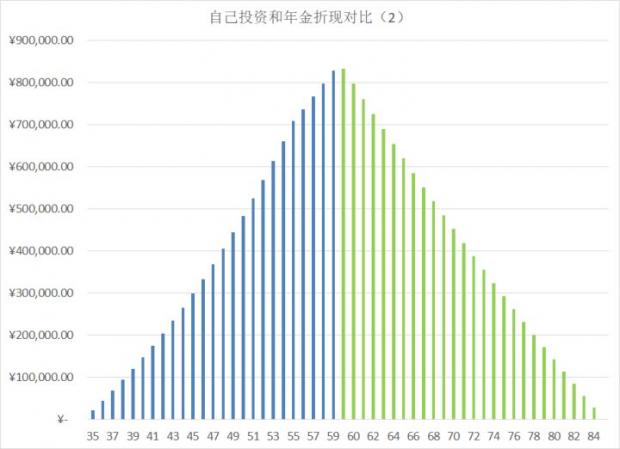

假设我把未来的折现率,改为1.1%,还是算到85岁,那么我们就会看到上面这张图。在这种情况下,李女士自己投资(4%回报),和购买年金险(1.1%的折现率),拿到手的投资回报是差不多的。

当然,聪明的读者一定能够看出来:首先,未来利率降到1.1%左右,比现在低3个百分点左右,虽说不是没可能,但其概率也不一定大。其次,如果未来利率不变,或者上升,那么购买年金险拿到的投资回报,肯定还是不如自己投资。

第二、活得岁数更长。

之前我们假设李女士活到85岁。现在,我们假设李女士身体很棒,平时注意锻炼,生活作息规律,可以活到100岁。那么她购买年金险的现金流,就如下图所示。

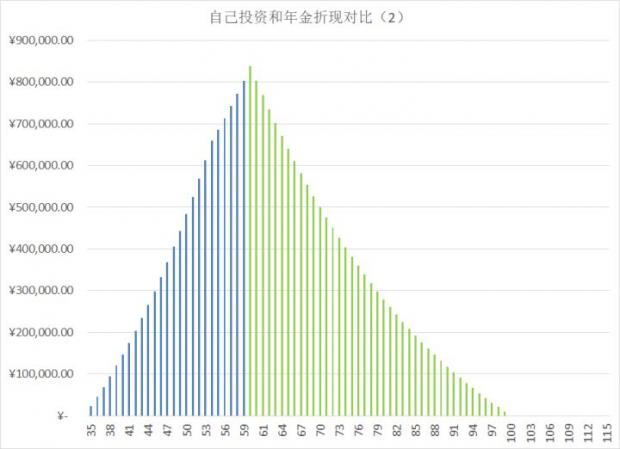

购买年金险的基本规律之一,就是活得越长,能够拿到的年金就越多,因此也越划算。

根据计算可以得知,上文例子中的年金险,盈亏平衡点大约在97岁左右。也就是说,假如李女士可以活到97岁的话,那么她拿到的总年金,和之前自己投资获得的总回报,基本差不多。超出97岁以后收到的年金,就是她从保险公司“赚”到的年金。

第三、自己的投资回报没那么好。

在上文中,我假设李女士购买银行理财,每年大约可以获得4%左右的投资回报。但是在现实生活中,有很多老百姓不会购买理财产品,更别说炒股买基金了。他们一般只会把钱放在银行里的定存或者活期存款。

如果我们假设:李女士把保费放在银行一年期定存中,每年的回报为1.35%(2019年11月工商银行一年期定存利率)左右。同时未来现金流的折算率还是3.2%。

在这个假设之下,李女士在79岁时,就可以达到“盈亏平衡点”。在79岁以后,她收到的更多的年金,相当于“赚了”。

除了上面的投资回报分析之外,还有几个重要的考量,值得我们注意:

第一、年金险的一大特点,是没有流动性。也就是说,当你决定购买年金险之后,在接下来的20年,或者更长时间里,需要每年缴纳保费,一年都不能少。如果中途断交,或者想退出的话,就会蒙受一定的损失。

而如果自己投资,买理财或者股票的话,流动性在自己的掌控中。如果买股票,可以随时进出。而如果买理财,6个月、一年、两年等,可以根据自己的偏好和家庭情况进行选择。

第二、基于以上的特点,年金险更适合那些缺乏储蓄习惯的人群。比如月光族和剁手党,如果没有人管着,很容易过度消费。年金险的好处,是可以每月从他们的银行账户中扣除一部分保费,就好像是强制储蓄,帮助他们在年轻时把钱存起来,然后等到退休以后,可以每月收到一笔类似于退休金的固定的年金。

但是如果自己有储蓄的良好习惯,不会痴迷于过度消费,那么自己去投资的话,可以做到回报更好,而且还有更强的灵活性。

第三、有些朋友会说,年金险除了“储蓄和投资”功能,还有“保险”功能,即如果投保人在缴保费期间遇到意外,还有保险赔偿。这话虽不错,但其实年金险中的保险功能,性价比并不高。比如在上面的例子中我们可以看到,在李女士45岁时,累计缴费22.1万,保险金额19.9万,还不如累计的缴费。在她55岁时,累计缴费44万,保险金额52万,仅为累计缴费的1.19倍。如果去保险市场上直接买消费型寿险,性价比要高很多。

第四、年金险的另一个用途,是用于家族财富的传承。这个功能,有点类似于家族信托。举例来说,老爸有2000万要传给儿子,但是不希望儿子败家,刚拿到手就在短短几年内坐吃山空。于是老爸可以以儿子为受益人购买一个年金险,然后规定在儿子X岁以后,从保险公司每年领取若干年金。这样,既可以保证儿子衣食无忧,又能防止儿子过度滥用自己辛苦积累下来的财富。如果要单独设立家族信托,一般来说费用比较贵,只有财富量比较大才有规模效应。但是年金险,相当于一个平民版的家族信托,可以达到信托一部分的功能。

第五、以上的计算,只是基于某一款年金险产品。每一家公司推出的不同年金险,其保费、保险金额、年金额都不同,需要具体案例具体分析。读者朋友可以把你感兴趣的年金险的具体参数输入Excel表格(文末可以下载),然后自己做计算对比。

参考资料:

年金计算Excel表格

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号