今天的这篇文章,要从大约400年前的一个故事说起。

1636年5月,后金国大汗爱新觉罗皇太极称帝,正式改国号为“大清”,定都沈阳。同年9月,美国著名的哈佛大学在麻省坎布里奇创建。

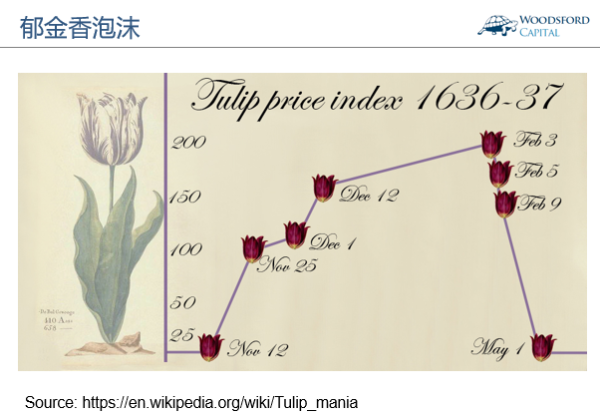

也是在这一年,欧洲的“郁金香之都”荷兰,发生了一场有史以来最为疯狂的资产泡沫事件之一:郁金香狂热(Tulip Mania)。

在短短的几个月内,郁金香的平均价格上涨了200倍。在1637年2月份郁金香价格达到顶峰时,一株顶级郁金香Semper Augustus的市场价格达到了12英亩土地(约49,000平方米)。另一株顶级郁金香Viceroy的市场价格高达2500荷兰盾。当时一个有经验的工人一年的收入约为150荷兰盾。也就是说,一朵花的价格相当于一位工人16年的薪水。

但是从1637年2月份开始,郁金香的价格急速下跌,在短短的三个月内从峰顶跌到谷底。从泡沫开始形成到最后破裂,这场轰轰烈烈的资产大戏不到一年就以悲剧收场。

如果我们纵观过去400年的人类历史,就会发现像“郁金香狂热”这样的资产泡沫事件层出不穷。对于资产的狂热追捧,到最后没有下一个“傻子”愿意接棒导致的恐慌性大跌,这样的行为习惯似乎存在于我们人类的基因里,形成了一种没过几年就会再次出现的历史规律。

1720 年,英国发生了历史上非常有名的南海公司股价泡沫破裂事件,该公司的股票价格在短短一年中上涨10 倍,然后猛跌90%,令无数投资者损失惨重。这些蒙受损失的投资者中,包括了一位伟大的数学家:伊萨克∙牛顿。

牛顿在这次事件中损失了大约2万英镑,其购买力大约相当于2002年的300万美元。后来牛顿说:我可以精确计算天体的运行,但却无法估计人类的疯狂程度。可见即使是最聪明的科学家,也免不了犯非理性错误的时候。

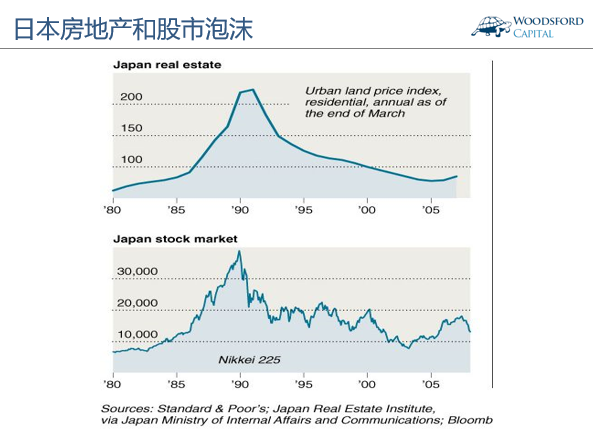

1980年代开始,日本的经济规模不断上涨,其股市和房地产市场价格也相应上升。以日经指数计算的日本的股市,从1980年的6,000点左右,飙升到1989年的40,000点左右。在短短的十年内,日本股市上升了6倍,是全世界回报最好的股票市场。

日本的地价,其上升幅度也令人眩目。以1989年日本的地价来算,其土地价值的总和是美国全国所有地价总和的4倍。我们不要忘了美国的国土面积是日本的25倍。也就是说,按照平均尺价来算的话,日本的平均地价是美国的100倍。日本东京银座广场(Ginza plaza)地区的地价为每平方米25万美元 -- 这可是在1989年!每一个在东京或者大阪拥有一两套房子的日本人,跑到国外都是腰缠万贯的“百万富翁”。

1989年,日本的三菱集团以8亿4千6百万美元的价格购买了美国纽约洛克菲勒中心(Rockfeller Center)51%的股份,震惊了美国的舆论和大众。要知道,洛克菲勒中心可是美国资本主义的象征,而这只是日本投资者在美国进行的跨境收购中最夺人眼球的一桩买卖而已。从洛杉矶到纽约,从商业大厦到电信公司,财大气粗的日本人让美国人真正见识了什么叫“不差钱”。

但是,好景不长。在1990年左右,日本的股市和房市泡沫在毫无先兆的情况下开始破裂,从此开始了长达20年,甚至更长的“失落期”。一直到今天,日本的房价和股价还是远远不及1989年时达到的高峰。

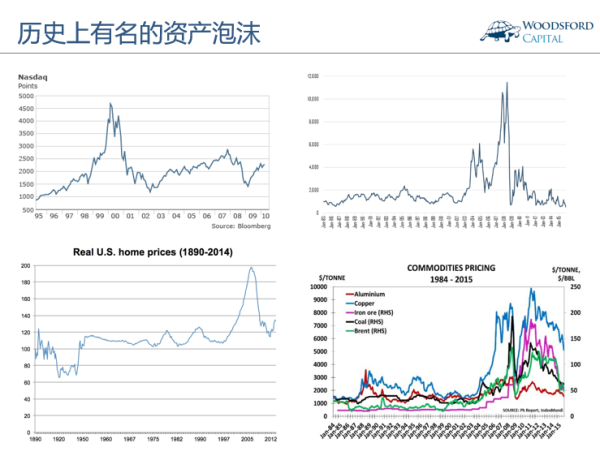

像上文中提到的荷兰和日本的资产泡沫,历史上还有很多。比如1999年左右的互联网泡沫,2008年左右的世界散装船运费(Freight)泡沫,2008年的美国房地产泡沫,以及2012年左右的大宗商品价格泡沫。所有这些泡沫都经历了酝酿--》上冲--》历史新高--》瞬间破灭的相似过程。

有这么多的前车之鉴,为什么还不断有新的泡沫出现并且破裂?我们人类是不是都不长记性,好了伤疤忘了疼?对于资产价格泡沫这个问题的研究,大致上有两大学术流派。

第一派叫做“市场有效”派。1970年代,美国芝加哥大学的金融教授尤金法码(Eugene Fama)提出了“有效市场假说”。后来该理论得到不断的发展,渐渐发展成金融学中的一个主流,在高等学府的金融系里成为必教科目之一。

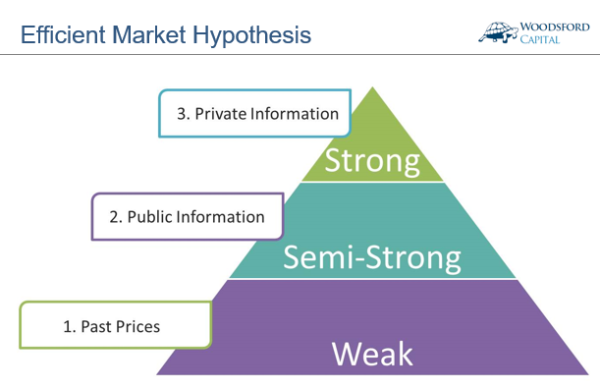

在“有效市场假说”体系里,法码教授将市场分为三种:弱有效,半强有效,和强有效。在弱有效市场中,证券过去的历史价格对未来没有预测作用,通过技术分析来判断证券未来的价格走向纯属浪费时间。在半有效市场中,所有的公开信息都被证券价格充分消化,不管是技术分析还是基本面分析都无法预测证券未来的价格。而在强有效市场中,即使是内幕消息也无法帮助投资者提高预测的准确度。

那么我们面对的市场,到底和理论上的“有效体系”有多接近呢?根据美国经济学家Fischer Black的研究(Fischer Black, Noise, 1986),他的结论是:绝大部分市场在绝大部分时候(90%)都是有效的。虽然有时候确实会有市场无效的时候(比如1999年的科技泡沫),但那还是属于非常少数的情况。

但即使像1999年那样在事后看来非常“明显”的资产泡沫,要想在事前准确的做出判断,甚至从中获利,其难度要远远高出很多人的想象。美联储前主席格林斯潘曾经说过:要想在事先就发现一个泡沫,那是非常困难的。泡沫只有在破裂后,我们才能确认它的存在。

从诞生开始,“有效市场假说”就受到金融从业人员不断的质疑。即使是今天,在中国还有很多基金经理,券商和理财机构销售对于“有效市场假说”不屑一顾。在他们看来,市场有很多无效的地方,因此很多人只要看一下蜡烛图,读一些公司研报,就能轻松战胜市场,取得非常好的投资回报。

然而有越来越多的证据表明,市场即使不是完全有效,要想在事前就准确预测到市场的高点和低点,并且及时逃出或者买入,对于绝大多数人来说根本就是不可能的事。本专栏的历史文章《通过择时买卖股票靠谱么?》【1】和《主动型基金经理的窘境》【2】对于这个问题有更为详细的分析。

第二个影响比较大的学术流派,叫做“行为学派”。在过去几十年中,行为经济学的研究发展取得了长足的进步。在这个领域产生了诸如卡尼曼(Daniel Kahneman)和席勒(Robert Shiller)这样的诺贝尔奖得主。

在2000年出版的题为《非理性繁荣(Irrational Exuberance)》的书中,美国的席勒教授试图对市场的非理性行为作出解释。根据作者的阐述,在牛市周期,投资者们兴奋异常并推动资产价格上涨,到达令人目眩的和不可持续的高度。但是在熊市周期,投资者们沮丧不已,将资产价格压低到不可思议的低水平。席勒将这种现象称为“回馈轮回(Feedback Loop)”,即较高的价格导致更多的乐观,甚至更高的价格,而市场的悲观情绪则导致更多的抛售。一个典型的泡沫,在前半个时期属于典型的“正向回馈轮回”,而到了后半部分则成为“负向回馈轮回”。人类的非理性情绪变化,是泡沫产生并且破裂背后的关键因素之一。

为了对于这个问题有更深的理解,2002年诺贝尔经济学奖得主史密斯(Vernon Smith)和另外两个同事在2000年做了一个很有趣的实验。

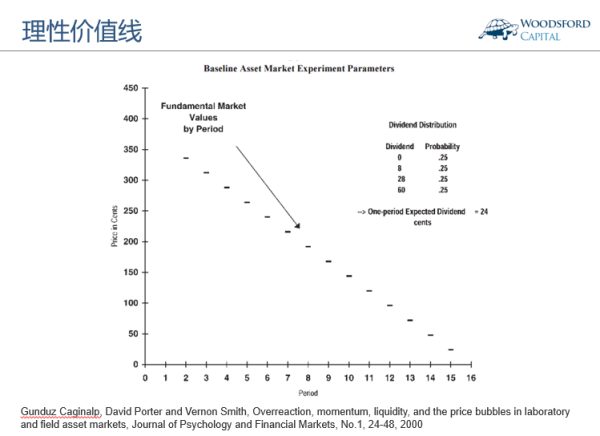

研究人员邀请了一组实验对象来参加一个炒股模拟大赛。整个模拟大赛耗时2小时。这些实验对象被告知,在这两小时内,他们互相交易的股票会分15次红,也就是说每过8分钟分一次红。

根据计算我们可以得知,每次分红后,该股票的基本价值会下降,因此其理性价值线是一条向下倾斜的直线。

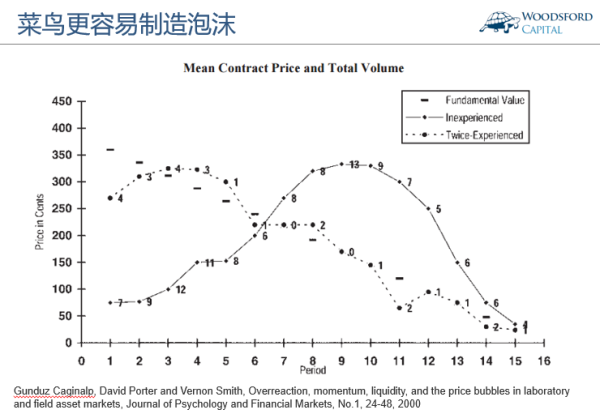

但是在实际的炒股模拟大赛中,该股票的价格走向完全背离理论上的基本价值。

从上图中我们可以看到,那些第一次玩这个游戏的“菜鸟”(上图实线),在模拟过程中制造了一个典型的价格泡沫(上图中间凸起部分),该泡沫在临近模拟大赛结束时破裂,股票价格最终回到基本面。而如果这些玩家被给予机会再试一次,他们交易得出的股票价格(上图虚线)就要靠谱得多,和股票的基本价值非常接近。很明显的,这些“菜鸟”在第二次玩模拟赛的过程中学聪明了。

研究人员在不同的地方邀请了不同的参与者参加这个实验,得到了类似的结果。在实验中,研究人员观察到游戏参加者体现出来的一些典型的行为学偏见,比如确认偏误(Confirmation bias), 处置效应(Disposition effect)等等。这些行为学偏见让游戏参与者做出了不理性决策,导致了泡沫的产生。

只要市场中有很多参与者,特别是那些不知道自己在干什么的“噪音”交易者,那么市场中出现资产泡沫几乎是必然的。这也是为什么我们每隔几年都会经历一个经济泡沫的原因之一。

关于市场是否理性,以及泡沫是否可能在事前被认定,“市场有效”派和“行为偏见”派之间的学术争论旷日持久。2013年,瑞典皇家学院将诺贝尔经济学奖同时颁给法码(有效市场派)和席勒(人类非理性派),就是想向世人释放出这样一个信号:市场是否有效,泡沫能否被发现,不是一个那么容易回答的问题。像上文中提到的这些争论,可能还会持续很久。

聪明的投资者,需要明白,即使市场不是百分百有效,要想提前准确预判泡沫的出现并且从中获利,也是一件非常困难的事情。上文中提到的席勒教授,早在1996年就指出美国科技股票价格存在泡沫。但是如果投资者按照那个逻辑在1996年开始卖空科技股的话,那么他还没有等到2000年泡沫破裂的时候,可能就已经破产好几次了。

如果没有更好的办法去预判泡沫的出现和破裂,那么一个更好的策略就是多元分散,长期持有。多元分散,需要在时间,资产类型和国别等多个维度实现。多元分散,是一种谦虚务实的投资态度:勇敢的承认自己没有能力战胜市场,没有能力提前预判并发现市场的高点和低点。因此我们选择用时间换空间,通过拉长投资周期的方法,降低短期和集中投资带来的波动性和风险,稳定的获得多种资产提供的长期平均回报。

希望对大家有所帮助。

伍治坚新书《小乌龟投资智慧:如何在投资中以弱胜强》终于上架啦。在京东,淘宝,亚马逊中国或者当当搜索书名或者作者名,都可以购买到该书。或者也可以点击这里购买本书:http://169820.html

数据来源:

【1】

【2】

Gunduz Caginalp, David Porter and Vernon Smith, Overreaction, momentum, liquidity, and the price bubbles in laboratory and field asset markets, Journal of Psychology and Financial Markets, No.1, 24-48, 2000

Fischer Black, Noise, Journal of Finance, V41, Issue 3, July 1986: 529-543

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号