前几天,有位读者给我发了一份基金宣传材料,让我帮他看看。该基金的名字叫做文艺复兴RIEF基金,承销机构为一家叫做“格X财富”的第三方理财机构。

文艺复兴(Renaissance Technologies)是全世界名气最响的对冲基金公司之一,其创始人詹姆斯·西蒙斯(James Simons)堪称传奇人物。他有很多外号,比如“华尔街最赚钱的数学家”,“全球最赚钱的基金经理”,“量化交易之父”等等。根据彭博社亿万富翁指数(Bloomberg Billionaire Index)显示,西蒙斯在2016年的身家大约值155亿美元左右。根据Hedge Fund Research报道,詹姆斯·西蒙斯在2016年的收入为16亿美元,位于世界对冲基金经理收入榜单首位。

文艺复兴科技公司的旗舰产品是一款叫做“大奖章”(Medallion)的对冲基金。该基金成立于1988年。“大奖章”是一个典型的量化“黑盒子”基金,其交易策略都是基于复杂的电脑程序和算法,外人无从知道它的交易规则。“大奖章”基金(在向外部投资者关闭之前)也是世界上收费最贵的对冲基金之一:年管理费5%,业绩提成44%。

根据彭博社的报道,从1988年到2015年,“大奖章”基金每年的平均净回报高达40%左右。因此即使基金的收费再贵,想要投资“大奖章”的投资者也排成长队。问题在于,从1993年开始,“大奖章”基金就不再对外部投资者开放,只有文艺复兴科技公司的现任和前任员工才有资格购买该基金。2005年,“大奖章”基金的最后一位外部投资者的股份被买断,从此以后没有外人再见过“大奖章”基金的真实业绩。现在媒体上和网络上流传的“大奖章”基金业绩(包括本文提到的彭博社报道),都是文艺复兴公司自己披露的业绩回报。

在文艺复兴科技公司管理的“大奖章”基金之外,他们还管理着三个“小奖章”基金,它们分别是:

RIEF: Renaissance Institutional Equities Fund,文艺复兴机构股票基金,成立于2005年。

RIFF: Renaissance Institutional Futures Fund,文艺复兴机构期货基金,成立于2007年,在2015年被关闭。文艺复兴科技公司对于关闭该基金的解释是“投资者兴趣不高”。

RIDA: Renaissance Institutional Diversified Alpha,文艺复兴机构多元阿尔法基金,成立于2012年。

这三家基金都是外部投资者可以投资的基金,因此有时候也被称为“小奖章”。

有些朋友可能会问:为什么文艺复兴会选择关闭主基金(大奖章),而选择开放销售其他基金(小奖章)?

主要原因有两个:首先,任何一个好的交易策略,如果确实能够产生阿尔法(超额回报),那么它一定有容量限制(Capacity constraint)。大致上来讲,策略管理的资金量越大,其产生超额回报的难度越高。因此任何一个好的投资策略(不管是一级市场,还是二级市场),都会在到达一定规模后关闭,不再接受追加投资。反过来说,如果你购买的某款主动型基金没有规模限制,那么你可能就需要提高警惕了。

其次,肥水不流外人田。假设你家里有一台“印钞机”,为什么要和别人分享?文艺复兴的基金经理那么聪明,自然不会不明白这么简单的道理。

由于这位读者给我发的材料是关于RIEF这个基金的,因此下面的文章主要就RIEF来具体分析一下。

投资者需要明白的第一个重要道理是,这个所谓“小奖章”RIEF基金,和文艺复兴的“大奖章”基金完全是两个概念。“大奖章”是一个多策略的量化基金,其投资的资产类别/市场/策略/算法都是完全保密的(即所谓的黑盒子)。除了文艺复兴公司内部的高管,没有其他人知道关于该基金的任何内部信息(甚至其回报都只有他们自己知道)。

RIEF基金则不一样。该基金的投资标的是二级市场上流动的股票(以美国股票为主)。也就是说,这是一个量化选股基金。为了提高投资回报,该基金会用上做空和杠杆(175%买多,75%卖空)。根据其宣传材料显示,该基金的投资目标是在长期获得比标准普尔500指数好上4%-6%的投资回报。

文艺复兴科技公司的销售策略值得我在这里专门提一下。事实上大众和媒体对于文艺复兴以及大奖章基金所知道的信息是非常少的,就连其回报都是公司自己报的。各大媒体的报道,集中于文艺复兴极富传奇色彩的创始人、充满神秘色彩的“量化黑盒子”、以及每年收入超过十几亿美元的基金经理。在这个“伟大基金经理”的光环之下,文艺复兴去销售这些和大奖章基金完全无关的“小奖章”基金就要容易多了。

很多投资者可能都不知道所谓大奖章和小奖章到底有啥区别。之前有另外一位读者跟我通电话的时候,兴奋的告诉我他买到了文艺复兴大奖章基金(真人真事!)。我当时就很惊讶,因为我知道该基金从1993年开始就对外部投资者关闭了。后来我让这位读者再去仔细检查一下,确认到底是哪个基金,谨防受骗。回去检查后,他告诉我,原来他购买的是RIEF,而非大奖章基金。

现在我们回到RIEF基金。从这个投资策略来看,RIEF基金是一款以击败指数基准为目标的投资产品,有点类似于国内的“指数增强”基金。其核心的投资目标,在于“战胜指数”,而不是获得“绝对回报”。战胜指数的意思,是不管市场涨跌, 只要我的基金回报超过指数就可以了。在熊市中,市场下跌,我的目标是跌的少一些。在牛市中,市场上涨,我的目标是涨的更多一些。它对于投资者提供的是一个相对回报。

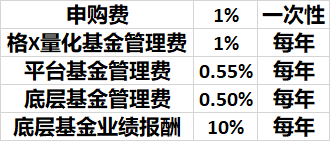

如果想要购买这么一款基金,投资者需要支付多少费用呢?让我通过下面这张表格和大家分析一下。

大家可以看到,投资者需要先支付一次性的1%申购费。然后,投资者需要每年支付给文艺复兴管理费和业绩报酬(0.5%管理费+10%业绩分成),以及第三方理财机构1.55%的管理费(1%+0.55%)。把这些费用加起来的话,大约是一次性1%申购,每年2.05%管理费,以及10%的业绩分成。

有些朋友可能会说,这个费用好像也不贵嘛。我在国内购买一个“指数增强”私募基金,可能都需要支付2%/20%的费用。一款基金是否贵,比较基准很重要。国内和国外的基金投资策略、环境、市场都不一样。总体来说,国内的基金收费要高于国外。本文的目的是提供信息和事实,至于贵不贵,值不值,读者朋友们可以自己判断。

那么付出了这个费用,投资者可以得到多少回报呢?

根据格X财富基金宣传材料(第30页)中披露的文艺复兴RIEF基金(Series B)历史业绩,我们可以看到,该基金自成立以来,确实战胜了标准普尔500指数。从2005年8月到2017年4月期间,文艺复兴RIEF基金(Series B)的历史回报为每年10.35%左右,而同期标普500指数的回报为8.03%左右。

一个基金在扣除基金经理的管理费和业绩分成之后,能够在10多年的时间里战胜市场基准,是一件非常不容易的事情。特别这10多年还包括2008年金融危机,这样的主动型基金非常稀少。

当然,该基金一开始设定的目标是每年超过标准普尔4%-6%。目前该基金达到的业绩(每年超过2.3%)仅及一开始目标的一半。因此从这个角度来讲,可能有些投资者会感到有些失望。但不管怎么说,能够长达10多年战胜市场,确实属于少数。

但是我们不要忘记,在RIEF基金之上,投资者还需要支付格X财富收取的第三方理财机构费用。如果我们把这些费用(1%的申购费,以及每年1.55%的管理费)加上去,那么投资者能够获得的净回报就如上图所示。

在这10多年中,投资者还是能够战胜市场的(每年0.5%左右),只是其战胜市场的超额回报非常有限,和一开始基金宣传的4%-6%的超额回报相差甚远,和文艺复兴旗舰大奖章基金相比更是天壤之别。

因此投资者需要考虑的是,我是去购买这样一个基金(最低投资额10万美元,6个月锁定期,季度赎回,私募对冲),还是去购买一个最便宜的标准普尔500指数基金(费用0.04%-0.05%,100美元就能购买,没有锁定期,每天都可以卖出,上市交易)。购买私募对冲基金,可能会获得更好的回报(比如每年0.5%),但同时也要承担一定额外的风险。

这个投资案例,教给我们哪些道理?

1)投资者在选择投资产品的时候,要谨防自己受到“光环效应”的影响。

“光环效应”(Halo Effect),指的是我们人类很容易受到大V和名人的光环的影响,产生莫名的崇拜。比如一些创业成功的商业人士,被媒体吹捧一下,就有不少粉丝追随。以致于这些大V从“会赚钱的商人”摇身变为“人生导师”和“创业传奇”,而他们说的话都变成了金科玉律。

在文艺复兴大奖章这个例子中,我们应该以证据主义为基础,客观的分析公司提供的理财产品。到最后,投资者能够购买的基金产品(RIEF),在很大程度上和公司大肆宣传的内容(大奖章基金)基本没啥关系。但是很多投资者还会不自觉的受到这种“光环效应”的影响,而跌入这样的销售方法的陷阱。

有些朋友可能会说,即使不是大奖章,管理RIEF基金的团队还是文艺复兴科技公司。这个说法也没错,但是我们需要明白,一家大型的量化基金公司,很可能有能力提供几十种,甚至上百种不同的交易策略(取决于其团队质量)。而这些不同的交易策略,并不都一样好。聪明的读者,可以去思考文艺复兴为什么会关闭RIFF基金,从中可以学到些什么。

2)费用,费用,费用!

笔者在本专栏的很多篇文章反复提醒读者朋友,在选择投资理财产品之前,需要严格分析费用。从这个案例中我们可以看到,该基金在费前的回报还是相当不错的,但是当我们扣除了基金经理的收费后,该基金回报从相当不错降到还可以。当我们扣除了第三方理财机构格X财富的收费后,该基金的回报又从还可以降到了勉强及格。

从投资者角度来讲,付出了金钱,需要忍受各种流动性限制条件(锁定6个月,只能每个季度赎回),却只能获得0.5%左右的超额回报。而第三方理财公司作为一个中介,却能赚取1%的申购,和每年1.55%的管理费。这对于投资者来说,是一桩公平的买卖么?

当然,第三方理财机构也提供了一定价值。如果没有他们的引荐,可能很多人都没有听说过文艺复兴,或者大小奖章基金。同时,这些基金一般的起投额都比较大(5百万美元或者以上)。那些想投几十万美元的“小型”投资者,可能只能通过类似的中介来购买这样的基金。第三方理财机构也提供了翻译和解释的服务。对于英语不太好的投资者来说,让他们去直接和外国基金公司交涉购买,基本不太现实。为了提供这些价值,第三方理财机构需要收费。投资者需要考虑的是,为这些服务支付这些费用是否值得。

本专栏的目的,是向读者提供信息和事实。至于最后产品是否有吸引力,理财机构提供的服务是否值那些收费,是投资者自己需要做出的判断。自由市场,你情我愿,每个人都应该为自己的行为负责。

希望对大家有所帮助。

伍治坚是《小乌龟投资智慧:如何在投资中以弱胜强》的作者。在京东,淘宝或者当当搜索书名或者作者名,都可以购买到该书。

数据来源:

https://www.cles/2016-11-21/how-renaissance-s-medallion-fund-became-finance-s-blackest-box

http://www.hedgefunds-renaissance-idUSKCN0S72SG20151013

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号