前一些日子,一位投资者朋友通过多层辗转找到我的联系方式,向我发了一支基金的宣传材料,让我给他一些意见。他的问题是:这种分散型的风险投资VC FOF,是否依然有很大的概率会亏损本金?投资期限8年是很长的时间,配置这种VC私募,是否可以有比现在固收类的信托平均收益高的回报?今天这篇文章就来讲讲这个问题。

这家基金叫做“格上互联网及医疗混合私募股权基金A号”,是一家母基金(FOF)。基金的募集机构为北京格上富信投资顾问有限公司。投资门槛为100万人民币。该FOF投的都是私募股权基金,由于私募股权基金是投资非上市公司股权(少部分可投资于上市公司非公开交易股权),通过企业上市、并购或其他退出方式,出售其所持股权获得收益回报的一种投资方式,因此基金的存续期限较长,通常为5-8年,投资人在基金存续期间不得自由退伙。

投资于私募股权基金的FOF的期限需要相应匹配,通常在8年以上。本文中分析的这支格上互联网及医疗混合私募股权基金的锁定期就为8年,就是说资金需要锁住至少8年不能赎回。根据私募股权基金的特点,前3-4年是投资期,投资期后(如果成功)会陆续有项目退出,有一定的现金回流进行分配。如果一家私募股权基金的操作是成功的,那么通常在第5-6年开始回本,之后是基金超额收益,这样的现金流在学术上称为“J曲线”。

看过我一些文章的朋友都知道,本专栏一向以来强调的最重要的投资原则之一,就是控制成本。在我看来,投资者选择理财产品,应该像大妈去菜场买菜那样,货比三家,斤斤计较。如果一个理财产品的成本太高,那么任它的宣传材料吹的再“高大上”,理性投资者也应该在购买前慎重考虑。

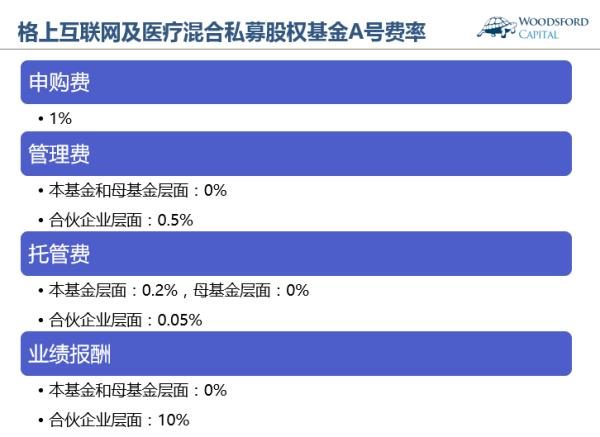

上面这张表列出的是该基金的收费明细。我们可以看到,投资者想要购买该基金产品的话,首先需要支付1%的申购费。就是说如果投资者买了100万,他实际需要缴纳的资金为101万。其次,该基金在母基金和基金层面没有管理费,但是在合伙企业层面有0.5%的年管理费。托管费方面,该基金和合伙企业层面的总托管费为每年0.25%。同时在合伙企业层面有10%的业绩分成。

这样的收费结构是有点小复杂的,很多“小白”型的投资者不一定理解。所以我在这里稍微花些篇幅来解释一下。该基金的收费项目里,涉及到了本基金,母基金和合伙企业这三个概念。为什么要涉及到这么多的不同单位呢?主要原因在于该基金的结构比较复杂。

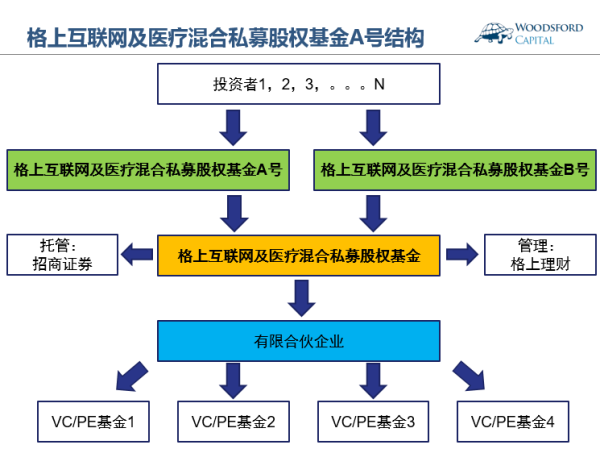

上图显示的是该基金涉及的法律结构。我们可以看到,投资者在购买基金时,购买的是格上互联网及医疗混合私募股权基金A号或者B号(上图中绿色框),即上文中提到的“本基金”。然后在A号或者B号中的投资,会被归入一个母基金(FOF,上图黄色框)。该母基金的托管方为招商证券,基金经理为格上理财。

然后该母基金再通过一个有限合伙企业(上图蓝色框),将资金投资到不同的私募股权基金里(即上图中的基金1,基金2,基金3),完成投资。

这个结构和一般的FOF结构相比,多了两层。首先是上图绿色部分:格上互联网及医疗混合私募股权基金A号和B号。因为一个简单的FOF结构,投资人把钱投入到那个母基金(上图黄色框)就可以了,没有必要当中多加一层。当然,格上做出A号和B号设置也有其原因:单个契约型基金的参与人数上限为200人。因此如果投资的人数超过200人,那么A号/B号的设置可以解决这个问题,满足投资人数更多的需求。

其次是蓝色部分的“有限合伙企业”。因为一个标准的母基金,会把资金直接投资到那些它选中的基金中(即上图中最下面那些基金框)。这个FOF在当中加了一层有限合伙企业。所以会让一些投资者感到有些复杂。

在这里向大家普及一下为什么要加“有限合伙企业”这一层设计的原因。根据中国证监会的相关法律,公司在上市(IPO)时,需要清查到股东的最底层。因此目前有很多VC基金不太愿意接受契约型基金的投资。上图蓝色框中的“有限合伙企业”,就是为了解决这个问题做出的结构设计。

对于大多数投资者而言,这些架构设计都比较专业化,很多人也没空关心这些细节。从投资者角度来看,我们需要了解的是,这些多出来的结构有没有增加我的投资费用,到最后我付出的投资总费用是多少。

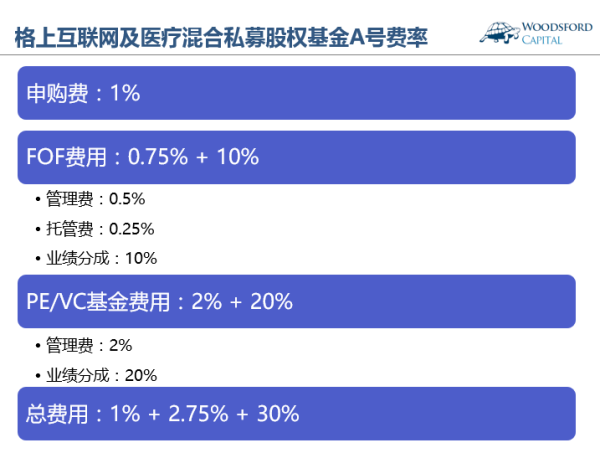

回到上面的那张基金费率表,通过计算我们可以得知:购买该基金的投资者,需要支付1%的申购费,每年2.75%的管理费(FOF+基金管理费),以及被分掉30%的投资回报。

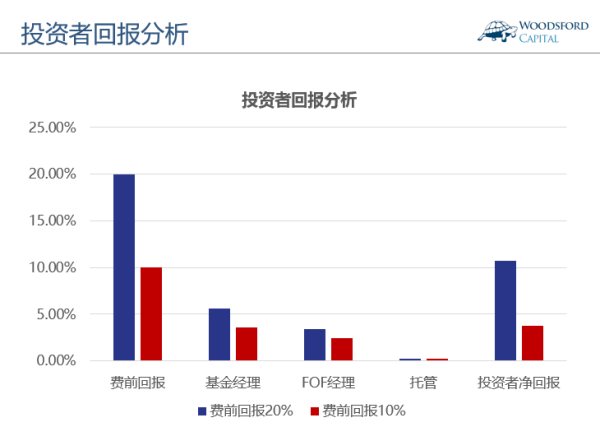

根据上面的这些费率,我们可以做一个简单的投资者回报分析。假设他们投资的这些基金在费前的回报为每年20%,那么在扣除了上面提到的这些费用后,投资者最后拿到手的净回报大约为每年12%左右,另外接近一半都被其他金融机构瓜分了。但是如果费前回报是每年10%,那么到最后投资者拿到手的净回报大约为每年5%左右,只是一开始费前投资回报的一半。也就是说,那些基金的投资回报越差,那么投资者最后拿到手的投资份额占比越少,因为很多其他固定费用(比如管理费,托管费等)是少不了的。

我们也可以反过来这样分析:如果投资者期望在该基金中获得15%的年回报,那么这些私募股权基金的费前投资回报需要至少达到25%左右的年化收益。只有费前达到25%,那么在扣除了这些费用之后,我们最终的投资者能够拿到手大约15%的净回报。

那么问题来了,在中国做投资的这些私募股权基金经理们,有没有能力找到年化25%左右的投资项目呢?注意,这里指的是落袋为安的真金白银,也就是在八年后项目退出,投资人拿到手的真实投资回报。

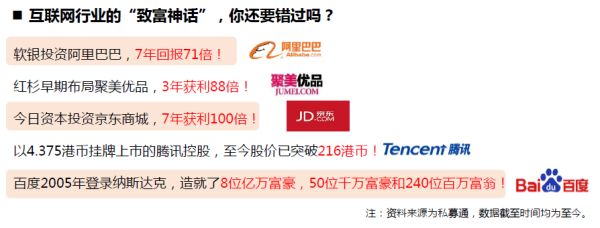

那些鼓励投资者去购买私募股权基金的宣传材料,总会列举出一些造富神话。比如假设你在XX年前投了阿里巴巴,或者京东,你就可能转到XXX倍的回报。从事后来看,要挑选出几个股价大涨的赢家,不是一件难事。但是投资者的挑战在于,要想在事前发现下一个“阿里巴巴”或者“京东”,那就完全是另一回事了。

根据格上理财给投资者发的宣传材料,截止2016年年底,中国大约有28000多家私募股权基金,其中有过投资记录的大约有7000家,而最终至少有一个项目退出的基金大约有1641家。也就是说,最后退出至少一个项目的基金不到10%。

当然,这其中有一个现实因素,即私募股权投资是一个周期很长的资产类别,一般都需要锁定5年,7年甚至更长。那些在最近7年成立的基金,自然不太可能有退出项目,因此也无从判断他们的投资业绩。

同时,即使有一个项目退出,投资人也还是很难判断该基金的总回报。因为退出并不代表赚钱,折价转让也算退出。在这种情况下,投资人想要判断某个私募股权基金是否值得投资,就变成了一件非常困难的事。

在那些私募股权基金的宣传材料中,基金经理们最爱分享的,就是那些“成功故事”。我们基金在XX年投了“滴滴出行”,或者“今日头条”,或者“魔拜单车”,从这个案例中赚到了XX倍回报。问题在于,对于投资者来说,重要的不是你投的哪个成功案例,而是你的总体业绩。为了投到一个“滴滴出行”,你可能投了上百个项目,我们更关心的是这些投资的总体业绩和成功比例。但是很遗憾的,由于私募股权基金属于私募基金,政府监管部门对其信息披露的要求不是很严格,因此除了基金经理自己知道以外,很少有其他人可以获得这方面的准确信息。关于这个问题,本专栏的历史文章《关于私募股权投资的常见误解》【1】中有更加详细的分析。

因此回到这位投资者一开始问的那个问题,这种分散型的风险投资VC FOF,是否依然有很大的概率会亏损本金?私募股权投资本来就是高风险投资,从来没有保本一说,因此到最后当然有亏损本金的可能性。事实上在该基金的宣传材料中,白纸黑字写的非常清楚:

基金管理人不保证基金财产中的认购资金本金不受损失,也不保证一定盈利及最低收益。

投资者如果一开始抱着一定赚的心态去购买这样的基金,到最后万一碰到投资损失,那么很可能会产生于类似诺亚财富“悦榕事件”那样的丑闻。关于该事件的来龙去脉,可以参考本专栏历史文章《悦榕事件:诺亚财富有罪么?》【2】。

那么投资这样的母基金,和那些固定收益类的信托平均收益相比如何呢?这就要看投资者对于信托类投资的收益预期了。假设信托类投资收益的预期在每年10%左右,那么根据上面的计算,该私募股权类基金的费前回报需要达到年化20%左右,否则投资者到最后可能会失望。至于该FOF投的那些基金经理能否达到费前20%,甚至更高的投资回报,这就是一个充满“赌性”和不确定性的问题:在很大程度上取决于投资者和FOF经理的运气。在中国没有私募FOF愿意把自己过去所有基金的真实回报率(扣除费用后)公之于众,有时候即使公布也只是选择性的挑几个好的案例和大家分享一下,因此投资者在挑选比较这些FOF的时候,无法根据过去的真实回报和证据进行分析,更多的只是在碰运气“瞎选”而已。

同时,投资者需要明白的是,流动性对于任何一个投资者来说都是非常重要的。一旦把钱投入这样的基金,在接下来的八年中都拿不到这些资金。因此对于财力不足,或者对未来资金需求估计不甚明确的投资者,他需要反复提醒自己涉及这样的投资所带来的风险。

有些朋友可能会说,你上面提到的这些收费,也不只是格上一家。只要是做私募股权FOF的,其收费基本都大同小异。

目前在中国,确实是这么个情况,这也是中国投资者在投私募股权基金之前需要明白的风险。就是说你投资的标的,是一个透明度很低,流动性很差,收费很高的产品。到最后你作为投资者是否赚钱,其中有很多运气成分,是“搏一把”。当然,这并不代表这些私募股权FOF肯定赚不了钱,或者不适合投资者。私募股权投资的特性之一就是冰火两重天:如果基金经理有幸投到“嘀嘀打车”这样的项目,那么一个项目的回报就能覆盖该基金中所有其他项目的损失还有盈余。当然,绝大部分基金经理投了上百个项目也碰不到“嘀嘀打车”这样的横财。这和彩票的性质有点像:要么一夜暴富,要么做个穷光蛋。

平心而论,像格上这样的第三方理财机构和FOF经理,在挑选私募股权基金时,还是要比那些啥都不懂的“小白”型投资者有一些优势的。FOF经理给予投资者的价值主要集中在以下几个方面:

1)FOF经理一般不会去瞎投那些毫无投资业绩记录和完全不靠谱的VC/PE基金。在中国28000多家注册的私募股权基金中,鱼龙混杂,什么样的基金都有。一家正规靠谱的FOF,会根据一些基本条件和信息把其中绝大多数私募股权基金筛选掉。也就是说,FOF经理可以帮助投资者剔除一些明显风险很高的VC/PE基金,因此可以帮助投资者降低投资风险。

2)FOF经理有一定的信息优势。通过在行业里多年的积累,一般比较大型的FOF经理对各个私募股权基金的了解程度要比门外汉深得多。他们可以知道,某个经理管了几个基金,其中哪个基金好一些,哪个基金不行,哪个基金投到了一些稀缺项目。这些都是在公开市场难以获取的信息,因此在帮助投资者降低风险,提高回报上有一定的价值。

3)如果没有这些行业信息,一个门外汉投资者可能只能跟着基金的名气去进行投资。比如大家都听说过“红杉”,“IDG”这样的大牌基金,因此在购买时可能会更加放心一些。但问题在于,这些大牌基金公司往往发好多基金,每一支基金都不太一样,有时候一位基金经理要管理多支基金,因此不同基金的业绩差别很大。关于这个问题,本专栏的历史文章《贝恩资本能帮你赚钱么?》【3】中有更多详细的分析。

在这种信息极端不对称的情况下,通过FOF投资这样的私募股权基金确实可以帮助投资者筛掉一些明显不靠谱的基金。但是,这个世界上没有免费的午餐。想要靠FOF经理帮助我们对基金经理进行筛选,那么投资者也需要付出一定的费用。到最后,在扣除了这些费用之后,投资者是否还能获得一开始期望的投资回报,那就是另外一回事了。投资者需要综合考虑他所收到的信息,独立思考,尽量过滤掉基金销售人员对于自己的情绪影响,做出自己冷静和理性的判断。

希望对大家有所帮助。

伍治坚新书《小乌龟投资智慧:如何在投资中以弱胜强》终于上架啦。在京东,淘宝,亚马逊中国或者当当搜索书名或者作者名,都可以购买到该书。或者也可以点击这里购买本书:http://169820.html

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号