2017年8月,笔者采访了美国私募基金Verdad Fund Advisors的创始人丹尼尔·拉斯姆森(Daniel Rasmussen)。

我们谈论的内容涵盖私募股权(PE)投资,现代金融理论,如何战胜市场,未来能否预测,美国常青藤院校的优劣等诸多话题。这篇文章主要总结了我们的谈话内容,并附上我们对话的录音。

拉斯姆森是一个典型的“精英”。他毕业于美国的哈佛大学和斯坦福大学(MBA),曾经就职于私募股权基金公司贝恩资本。他写过一本关于美国奴隶历史的书(American uprising),也入选了2017年福布斯杂志30位30岁以下风云人物(30 under 30)榜单。在30岁不到的年龄,他创立了自己的私募基金公司:Verdad Fund Advisers。

拉斯姆森是一位非常有趣的人物。对于主动型基金投资行业,拉斯姆森充满了批判精神。在他发表的The bankruptcy of Modern Finance Theory一文的结尾处,拉斯姆森写到:主动型基金并不是为投资者们设计的,因此无法为投资者创造任何价值。主动型基金是为基金经理们设计的。

主动基金行业面临的困境,笔者在一些历史文章中有过比较详细的分析。有兴趣的朋友可以点击这里看一下:https://974663

我们首先谈了他几年前在贝恩资本工作时做过的一项研究。该研究结果曾经被福布斯杂志报道过。

当年拉斯姆森做该项研究的背景是这样的。贝恩资本是私募股权行业里最有名的品牌之一,在罗姆尼掌管贝恩资本期间,该公司取得了非常优异的投资回报。据该公司的宣传材料显示,在1984-1999年期间,贝恩资本帮助其投资者赚到了24亿美元的回报,其内部回报率(IRR)高达88%。(关于贝恩资本的投资回报,请参考本专栏历史文章:https://277133)

因此拉斯姆森很好奇,想找出私募股权行业赚钱的秘密。是不是私募基金经理确实都是金手指,能够化腐朽为神奇,还是有什么其他不为人知的秘诀。

于是拉斯姆森花了不少时间建立了一个私募股权投资数据库。这些数据库涵盖了美国最大的私募股权基金投资的2,500个案例,涉及的投资总金额达到了3,500亿美元。

在仔细研究了这些投资案例后,拉斯姆森发现,成功的私募股权投资需要满足三个条件:

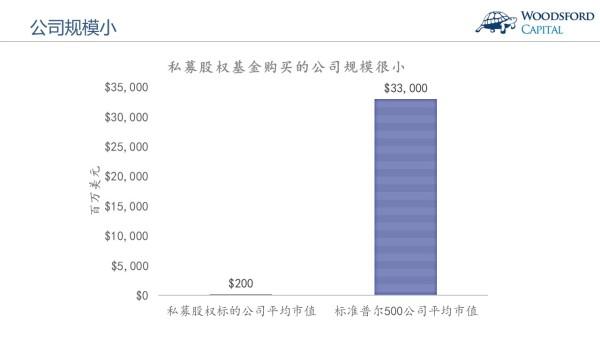

1)购买的公司规模比较小。如上图所示,私募股权标的公司的平均市值,大约在2亿美元左右。而同期标普500指数成员公司的市值为330亿美元左右。因此相对来说,私募股权基金投资的公司都是非常小的。这些私募股权基金购买的公司规模,大约相当于二级市场上的微市值股票(Micro-cap)。

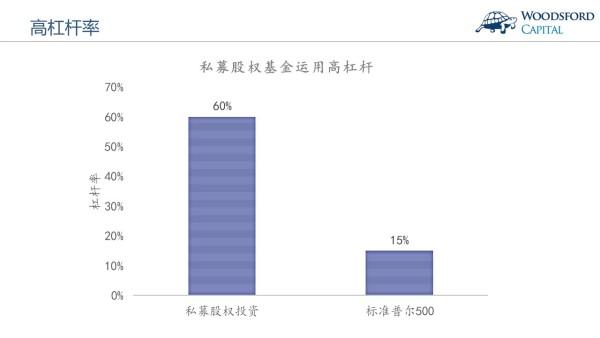

2)加杠杆。标准普尔500公司的杠杆率平均在15%左右,而这些私募股权基金使用的平均杠杆率达到了60%,也就是标准普尔500公司的4倍左右。

大家知道,杠杆就是一个放大器。如果投资可以赚得回报,那么杠杆就能够以小博大,提高投资者的回报率。当然,需要提醒大家的是,在失败的投资中,杠杆也会放大投资者的损失。

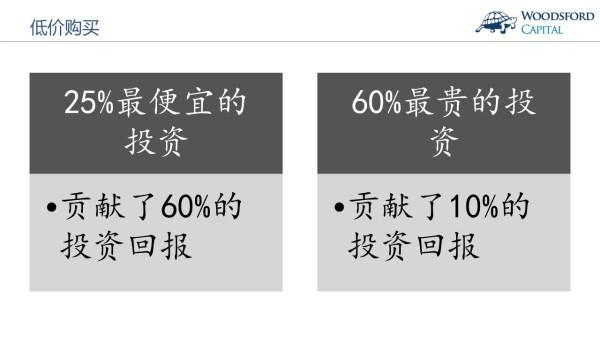

3)控制价格。根据拉斯姆森的计算,私募股权行业中60%的投资回报,来自于1/4最便宜的收购案例。最昂贵的60%的收购案例,仅贡献了整个私募股权投资行业10%的投资回报。

其实这是一个非常简单的道理:购买公司的价格贵了,那么回报就更差了。只有保持购买公司的价格在便宜的位置,那才有可能获得更好的投资回报。

因此在拉斯姆森看来,只要谨守上面三个投资原则,那么私募股权投资就能为投资者带来相当不错的投资业绩。

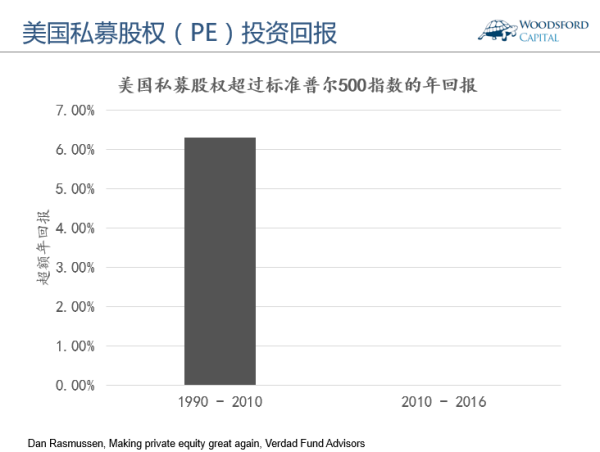

事实上确实如此。比如根据Cambridge Associates和CapitalIQ的统计数据显示,美国私募股权(PE),在1990-2010年间的投资回报跑赢标准普尔500不少,平均下来大约为每年6%左右。这是扣除了费用以后的净回报,也就是说在扣除基金经理费用之前,其超额回报大约为每年11%左右。

但是,这个超额回报在过去7年消失了。在2010-2016年间,美国私募股权(PE)的投资回报,和标准普尔500指数基本上一样。要知道,私募股权投资者承担了更多的投资风险,包括流动性风险(一般资金要被锁定X年),杠杆风险,小市值风险(购买的公司规模都要比标准普尔500大公司小很多)等等。如果承担了这么多额外风险,却只是得到和标准普尔500指数一样的回报,那么这些投资者就吃大亏了。

在拉斯姆森看来,2010-2016年美国私募股权投资回报不佳的主要原因,是被购买的公司的价格水涨船高了。由于违反了上面提到的第三条“赚钱秘籍”,因此私募股权投资回报不再像1990-2010年那样辉煌。

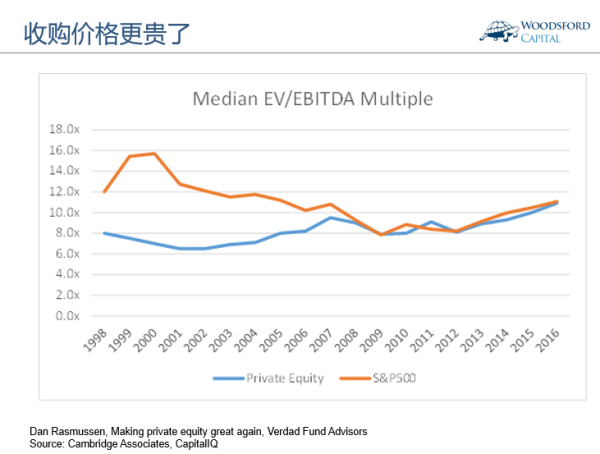

上图显示,在1998-2002年间,私募股权投资购买的公司估值,以企业价值(Enterprise Value)/税息折旧及摊销前利润(EBITDA)来算的话,大约在6-8倍左右。同期的标准普尔500指数公司的估值在12倍左右。因此私募股权基金能够在一级市场上找到相对来说比较便宜的公司。也就是说,当时的美国,在一级市场和二级市场之间有一个“套利”的机会。通过杠杆操作购买一级市场上便宜的公司,然后将它们推上市,获得二级市场上更高的估值,就能获得非常不错的回报。

但是自从2009/2010年以来,一级市场和二级市场公司的估值趋同化。从上图中我们可以看到,两个市场的公司估值几乎相同,都在10倍(EV/EBITDA)左右。也就是说,之前的那个套利机会消失了,因此私募股权基金无法获得过去令人眼馋的投资回报,也就情有可原了。

因此在拉斯姆森看来,要想继续获得过去私募股权辉煌年代的超额投资回报,投资者需要谨记的要义就是:严格控制购入成本。如果由于过度激烈的竞争,一级市场上不再有便宜的公司,那么投资者就应该去别的地方找便宜的购买对象。比如在二级市场,或者国外。如果投资者选择投资私募股权基金,那么他们就应该找那些能够严格执行低价策略的基金经理(宁缺毋滥,不等到购入价格合适的机会坚决不出手)。

在谈论到这个问题时,我对拉斯姆森提出质疑:要想获得好的回报,一定要控制购入成本,这似乎并不是一个很复杂的道理。我相信那些大型的私募股权基金公司,也都一定懂这个道理。有什么理由认为这些大公司无法把握好这一原则呢?

拉斯姆森的看法是,大型私募股权基金公司的商业模式决定了,资产再贵也要买,因为他们根本就没有选择。拉斯姆森提到,如果你去看大型私募股权基金(比如KKR,黑石,卡莱尔等)老板发表的公开言论,他们几乎每个人都承认一级市场上的公司很贵。但是这些公司的商业模式就是发起基金,向投资人圈钱,然后找项目去投资。船大调头难,大公司有成百上千的员工要养,因此不管估值高低,他们都不得不硬着头皮继续走下去。

投资者在挑选私募股权基金进行投资时,也应该对市场的总体估值有一定的了解和认识。如果整个市场上绝大部分公司的估值普遍都很高,那么在这样的环境下,无论哪家基金,要想获得好的投资回报,都是比较难的。

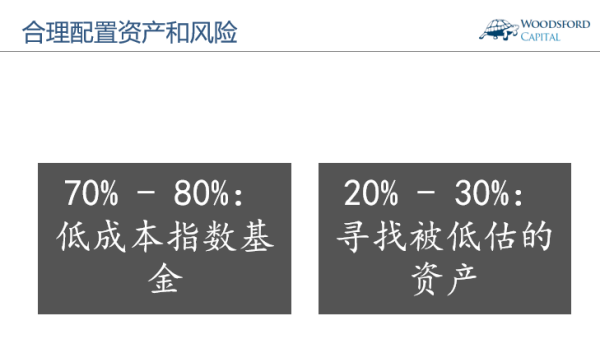

接下来我和拉斯姆森讨论了投资者应该如何考虑资产配置这个问题。我告诉他,我的一些中国朋友采取“二八配置法”:80%的核心资产放在低成本指数基金中,剩下20%的资产放在主动型策略中承担更高的风险,以谋求更高的投资回报。

拉斯姆森表示赞同这样的思路,他对自己的家人也是这么推荐的:以低成本指数基金为基础,建立一个核心(比如个人可投资资产的70%-80%左右)的资产配置组合。然后,用剩下的资金(大约个人可投资资产的20%-30%左右),去寻找一些被低估的资产进行投资。

显而易见的,70%-80%的部分属于比较低风险,适合长期持有的配置。而20%-30%的部分,则属于高风险,甚至带有一些投机性质的“机会主义”配置。

那么什么是被低估的资产呢?在拉斯姆森看来,被低估的资产,往往也是被大家所痛恨的资产。如果大家都喜欢谷歌,苹果这样的公司,那么这些资产就不会被低估了。拉斯姆森举了日本这个例子。在拉斯姆森看来,日本的资产价格被很多人看衰,因为日本经济增长乏力,人口老龄化严重,自从1990年泡沫破裂以后似乎就没有再恢复过来。但是这也恰恰是一些日本公司估值低的原因:因为大部分人都不看好它们。

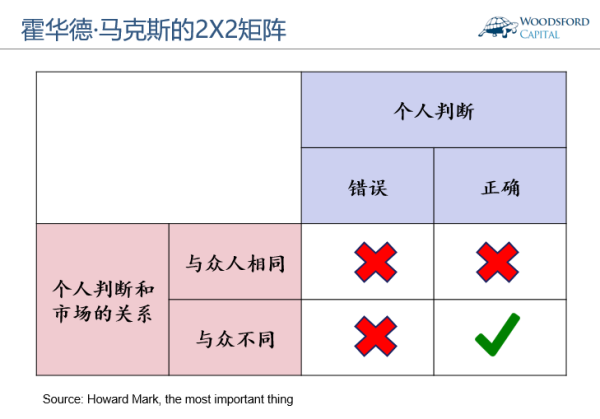

这让我想起了霍华德·马克斯曾经提到过的2X2矩阵(不熟悉的朋友请参见本专栏历史文章:https://858933)。马克斯的意思是,如果你想要赚大钱,就需要做出正确的判断,并且该判断还要与众不同。

如果你做出了一个和大家一样的正确判断(比如谷歌公司股票很不错),那么众人的判断已经被消化在谷歌公司的股价里了,因此你不可能从中获得超额投资回报。当然,如果你做出了一个与众不同的错误判断,那么你还是不可能赚到好的投资回报。

所以说,要想赚到远超平均的投资回报,你就需要去寻找那些众人不认同的资产(比如日本公司),在低价时买入。然后如果你确实判断正确了,那么你才可能获得高于市场平均回报的超额回报。

接下来,我和拉斯姆森讨论了他发表的另一篇文章(The bankruptcy of Modern Finance Theory,2017)。在这篇文章中,拉斯姆森提出了一个非常有趣的观点:在大学里教的现代金融理论都是错误的,这些理论不应该再出现在大学金融课程中。

对于那些对金融理论不太熟悉的朋友,让我在这里先向你们做一些背景介绍。

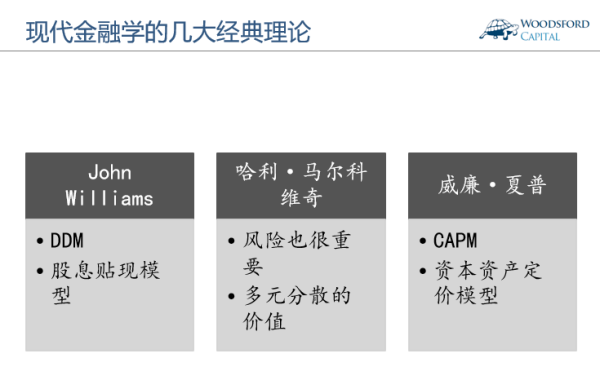

目前在各大高校金融院系中教的金融投资理论,主要可以概括为三个方面。

首先是股息贴现模型(Dividend Discount Model)。该理论首先由美国学者John Burr Williams在1937年提出。股息贴现模型的逻辑是,公司的价值,可以通过折现其未来的现金流来计算。在股息贴现模型中,分析员会预测公司未来的现金流(包括盈利,股息等),然后根据这些预测的现金流,用预测的资金成本进行折现,算出公司当下的价值。如果目前公司的股价低于股息贴现模型算出的价值,那么该公司股价可能被低估,投资者可以考虑买入,反之亦然。

时至今日,股息贴现模型(DDM)在金融行业被广泛应用。该模型在理论上的一个缺点是,如果根据未来的现金流我们可以计算公司的价值,那么我们只要把所有的公司都算一遍,去买一个最被低估的股票就行了。但是在现实中,没有人会傻到把所有的钱都放在一个股票里。即使是没上过大学金融课的老太太,也知道“鸡蛋不能放在一个篮子里”。因此学术界需要有一个理论来解释“多元分散”。于是马尔科维奇的多元分散理论应运而生。

马尔科维奇提出的理论逻辑是,投资者在进行投资决策时,考虑的不光是投资回报,还有风险。在马尔科维奇的体系中,风险用资产价格的波动率表示。波动率越高,风险越高。因此投资者在选择投资策略时,会考虑风险和收益之间的平衡,追求一个最佳的“风险调整后收益”。

在马尔科维奇理论的基础上,他的学生威廉·夏普提出了资本资产定价模型(CAPM)。该模型是各大高校金融院系的必教科目。在资本资产定价模型中,夏普提出,资产的回报和风险(波动率)成正比。将多种不同的资产组合在一起,可以在不影响资产组合回报的前提下,有效的降低投资组合的总风险。哈里·马尔科维奇和威廉·夏普这对师生都获得了诺贝尔经济学奖。

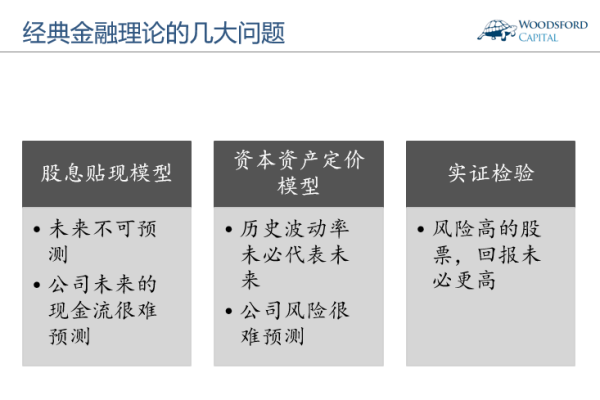

拉斯姆森的观点是,上文中提到的三个金融理论都有各自的问题。

首先是股息贴现模型。依靠股息贴现模型做出公司价值的正确判断的前提,是我们能够准确的预测公司未来的现金流和资金成本(贴现率)。但问题在于,没有证据表明任何人有这个能力。如果“专家”们的预测本来就不准确,那么“垃圾进,垃圾出”,靠这个模型推断出的公司估值自然也不可能准确。

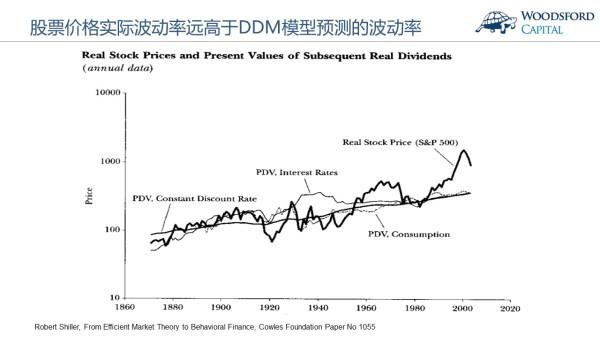

在罗伯特·席勒教授发表的一篇论文中,他通过实际利率将公司实际的分红折现,算出股票市场的“公允价格”,发现事实上的股市价格波动要远远超过该“公允价格”的波动率。也就是说,公司的股息变动,仅能解释股票市场大约20%的上下波动,而其他80%的波动,则受其他因素影响。这些因素包括股民的情绪,对于国家和股市的信心等。席勒的这篇论文对DDM模型提出了挑战。

当然,你也可以反过来想。假设DDM对于股票的估值是合理的,那么公司的估值变动应该是比较稳定的,不会忽上忽下。所以很多时候,公司股票的上下波动都是“傻瓜”在那里胡乱买卖,他们根本就不知道公司股票的真实价值。因此这些偏离“公允价值”的波动,也是“职业投资家”的机会。如果没有这么多“傻瓜”在偏离公司基本面的价位进行交易,那“价值投资者”如何去获得更好的投资回报?

在笔者看来,拉斯姆森对于股息贴现模型的质疑有其合理之处。毕竟,该模型从1930年代提出来至今,已经有80多年了。同时,我们也不必因为该模型的不完美,就把它一棍子打死。在中国有很多股民,买卖股票可能就是靠一个感觉,或者小道消息。股息贴现模型,至少可以提供一个思考的框架,帮助我们分析一下,某股票卖50元,或者100元是否合理,其内含的对未来营收的预期是否现实。对于那些靠感觉买卖股票的投资者来说,学一下股息贴现模型还是很有帮助的。

回到预测这个话题,本专栏写过不少历史文章(https://835809)。我写这些文章的目的,并不是为了抹黑这些专家,而是想告诉大家,要想准确预测未来,是一件非常困难的事。因此对于专家的各种预测,我们需要有一颗独立思考的大脑,不要盲目听从他们的意见。

在拉斯姆森的文章中,他提到了一个非常有趣的例子。

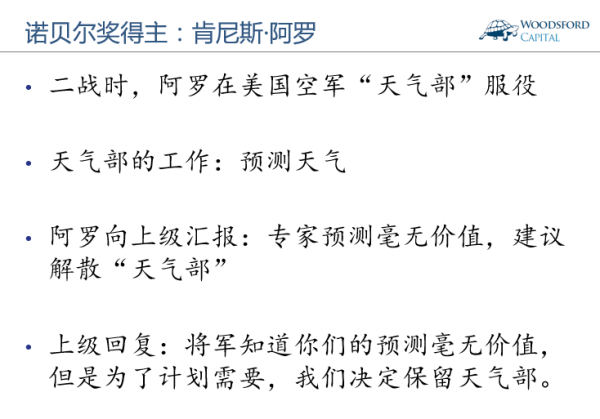

这个例子发生在二战时。当时美国的经济学家肯尼斯·阿罗(后来阿罗得到了诺贝尔经济学奖)在美国空军“天气预报”部门服役。顾名思义,该部门的工作就是预测天气。

经过一段时间的研究,阿罗向空军上级汇报:该部门专家们做出的天气预测完全没有价值,和投硬币猜没什么两样,因此建议上级将该部门关闭,并把资源转移去其他更能创造价值的地方。就是说,阿罗很诚实的告诉上级:我的工作纯粹是浪费时间,把我裁了吧。

但出乎阿罗的意料,上级空军将军听了他的汇报后给出回复:我们也知道天气预测都是扯淡,但是为了计划的需要,我们决定保留“天气预测”部门。

美国空军将领做出的决定,和一些金融机构需要花大价钱请“砖家”做出预测的逻辑是类似的:目的不是为了获得更好的投资回报,而是其他一些原因。

接下来继续讲资本资产定价模型(CAPM)的问题。拉斯姆森的观点是,资本资产定价模型假定资产的风险是可量化的。以某个公司的股价为例。绝大多数模型在估算某公司股票的风险时,用的都是其股价历史上的波动率。

但问题在于,历史波动率未必代表未来的波动率。在交谈中笔者也指出,很多人能够理解,股票价格未必会重复历史。比如一个股票在过去3年的回报为每年10%,这并不代表它在未来3年的回报也是每年10%。但很多金融行业的专业人士,却不假思索的假定股票的波动率是恒定的。即如果过去3年该公司股票的年波动率为15%,那么未来三年的波动率也一样。这是很多金融专业人士最容易犯的错误之一。

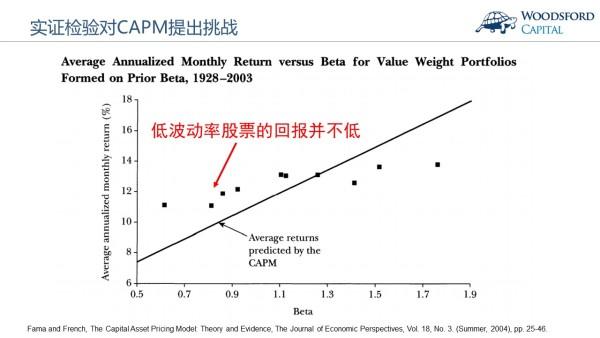

法码和弗兰奇教授在2004年发表过一篇论文(Fama and French, 2004),专门谈到资本资产定价模型中假定的风险(波动率)和回报的关系不甚可靠。

在CAPM模型的框架下,波动率越高的股票,风险越高,因此回报也越高。但是法码和弗兰奇的实证研究显示,波动率低的股票,其回报反而比波动率高的回报更好。类似这样的实证研究对资本资产定价模型提出了挑战。

目前,在中外各大高校的金融院系,CAPM基本上还是一个必教科目。那么明知这个模型的缺点,为什么大学里还是选择继续教授这个课程呢?法码和弗兰奇教授的解释是:

这是一个入门级课程,主要为了帮助学生理解金融学中的一些基本概念,有助于他们以后去理解更为复杂的金融模型(比如ICAPM)。但我们会警告学生,CAPM在实际中用处不大。

(We continue to teach the CAPM as an introduction to the fundamental concepts of portfolio theory and asset pricing, to be built on by more complicated models like Merton's (1973) ICAPM. But we also warn students that despite its seductive simplicity, the CAPM's empirical problems probably invalidate its use in applications.)

最后,我让拉斯姆森给中国的广大投资者朋友们提一些如何提高自己投资水平的建议。

拉斯姆森的建议很简单:多读书,尽量少碰结构复杂的理财产品,不要迷信专家,独立思考。

想要收听访谈录音(英语)的朋友,请点击这里:

http:///sound/46110079

希望对大家有所帮助。

伍治坚是《小乌龟投资智慧:如何在投资中以弱胜强》的作者。在京东,淘宝或者当当搜索书名或者作者名,都可以购买到该书。

数据来源:

https://www.fisher/2016/08/29/young-hedge-fund-manager-cracks-the-private-equity-code-small-stocks-and-leverage/#5724fa0667df

Dan Rasmussen, Making private equity great again, Verdad Fund Advisers, 2017

Dan Rasmussen, The bankruptcy of Modern Finance Theory, American Affairs Journal, Summer 2017, V1, No. 2

Eugene F. Fama and Kenneth R. French,The Capital Asset Pricing Model: Theory and Evidence,The Journal of Economic Perspectives, Vol. 18, No. 3 (Summer, 2004), pp. 25-46

Robert Shiller, From efficient market theory to behavioral finance, Cowles Foundation paper, No 1055

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号