1)什么是全球资产配置?

通俗的讲,就是在全球范围内,购买并持有各种资产。

基于该定义,会引申出两个相关问题:

A)什么是资产?

B)为什么要进行全球配置?

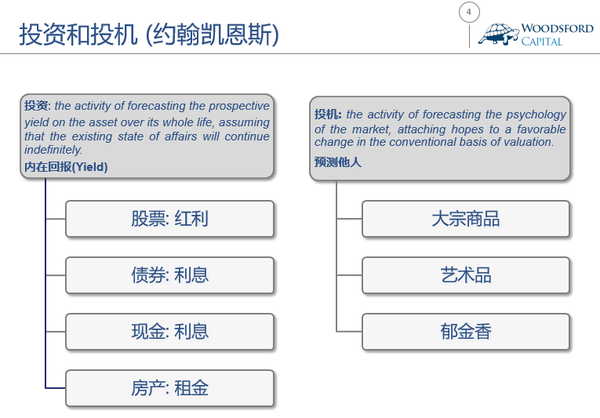

先来说第一个问题:资产的定义是什么?其实这也是在问:投资和投机的区别在哪里?

在这里我援引英国著名经济学家凯恩斯对投资和投机的区分:主体需要预测的对象,是内在回报(yield),还是市场情绪(psychology)。投资预测的对象是内在回报,而投机预测的对象则是市场情绪(也就是别人的反应)。

基于以上逻辑,我将目前资本市场上最常见的投资标的分为两大类:投资和投机。在投资类下面,有:

1.公司股票:因为公司股票可以给予投资者红利(即部分的公司盈利)。这是我们购买股票的本质原因。美国的投资大师John Burr Williams曾经说过一段很有名的话:股票就是母鸡,红利(dividend)就是鸡蛋。言下之意是他从来不会去买一只不会下蛋的母鸡。

2.政府和公司债券:债券(如果是投资级别的)基本上可以保证本金(在绝大多数情况下),并且有利息收入。

3.银行存款:理由同上

4.房地产:租金收入就是房地产这只母鸡下的蛋。

运用相同的逻辑,我们也可以将一些投资标的归入“投机”类,比如郁金香(荷兰著名的郁金香狂热),艺术品,比特币等等。这些“投机”标的共同的特征是:标的本身没有内在回报(不下蛋),因此其估值很大程度上取决于市场(即其他人)的钟爱程度。

因此,我提倡的全球资产配置策略,包括以下资产范围:股票,债券(公司债券+政府债券,长期债券+短期债券+现金),房地产。

现在再来讲第二个问题:为什么要在全球范围进行投资?

比较简短的回答是:

1)市场有效性原则。

尽量在多个市场进行多元分散,能够在保持投资回报的前提下降低投资风险。

这背后的道理,源自于多位诺贝尔奖得主(比如马尔科维奇、威廉·夏普等)的研究,我在这里就不再赘述了。有兴趣的朋友请百度搜索“伍治坚+多元分散”,可以找到不少相关的解释文章。

在我们购买全世界所有的股票时,我们可以把自己想象成为”世界资本主义集团“这家公司的股东。世界资本主义集团在2014年的市值是43万亿美元左右,销售额达到26万亿美元,利润总额2万亿美元。这家公司有一万多个CEO,覆盖四百多个行业,在全球接近200个国家都有分公司。

根据目前世界股票市场上的市值,在这家“世界资本主义集团”中的国家分配权重如下:美国大约占一半,其次是欧洲,然后是日本和其他国家。作为这家公司的股东,我们应该投资所有这些国家的上市公司股票。

2)市场很难预测。

这句话的意思是,你很难知道,在接下来的若干年(比如10年),哪个国家,哪个资产类型的投资回报会更好。

1989年时,全世界大部分人的目光,都集中在日本,甚至很多人觉得日本会很快超越美国。谁也没有预料到,接下来的20年,成了日本“失去的二十年”,其股票回报让人非常失望。

2000年~2010年期间,发展中国家的股票回报非常好,年平均回报达到10%左右,“金砖四国”的概念引起了很多投资者的关注,而同期的发达国家股票市场回报为0%,让人感觉死气沉沉。但是接下来的2011~2016年间,发达国家股票回报大大超过发展中国家,这又让很多人看走了眼。

这方面有非常多的例子,在笔者的拙作《小乌龟投资智慧》中有详细分析。

总结来看,全球资产配置主要是为了分散风险,把鸡蛋放在不同的篮子里,得到一个相对来说低风险的投资回报。

2)什么样的人需要全球资产配置?

如果你看懂了上面那段解释,就应该明白,基本有投资需求的家庭,都可以考虑做一些全球资产配置。从中国人的角度来说,绝大部分中国人的资产和风险都集中在人民币,因此可以考虑分散一部分资金放在非人民币的资产中。

在这里需要指出两点:

A)国内某些第三方理财机构和媒体过度妖魔化“全球资产配置”这个词语了。说白了,全球资产配置就是买一些国外的股/债/房,没那么高大上。你不需要成为千万、甚至亿万富豪,也能进行全球配置。

B)全球资产配置,没那么复杂。有兴趣的朋友,请百度搜索“伍治坚+DIY全球配置”,可以找到一些介绍文章。在笔者的拙作《小乌龟投资智慧》中,有更为详细的操作指南。

所以回到一开始的问题,什么样的人需要全球资产配置?其实有投资能力,和投资需求的家庭,都可以考虑。

这就涉及到下一个更加重要的问题:什么样的人有投资能力和需求?

在考虑进行资本投资(包括二级市场股票,债券,一级市场私募股权,对冲基金等)前,投资主体应该满足以下条件:

1)有自己的房产,并且即使失业也没有还贷压力。

2)有充足的现金流。每个月扣除家庭消费后,有比较稳定的结余。

3)净资产为正。有充分的储蓄,对无法预期的意外事件(比如被公司裁员)有一定的抵抗力。

我知道有些读者可能会问:如果有这么多钱,我还来投资干啥?我热衷于投资,就是因为自己缺钱花呀!

我们很多人没有认识到的一个重要道理是:指望通过投资去发财,是不现实的。

我知道很多读者不一定认同这句话。没关系,慢慢来。

在将自己辛苦挣得的血汗钱投入资本市场前,我们需要认识到以下几个重要规律:

1)择时是非常难的,即使是职业基金经理,也很少有持续择时成功的例子,更别说散户了。因此我们需要有长期投资的打算。这就意味着,你放入资本市场的资金,最好是你的“闲钱”。如果你对某一笔钱有专门的用途计划(比如2年后结婚,1年后买车等),那么更合适的策略是放入银行定存,或者购买国库券。

有兴趣的朋友,请百度搜索“伍治坚+择时”,可以找到不少相关的分析文章。

2)长期的投资回报,和投资者承担的风险,是匹配的。要想获得更好的投资回报,投资者就需要承担更大的投资风险。而风险,在很大程度上,是期间的波动。你不妨扪心自问,在投资期间,能否承受20%~30%的投资损失?

我们选择的投资策略,应该和自己能够承担的投资风险相匹配。否则,很容易造成在错误的时间割肉平仓,蒙受重大投资损失的情况。如果没有承担一定损失的“定力”,那么投资者更好的选择,是购买那些比较稳妥的金融产品(比如国库券,定存,保本产品等)。

有兴趣的朋友,请百度搜索“伍治坚+投资者错误”,可以找到一些分析文章。

所以回到本章节一开始的问题:先搞清楚自己是否适合投资,自己的哪部分资金适合投资,再来决定如何进行国内外的配置。

3)全球资产配置的收益率和风险,和国内相比有何异同?

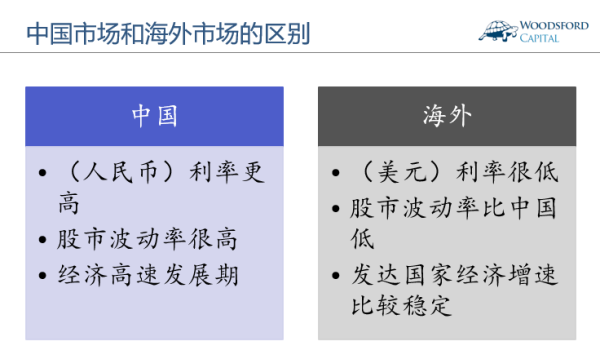

作为中国人,需要明白,中国和海外的资本市场有很大不同。

两个市场间的主要区别有:

1)中国处于经济高速发展期(比如每年6%以上),而国外的发达国家市场,大部分都在平稳增长期(比如每年0%~2%左右)。

2)中国的股市波动率非常大,年波动率为每年30%以上。海外的股票市场,比如美国股市,年波动率为每年15%左右(标准普尔500指数计)。

3)中国的(人民币)利率更高。美元的基本利率,在1%以下。

这就意味着,作为中国人,在人民币上获得的名义回报率更高。

你把钱放在余额宝里,每年都能获得4%甚至更高的利息收入。而相同一笔钱存在美元账户里,利率不到1%。如果参与一些带有风险的投资项目,比如理财项目,股票投资,股权投资等,可以获得的回报更高。

因此作为人民币投资者,选择全球配置的原因主要可以归纳为两点:

1)分散投资风险,把鸡蛋放在更多的篮子里(上文已经说过)。

2)对冲人民币币值风险,应对可能发生的人民币贬值的情况。

根据笔者对海外投资市场做的历史回测(更多的细节请参考拙作《小乌龟投资智慧》),基于多资产的配置策略,其历史平均回报大约为每年5%~7%左右(具体情况要看资产类型的配置权重比例)。在接近0利率的美元环境中,这个投资回报可以战胜通货膨胀。同时考虑到它承担的风险非常低(因为多元分散在各国各个资产),应该还算不错。

值得一提的是,上面说的是海外美元投资回报。如果拿该投资回报和国内人民币投资的情况来比较,很多人会觉得吸引力不够。这种感受可以理解,但这样的比较并没有多大意义,因为这是两个相对分割的市场,配置的目的也不尽相同。

同时值得指出的是,如果有人宣传他的美元投资回报超过10%,甚至更高,投资者应该有最基本的判断和警惕意识。说到底,投资回报不可能从天上掉下来,它们无非来自于股票、债券、股权、房地产等几类大类资产。大类资产的历史平均回报都是可以查得到的。偏离这些资产长期历史平均回报的投资策略,应该首先引起我们的警惕,而不是盲目买入。

4)我也想试试看,应该如何开始?

我的建议是,首先收集信息,进行自我教育,读一些相关的科普文章。用知识武装自己以后,再来考虑最适合自己的全球配置策略。

任何一位投资者,在撸起袖子去炒股票/买基金/购买理财产品前,都应该首先了解下面的知识点:

A)被动投资和主动投资的区别。

B)投资成本的重要性。

C)投资者易犯的错误。

D)如何甄别基金经理。

E)理财机构的忽悠手段。

对于上面任何一个知识点,您可以百度搜索关键字找一些科普性文章读一下。笔者本人也写过不少类似文章,想要阅读的朋友,可以搜索“伍治坚+关键词”找到它们。

希望对大家有所帮助。

伍治坚是《小乌龟投资智慧》的作者。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号