从广义上来说,我们每个人都是投资者。

一个人,当他/她开始工作,有了一定的经济收入,有了一定的储蓄之后,不可避免的,他会开始考虑投资理财这个问题。

我记得在好多年前,在一本经济杂志上看到这么一个标语:”你不理财,财不理你“。这可能是比较早期的鼓励大家树立理财习惯的广告之一。这个标语设计的非常巧妙,因此让我至今还记忆犹新。

在应对如何投资理财这个问题上,大多数人采取的策略,是搞懂投资工具本身的来龙去脉。他们会花极大的精力和时间,去搞清楚这些问题的答案:

1)该理财产品的预期回报,和历史回报有多高?

2)该产品的风险有多大?是否保本,最坏情况下我会亏损多少?

稍微有些投资知识和经验的朋友,可能会继续挖的深一些,对投资主体(比如基金经理)做一些尽职调查,对投资项目本身做一些基本面和经济分析,等等。

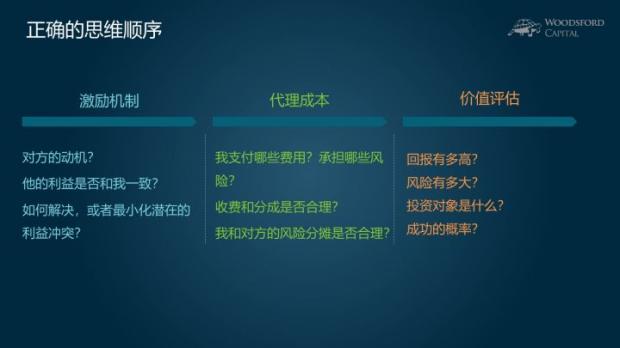

但是在笔者看来,这些投资者都忽略了一个更重要的问题,即在投资者们花时间具体了解投资产品的价值之前,还有两个更重要的问题需要思考。

这两个问题是:

1)激励机制:向我售卖投资理财产品的卖方的激励机制是怎样的?对方的利益和自己是否一致?如何想办法将利益绑定,或者降低利益冲突?

2)代理成本:我需要支付哪些费用,承担哪些风险?对方的收费,以及我和他之间的分成是否合理?我和对方的风险分摊是否合理?

只有在这前面两个问题都得到了令人满意的答复之后,投资者才需要开始花时间和精力去考虑第三个问题:该理财产品的投资价值有多大?

为什么这么说呢?

首先来谈谈激励。激励,英语称为Incentive,是经济学中最重要的概念之一,但这也是最为大众忽视的概念之一。

1995年,巴菲特的合伙人,查理·芒格,在哈佛大学发表演讲时说到:谈到“激励”,很多人都会说,这是老生常谈。我可以告诉你,在我这一辈子认识的所有人当中,我对于“激励”的理解,绝对比95%的其他人更加深刻。但是每一年,我都会惊奇的发现,自己低估了“激励”的重要性。

在演讲中,芒格举了几个非常有趣的例子来帮助大家理解这个道理,其中一个例子让我印象深刻。美国的复印机公司,施乐(Xerox)的创始人Joe Wilson曾经一度对一个问题非常困惑:公司新推出的性能更好,价格更便宜的复印机,其销量竟然不如之前性能更差的老款机型。在Wilson进行了仔细调查后终于发现,原因在于:老款机型给与销售人员的佣金更高!

这就是“激励”的魔力。只有正确理解了激励机制,才可能看到各种经济关系背后的本质,也才可能对一款理财产品的优劣做出理性的判断。

因此查理·芒格会说:当你需要考虑“激励机制”的时候,不要浪费时间去考虑其他任何问题。这句话的背后,浓缩了芒格多年积累的深刻智慧,值得我们细细品味。

在我们面对各种理财顾问,和金融产品销售时,我们需要搞清楚的第一个重要问题,就是对方的激励因素有哪些?他的根本利益在哪里?其根本利益,是否和我的利益冲突?如果有冲突,其关键的冲突点在哪里,有没有可能将其最小化?

如果对方没有通过“激励和利益”的检验,那么我们在向其购买金融理财服务前,就需要三思而后行。

下面再来谈谈代理成本。

在当代社会,无论投资者从事何种投资活动,我们都需要使用某些金融机构提供的服务,并为之付费。炒股票的,需要支付券商佣金。买基金的,需要向销售渠道支付申购费,向基金经理支付管理费和业绩分成。买理财产品的,需要向理财顾问支付中介费。

这些林林总总的投资活动,本质上都是我们雇佣一个“代理人”的过程。我们使用他/她的信息,技能和时间,来帮助我们实现自己的投资目标。因此,这其中就涉及到一个“代理人问题”。

代理人问题的核心,在于“信息不对称”。作为投资者,我们请的“投资理财专家”,往往比我们有更多的知识,信息和经验。因此如果没有一套好的机制,我们很容易陷入“代理人陷阱”,自己承担了风险却颗粒无收,而“代理人”却赚的盆满钵满。

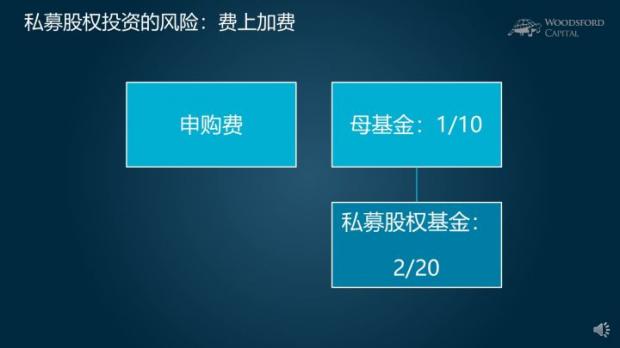

举例来说,国内很多第三方理财机构热衷于推销私募股权基金。

很多私募股权产品的架构设计十分复杂,在底层有私募股权基金,上面有母基金FOF。由于这些架构,投资者需要支付申购费,母基金费用(管理费和业绩分成),以及私募股权基金费用(管理费和业绩分成)。

在这种费用设计下,如果投资项目赚了钱,投资者需要被分掉一杯羹。而如果投资项目亏了钱,投资者损失惨重,第三方理财机构和基金经理则安然无恙(因为申购费和管理费还是要收的)。投资者花了大力气做各种调查,去研究投资项目的可行性和前景,结果却忽略了一个更重要的事实:即投资者自己承担了绝大部分风险,而“代理人”则旱涝保收,在任何情况下都能大赚一笔。这是广大投资者最容易犯的投资错误之一。

所有投资者,在做出任何投资决策之前,都应该首先把“激励机制”和“代理成本”这两个问题搞清楚,然后再考虑投资工具和产品的细节问题。因此我把这两个关键要素称为:投资前最重要的问题。

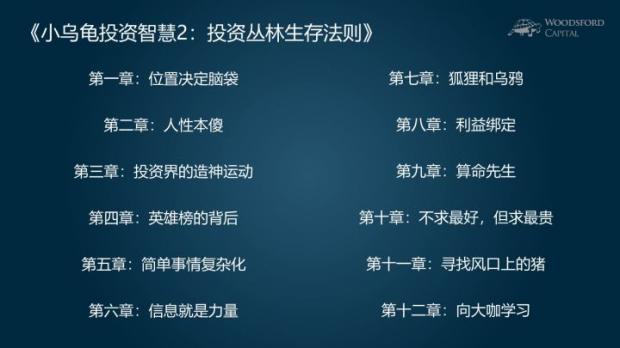

为了帮助大家更好的理解这其中的逻辑,我在拙作《小乌龟投资智慧2:投资丛林生存法则》中共包括了12个章节的内容。它们分别是:

第一章:位置决定脑袋

第二章:人性本傻

第三章:投资界的造神运动

第四章:英雄榜的背后

第五章:简单事情复杂化

第六章:信息就是力量

第七章:狐狸和乌鸦

第八章:利益绑定

第九章:算命先生

第十章:不求最好,但求最贵

第十一章:寻找风口上的猪

第十二章:向大咖学习

在我看来,我们很多投资者,就好比初入丛林中的一个小毛孩。由于我们“涉世未深”,因此丛林中的很多现象,都让我们感到很新鲜。银行和理财机构的理财顾问们,一个个都是帅哥美女,笑容满面,像变魔术那样发给我们各种投资理财项目和基金产品,简直让我们应接不暇。

但问题在于,如果缺乏一定的知识和智慧,我们很难判断自己的对面是一条大蟒蛇还是一只小兔子。有时候一朵鲜花看似鲜艳美丽,让人忍不住摸两下,但事实上它可能是一株充满毒性的食人花。我们甚至很难分清,对面的这头野兽是朋友,还是敌人。我和它,谁是猎人,谁是猎物?

这也是我把这第二本小乌龟投资智慧命名为《投资丛林生存法则》的原因所在。通过本书,我希望可以让更多的读者成为智慧的行者,认识到投资丛林中的善恶,因此从更大程度上保护自己,防止自己成为丛林中“投资猛兽”的盘中餐,顺利的穿过丛林活下来,并且安全的到达目的地。

《投资丛林生存法则》适合的读者:有一定金融知识基础,对金融投资感兴趣,希望学习一些理性的投资思维,建立科学投资方法的读者。

《投资丛林生存法则》与《小乌龟投资智慧1:如何在投资中以弱胜强》的区别在于:《小乌龟投资智慧1》,主要介绍了一些基本的投资概念,分析了一些最重要的金融投资理论,指出了广大投资者最容易犯的三个错误,并且给那些有资产配置打算的读者提供了一些可行的DIY建议。《小乌龟投资智慧1》有一定的技术性,包括一些金融专业术语。

在《投资丛林生存法则》中,为了便于更多非金融专业出身的读者理解,我使用的文字更加平民化,刻意删减了很多金融投资术语,并且借用一些脍炙人口的寓言故事来帮助大家更好的理解其中的逻辑。

《投资丛林生存法则》,强调了建立理性的投资思维的重要性,并且通过很多活生生的真实例子,提醒大家可能遭遇的投资陷阱。希望读者朋友们可以通过学习书中提到的别人的经验教训,使自己成为一名更加智慧的投资者。

希望对大家有所帮助。

【伍治坚证据主义之小乌龟资产配置网络公开课开播啦!该课程适合想要完整学习金融投资知识的大学生和刚工作两三年的年轻读者,以及想要自己动手DIY资产配置的70/80后。】

伍治坚是《小乌龟投资智慧1:如何在投资中以弱胜强》和《小乌龟投资智慧2:投资丛林生存法则》的作者。该书在当当/京东/淘宝/亚马逊有售。

参考资料:

Charlie Munger, The Psychology of Human Misjudgment, 1995

伍治坚:小乌龟资产配置网络公开课

伍治坚:《小乌龟投资智慧:如何在投资中以弱胜强》

伍治坚:《小乌龟投资智慧2:投资丛林生存法则》

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号