阅读:0

听报道

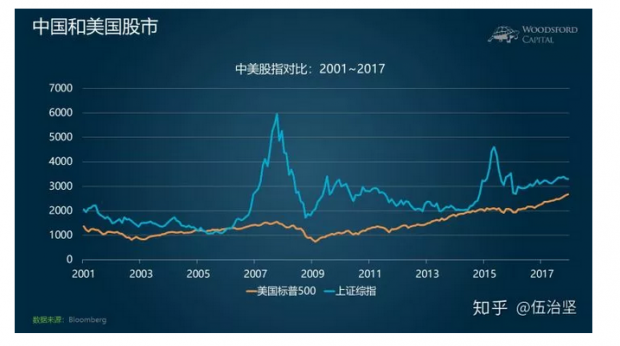

先来看这样一张图:

在2000年年底到2017年年底这17年间,上证综指从2073点上涨到3307点,美国的标准普尔500指数从1320点上涨到2673点。

问题:哪个国家的股市回报更好?差别有多大?

凭我们直观的感受,不借助任何复杂计算,不难得出结论:美国股市的回报更好一些。因为美股指数大约翻了一番,而上证综指的上涨幅度显然不到一倍(一倍的话应该在4000点左右)。

经过进一步计算,我们可以得出结论:在过去17年间,美股每年的回报率,大约为4.24%左右。同期A股的回报率,大约为每年2.78%左右。

同时值得一提的是,美股每年的波动率(风险),大约为14.35%。而同期A股的年波动率,为27.34%左右。也就是说,A股的风险大约为美股的2倍。

行文至此,上述分析并不够完整。主要有两个原因:

1)我们采用的两国的股票指数,都是价格指数,而非完全回报指数(Total Return Index)。因此两国股市中股票发放的红利(Dividend),还没有被计入投资回报之中。

考虑到两国股市指数(标普500指数和上证综指)的长期平均红利率都在1.5%左右,因此我们可以近似的认为,红利差造成的回报差别,并不显著(严格来讲,应该把税后红利都计算进去再进行对比)。

2)我们这里说的,是股市的名义回报,还没有考虑通货膨胀的影响。

通货膨胀,是广大投资者需要搞明白的一个非常重要的经济概念。在今天这篇文章中,我就来为大家好好讲讲这个问题。

如何来理解“通货膨胀”,这个比较抽象的经济概念呢?在这里让我用一个浅显的例子来说明一下。

假设月末发工资的时候,老板对你说,今天给你涨薪10%,从2000块加到2200块。一下子多了200块,你一定很开心,于是招呼同事朋友一起去下馆子庆祝一下。

到了饭馆,看了菜单以后惊奇的发现,菜都涨价了。平均来说涨了15%。原来自己涨的薪水的幅度,还够不上饭店里家常菜的起价速度。这下你才明白过来:原来自己的收入并没有增加,反而减少了!

通货膨胀,指的就是这样一种现象:经济体中的物价水平普遍持续增长,从而造成货币购买力的持续下降。原来100块可以买到的同样的东西,现在需要150块,200块,甚至更多。

我希望用这个浅显易懂的例子,帮助更多的读者明白:对我们每个人来说,扣除通胀以后真实回报,才是对我们来说更加重要的回报衡量指标。

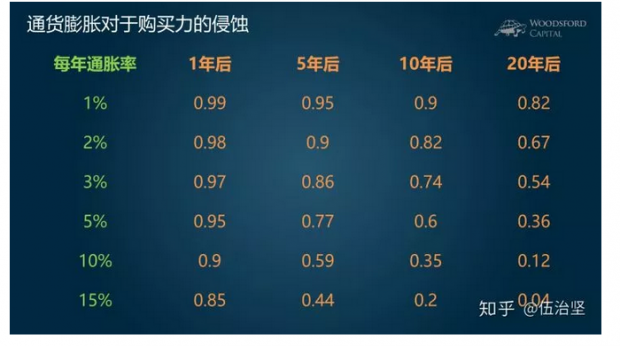

下面,我再来用一些简单的数学计算,帮助大家更好的理解通货膨胀对于购买力的侵蚀作用。

假设我现在有1块钱,今年的通胀率为1%。那么我手持的这1块钱,在1年以后,其实就变成了9毛9分(0.99元),因为其购买力已经下降了1%。

按照这个逻辑,我们可以计算出,在不同的通胀率下,1块钱货币的购买力的变化情况。

举例来说,如果每年的通胀率为2%,那么在5年后,1块钱的购买力,就相当于今天的9毛钱。20年后,1块钱的购买力,只相当于今天的6毛7分钱。

显而易见,通胀率越高,持续的年数越长,我们手中的货币的购买力的下降就越厉害。如果一个经济体的通胀率持续在10%以上多年,那么我们手里的现金,很快就会变得一文不值。

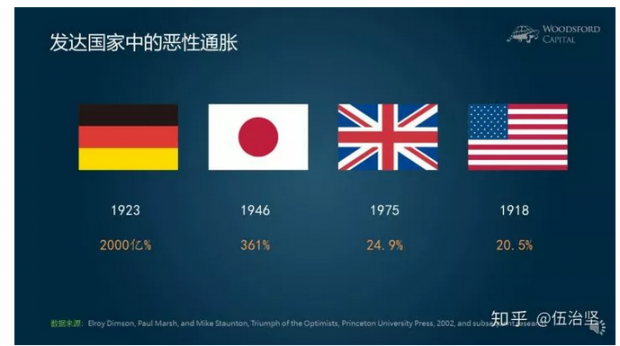

一个经济体,如果经历高速的通胀,那么它对于整个社会造成的破坏力,是十分惊人的。在我主讲的《小乌龟资产配置网络公开课》中,曾经举过一些国家发生恶性通胀的例子。

比如从上图中我们可以看到,在1940年代,当时的中国政府曾经发行过一些面值达到百万/千万级别的货币。如果某个国家在某段时期内发行的货币以百万/千万计,那就是该国正处于恶性通货危机中的一个典型信号。

世界上发生过恶性通胀的国家,远不止中国。

比如1920年代的德国,当时的通胀率达到了令人咋舌的百分之2000亿。在一篇当时的新闻报道中曾经提到:印钞厂24小时不间断,连夜赶工印钞票。但即使是这样,还是会经常发生刚印好的钞票币值太小,赶不上物价上涨速度这样的尴尬情况。

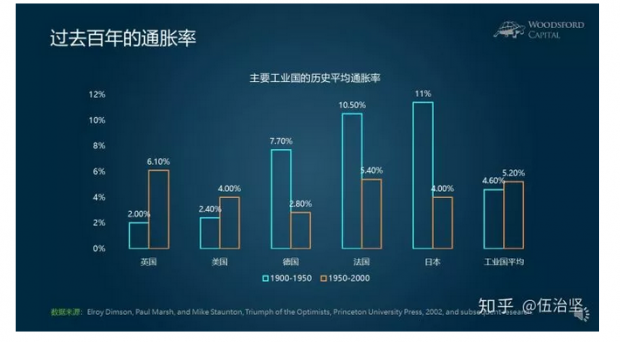

上图统计了一些工业国在过去100年的平均通胀率。我们可以看到,在1900~1950年间,欧洲国家和日本的通胀率比较高,平均在每年8%~10%左右。而英国和美国则恰恰相反,在1970~1980年代经历了更加高速的通胀率。

从1980年代中后期开始,绝大部分西方工业国的通胀都得到了有效控制,因此我们也经历了长达30多年的债券大牛市。债券的到期收益率不断降低,因此债券价格不断上涨,央行和政府也不用再担心恶性通胀对于经济造成的负面影响。

下面再来说说中国的情况。

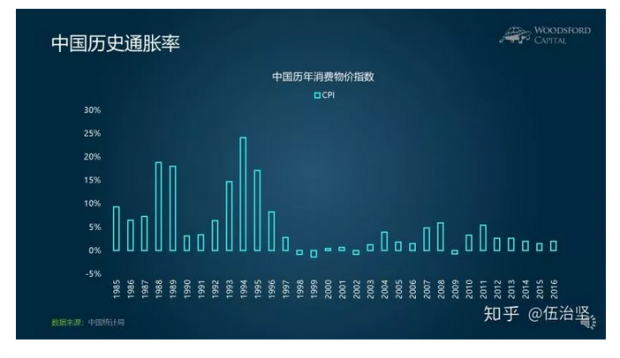

上图显示的是根据中国统计局公布的CPI得出的历史通胀率。我们可以看到,在1980~1990年代,中国的通胀率比较高,平均在10%以上。但是从1998年开始,通胀率得到了有效控制。一直到今天,官方统计和公布的通胀率在2%左右。

值得一提的是,统计局公布的CPI,遵照一定的编排规则。比如在CPI中,只计入房租的变化,而非房价的变化。CPI的统计方法是否合理,并非本文讨论的重点,因此就不在这里展开了。

回到本文一开始提到的这个话题,在我们比较中国和美国的股市回报时,应该把两国的通胀率都扣除,比较两国股市的真实回报。

如上图所示,在过去17年间,中美两国的平均通胀率,大约都在2%左右。在扣除了通胀率的影响后,美股的真实回报,在每年2.09%左右(不包括红利),而同期A股的真实回报,大约在每年0.48%左右(不包括红利)。

同时需要指出的是,美股的计价货币是美元,而A股的计价货币是人民币。因此当我们比较中美股市回报时,需要知道,我们比的是基于两个不同货币的股市的投资回报。当然,对于大多数中国和美国的投资者来讲,他们更关心的,是基于本币(人民币和美元)的投资回报,以及扣除本国通胀率以后的真实回报,因此上面的这个比较方法,仍然是可行的。但是如果想从国际投资者的角度来比较两国的股市回报,那么我们还需要再进一步把汇率变动的因素考虑进去。

写这篇文章的目的,主要是想提醒大家,在我们分析比较任何一个投资项目的回报和风险之前,需要把通货膨胀的威胁考虑进去。对我们投资者来说,扣除了通胀以后的真实投资回报,才是真正能够影响我们购买力的,有意义的投资回报。

希望对大家有所帮助。

【伍治坚证据主义之小乌龟资产配置网络公开课开播啦!该课程适合想要完整学习金融投资知识的大学生和刚工作两三年的年轻读者,以及想要自己动手DIY资产配置的70/80后。】

伍治坚是《小乌龟投资智慧1:如何在投资中以弱胜强》和《小乌龟投资智慧2:投资丛林生存法则》的作者。该书在当当/京东/淘宝/亚马逊有售。

参考资料:

伍治坚:小乌龟资产配置网络公开课

伍治坚:《小乌龟投资智慧:如何在投资中以弱胜强》

伍治坚:《小乌龟投资智慧2:投资丛林生存法则》

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号