购买高分红(High Dividend)股票,是一个受到很多投资者追捧的投资策略。今天这篇文章,就来帮助大家好好分析一下这样的投资方法。

首先,我们不妨想一下这个问题:为什么有那么多人喜欢高分红股票?

大致来说,有这么几个原因。

第一,分发红利高的公司,向世人释放出一种强烈的信号:本公司的财务状况很健康,公司实力很强。因此持有本公司股票,长期来看亏不了。这种现象,在1970~80年代的美国股市特别明显。

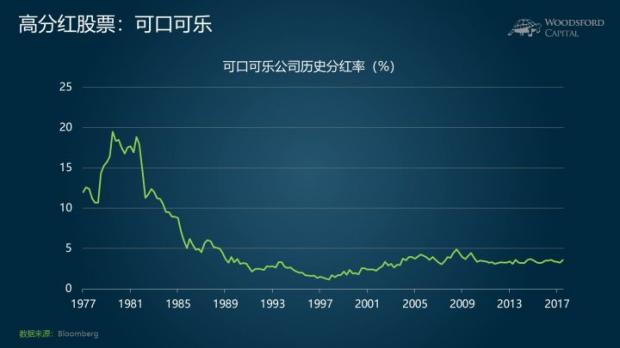

比如美国著名的可口可乐公司,就是一家典型的高分红公司。在1980年代初期,可口可乐公司每年的股息率(Dividend Yield),甚至接近20%左右。后来随着通胀率的下降,可口可乐公司的股息也逐渐下降,但从来没有停止过分红。

2017年6月,可口可乐分发的股息率为3.3%左右。在标普500指数平均股息率不到2%的今天,可口可乐的确属于“一枝独秀”。

第二,购买高分红股票,投资者定期(比如每个季度)收到一定的现金流,可以帮助他/她做更好的财务开销计划。在使用这部分现金分红时,投资者心安理得,因为股票还在,再过3个月又会收到一笔分红。

举例来说,假设一位投资者持有价值100万元的可口可乐股票。过去几年,该股票的历史平均分红率在3.5%左右。也就是说,投资者大约每年可以拿到3万5千元,每个季度可以拿到8,750元左右的红利(税前)。只要没有大的变故,这笔红利就像房租,或者利息一样,会被源源不断的发到投资者的银行账户里。这样的派发机制,对于那些年纪比较大的投资者(比如退休人士),非常有吸引力。

问题在于,因为上面提到的理由,而去购入大量的高分红股票,这种投资策略是否理性呢?

关于这个问题,早在1960年代,就有学者做过研究。1961年,后来获得诺贝尔经济学奖的Merton Miller和Franco Modigliani共同发表了一篇名为Dividend Policy, growth and the valuation of shares的研究论文。在该论文中,两位作者指出:一家公司是否分红,和持有该公司股票的股东的投资回报,没有任何关系。这条结论,是著名的“MM理论”中的一个重要推论:公司的红利政策,和公司价值无关。

这背后的逻辑,其实也不难让人理解。下面我用一个简单的例子,来帮助大家分析一下。

假设我们持有某家公司100股股票,其股价为$100。因此我们持有的股票的市值为$10,000。

同时我们假设,该公司分红$1。因此我们获得了$100的现金。

在分红以后,公司股价从$100下降到$99。因此我们手里的股票,还值$9,900。现金加股票,总市值还是$10,000。

现在我们假设,公司不分红。作为投资者,我们选择卖出1股股票,因此可以收回现金$100。同时我们手上还剩下99股股票,其市值为$9,900。现金加股票,总市值还是$10,000。和分红的情况一样。

【注:这里没有考虑交易费用和税的影响。在实际中,由于有交易成本和税,因此结果会有所不同。】

我希望通过这个例子,可以帮助大家理解:公司分红,和我们自己选择卖出一定数量的股票来获取现金,在过程机制上是一样的。其中关键的区别,在于分红由公司董事会说了算,而卖出股票的决定(时机,数量等)则由投资者自己说了算。

这个简单的例子同时说明,投资者追捧“高分红股票”,显得理性不足。事实上,有不少历史研究显示,高分红股票并不能为投资者带来更好的投资回报。

如上图所示,研究人员(Kanuri et al, 2017)统计了2004~2014年间的数据,得出高分红股票ETF(High Div ETF)的年回报为8.88%左右。同期的标普500指数ETF(IVV)的年回报为8.64%。两者的差别非常有限。

同时,高分红股票ETF的价格变化年波动率为14.16%,而同期标普500指数的价格变化年波动率为14.13%,两者几乎相同。

无论从回报,还是风险角度来看,购买高分红股票并没有给投资者带来明显的好处。该研究的结论,和之前提到的MM理论的预测,是一致的。

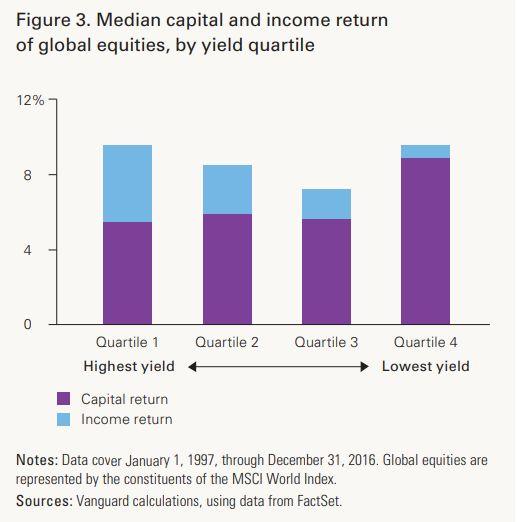

在另外一篇研究(Schlanger, 2017)中,作者统计了从1997~2016年间全球股票的历史回报,发现分红率高的股票(上图左侧柱子),其全投资回报(红利+资本所得)并不比分红率低的股票(上图右侧柱子)好多少。事实上,分红率最高的股票,和分红率最低的股票,其投资全回报几乎一样。

事实上,如果投资者痴迷于购买高分红股票,他们会错过很多投资机会。目前在美国市场,大约有60%的股票不分红。特别是像Google,Amazon,阿里巴巴,腾讯这样的科技企业,要么不分红,要么分红非常低。如果投资者一味追求高分红股票,就可能会错过这些不分红,或者低分红的股票。高分红股票的投资者的投资范围,仅占市场(美国)的40%左右,因此他就违背了投资中一个非常重要的原则:多元分散。

有些朋友可能会问,既然不管是理论,还是实证,都不支持追求高分红股票的投资策略,为什么还有那么多投资者对此趋之若鹜呢?这背后,可能有这么几个原因。

第一,心理账户。心理账户的意思,是我们习惯把不同来源的财富分成好几份,分开管理和使用。比如投资者可能会觉得,公司分发的红利,是专门让自己消费的。而如果你让他去卖掉一些股票来应付自己的日常开销,他可能就会觉得有些不舒服。

第二,避免后悔。假设你现在需要7000元去买一部苹果手机。有两种方法可以获得你需要的现金:某支股票分发7000元左右的红利,或者你卖掉一部分价值7000元的股票。在后一种情况中,假设你卖了股票后,该公司股价一飞冲天,像火箭一样往上涨。大部分人,都会在这种情况下懊恼不已。

但是我们假设该公司发了你7000元红利,然后股价一路高升。在这种情况下,大部分人都会觉得非常高兴,因为他们并没有觉得因为自己的“错误”而损失了什么。这种“避免后悔”的心理习惯,就能解释为什么很多人宁愿拿红利的这种偏好了。

不管是何种原因,在理论和实证证据上,都无法得出高分红股票回报更好的结论。上面提到的行为学原因,恰恰是我们很多人在不知不觉中犯错误的根源所在。

对于每一个读者来说,我们应该充分认识到自己的非理性行为习惯,尽量避免自己堕入非理性错误的行为陷阱。我们应该用知识来武装自己,基于靠谱的证据,得出客观和理性的结论,训练自己成为一名更加聪明的投资者。

希望对大家有所帮助。

参考资料:

Merton Miller and Franco Modigliani, Dividend Policy, Growth, and the Valuation of Shares, The Journal of Business, Vol. 34, No. 4 (Oct., 1961), pp. 411-433

伍治坚:小乌龟资产配置网络公开课

伍治坚:《小乌龟投资智慧:如何在投资中以弱胜强》

伍治坚:《小乌龟投资智慧2:投资丛林生存法则》

Srinidhi Kanuri, Davinder Malhotra and Robert McLeod, Performance of Dividend Exchange-Traded Funds during Bull and Bear Markets, The Journal of Index Investing Summer 2017, 8 (1) 19-28

Todd Schlanger, CFA; Savas Kesidis, An analysis of dividend-oriented equity strategies, Vanguard Research, 2017

伍治坚:人性本傻~心理账户

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号