高收益债券(high yield bond),也被称为垃圾债券(Junk bond)。最近几年,高收益债券受到不少投资者的青睐。因此今天这篇文章,就来和大家讲讲高收益债券。

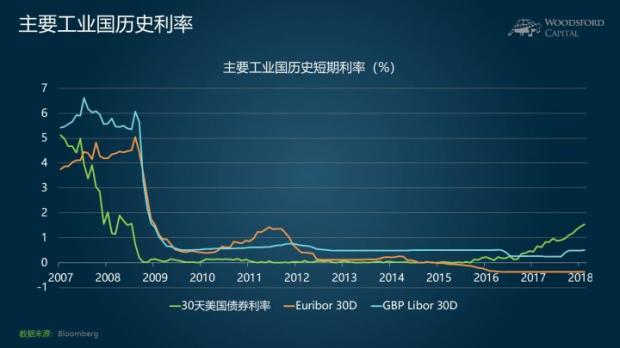

首先,让我们来分析一下,为什么高收益债券会受到投资者的欢迎。这背后的主要原因,就在于利率的下降。

如上图所示,在2008年金融危机发生之后,世界主要工业国的央行在极短的时间内大幅度降息。像美国,欧元区和英国这些国家的基准利率,在2009~2017年间绝大部分时间都处于非常低的位置(1%以下)。这就意味着,把钱放在银行里,能够拿到的利息非常少。去购买国债,其利息回报率也非常低。甚至在有些情况下(比如2016年以后的欧元区),基准利率是负的,让那些固定收益类的投资者感到非常无奈。

为了追求更高的利息回报,那些购买债券的投资者,只能通过增加风险来达到自己的目标。比如本来只考虑投资级别债券(BBB以上)的,现在为了更高的投资回报,不得不把购买的标准降低到两个B,一个B,甚至C级。

让我在这里用一个具体例子,帮助大家更好的理解这其中的道理。

假设你现在需要买一个美元债券。你联系了你的银行/券商。该机构的销售人员十分热情,在收集了一些信息后,给你发了5个债券的信息,如上图所示。

你可以看到,这些不同的债券,由于发行的公司不同,其信用评级不同,债券的属性不同,因此其价格也都不尽相同。

从投资者角度来讲,你希望可以买到回报高(到期年回报越高越好)的债券。你会看到,有一些投资级别的债券(比如上图中的北京首创和东方证券),其回报率大约在3%~4%左右。值得一提的是,BBB-是投资级别中信用评级最低的一档,随时可能被“降级”到垃圾债券级别。如果投资者想买更安全债券(比如A或者AA级别的),那么他能够得到的回报就更低。

因此如果投资者想要更高的回报,就不得不承担更高的风险,去尝试一些信用评级更低,风险更高的债券(比如上图中的青海投资或者同方股份)。

这就是投资者在低利率环境下,被“逼迫”去承担更高风险,追求回报的来龙去脉。注意,上图中的数据,基于2018年4月初。这时候,美元利息已经有所上升。如果换到2010~2016年间,投资者能够得到的利息更低。这也解释了那几年垃圾债券受到追捧背后的原因。

但是这样的做法,非常危险,甚至有点愚蠢。原因在于:

第一,购买债券,本身就是因为投资者比较保守。如果投资者想要承担风险,他一开始就可以去买股票。一方面害怕承担风险(因此买了债券),另外一方面又不满足债券的回报,因此增加风险(去购买垃圾债券),非常典型的体现了一些投资者不切实际喜欢幻想,又想马儿跑,又想马儿不吃草的坏毛病。

第二,购买了垃圾债券以后,投资者承担了类似于股票的风险,但是其回报却未必比股票更好。因此,投资者两边都吃亏:承担了过多的风险,却没有获得应得的回报。

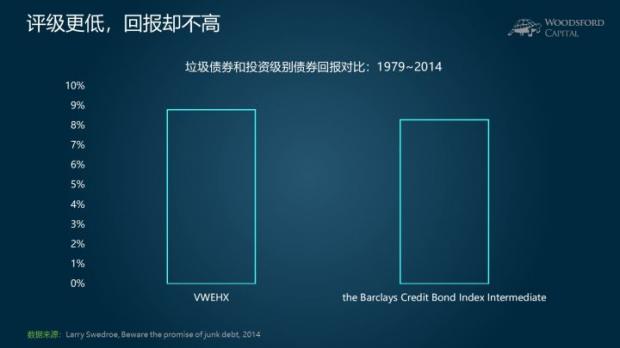

如图所示,如果我们回顾过去25年的历史回报,就会发现,垃圾债券的投资回报为每年7.89%左右。同期的美国股票的历史回报为每年8.98%,而公司债券(投资级别)的历史回报为每年8.9%。购买垃圾债券,并没有为投资者带来比股票或者公司债券(投资级别)更好的投资回报。

在另外一篇学术研究中(Swedroe, 2014),作者对比了垃圾债券ETF(VWEHX)和投资级别公司债券指数(Barclays Credit Bond Index Intermediate)在1979~2014年间的历史回报,发现两者的回报非常接近(8.8% v 8.3%)。垃圾债券的高风险,并没有该投资者带来高回报。

在一篇专门关于垃圾债券的学术研究中(Elton, et al, 2001),研究学者指出,垃圾债券(High yield corporate debt)的高收益主要来自于其内涵的股票属性,而非债务属性。而这些来自于股票属性的风险溢价无法通过多元分散来消除。因此作者们得出结论:垃圾级别的公司债券不值得拥有。

在一个包含有股票的多资产投资组合中,垃圾债券对于投资组合起不到多元分散的贡献。

如上图所示,回顾过去15年,垃圾债券和股票的每周价格变化的相关系数为58.7%左右,属于高度相关。用行外话来说:股票上涨,垃圾债券也上涨。股票下跌,垃圾债券也下跌。因此如果投资者的投资组合中已经有了股票(绝大部分投资者的投资组合中,都会持有一些股票),那么再购买垃圾债券,就有点狗尾续貂的感觉了,完全没有必要。

同时我们也可以看到,政府债券和股票的相关系数为负,大约为-37%左右。因此在一个多资产的投资组合中,政府债券是非常有必要持有的,可以起到多元分散,降低投资组合风险的作用。

很多投资者,为了追求更高的回报,或者禁不起自己的银行/券商销售人员的忽悠,听从他们的建议去购买各种垃圾债券。这些销售人员赚到了佣金,但是投资者却买入了并不一定划算的投资产品。作为一个聪明的投资者,我们应该用知识来武装自己,提高自己的辨别能力,尽量减少自己犯非理性投资决策的错误的概率,这样才对得起自己辛辛苦苦挣来的储蓄,做出最理性的投资决策。

希望对大家有所帮助。

【伍治坚证据主义之小乌龟资产配置网络公开课开播啦!该课程适合想要完整学习金融投资知识的大学生和刚工作两三年的年轻读者,以及想要自己动手DIY资产配置的70/80后。】

伍治坚是《小乌龟投资智慧1:如何在投资中以弱胜强》和《小乌龟投资智慧2:投资丛林生存法则》的作者。该书在当当/京东/淘宝/亚马逊有售。

参考资料:

伍治坚:小乌龟资产配置网络公开课

伍治坚:《小乌龟投资智慧:如何在投资中以弱胜强》

伍治坚:《小乌龟投资智慧2:投资丛林生存法则》

Edwin J. Elton, Martin J. Gruber, Deepak Agrawal and Christopher Mann, Explaining the rate spread on corporate bonds, Journal of Finance, 2001

Larry Swedroe, Beware the promise of junk debt, 2014

伍治坚:公司债券是否值得投资?

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号