随着ETF市场的越来越发达,各种不同的ETF品种也层出不穷。最近几年,受到关注比较多的,比较不同寻常的ETF品种包括:加杠杆ETF(leveraged ETF)和反向ETF(Inverse ETF)。今天这篇文章,就来为大家好好科普一下这方面的投资知识。

(1)加杠杆ETF

先来讲讲加杠杆ETF。

在充分理解加杠杆ETF之前,我们首先要稍微科普一下杠杆。杠杆,说白了,就是借钱投资。自己没钱,或者自己资金不够,去借别人的钱进行投资活动,就叫加杠杆。

杠杆在经济活动中非常普遍。每个老百姓,几乎都会通过杠杆进行买房。这是因为绝大部分老百姓,都是不太可能全款现金去买房的。把房子抵押给银行,然后问银行按揭贷款去买房,就是一种典型的杠杆行为。在这里,杠杆解决了大部分人现金流不够的问题。

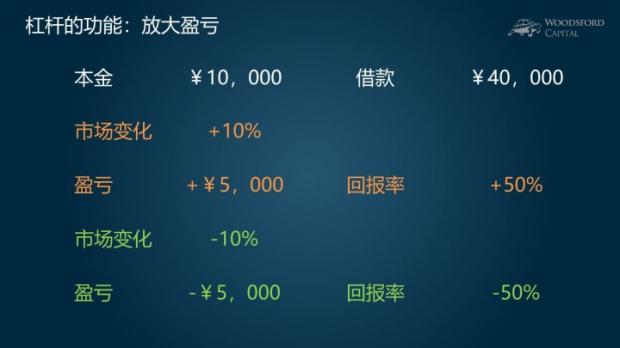

杠杆的另一个非常重要的功能,是放大盈亏。在这里,让我用一个简单的例子帮助大家更好的理解其中的道理。

假设我们手头有本金1万元。同时从其他人那里借了4万元。这样一共可供投资的资金有5万元。

现在假设市场上涨10%。因此我们赚了5,000元(5万X10%)。由于杠杆的作用,我们的投资回报率一下子上升到50%(5000/10000。当然,在现实中我们还需要扣除借款利息,因此净回报率会低于50%)。如果没有借那4万块,我们的投资回报率是10%。通过借贷,投资回报率上升到50%。这就是杠杆的魔力。

但是大家需要明白的是,杠杆是一把双刃剑。杠杆能够放大盈利,同时也能放大损失。

比如我们假设市场下跌10%。如果没有加杠杆,那么我们的损失就是10%。但是现在加了杠杆,我们的损失也被放大到50%。

通过这个简单的例子,我希望读者朋友可以理解,杠杆没有任何神奇的地方,它就是一个放大器而已。绝大部分普通投资者,应该慎用杠杆。比如投资传奇巴菲特,就多次表示反对股民通过杠杆进行炒股。在最近的一次访谈中他就说到:借钱炒股,在我看来,是疯狂的!

下面,让我们来研究一下加杠杆ETF。

顾名思义,加杠杆ETF,就是指在普通的ETF上加上X倍杠杆。比如3X标普500指数ETF,其意思就是:如果标普500指数上涨5%,那么加了3倍杠杆的标普500指数ETF就会上涨3X5%=15%。如果标普500指数下跌5%,那么3倍杠杆标普500指数ETF就会下跌15%。

【注:精确回报还需要扣除基金相关费用。】

现在我们来看几个规模比较大的加杠杆ETF。

在上图中,我列举了几个规模比较大的加杠杆ETF。

比如TQQQ,追踪的是3倍纳斯达克100指数。就是说,纳斯达克指数涨跌1%,TQQQ的涨跌幅度为+/-3%。

SSO追踪的是2倍标普500。FLGE追踪的是2倍罗素1000成长指数。其背后的逻辑,都是类似的。

绝大部分普通投资者,应该对加杠杆ETF敬而远之。原因如下:

1)加杠杆ETF的费率,要比不加杠杆的ETF贵很多。

比如纳斯达克指数ETF(QQQ)的费率为0.2%,而加了杠杆的TQQQ的费率为0.95%,是无杠杆ETF的费率的4.75倍。标普500指数ETF的费率为0.04%,而加了杠杆的SSO的费率为0.9%,是不加杠杆ETF的22.5倍。

2)加了杠杆的ETF,其投资回报并不是没有杠杆的ETF的回报乘上一个倍数。

很多投资者可能以为,加了杠杆的ETF,其回报就是在不加杠杆的ETF的投资回报上乘上一个倍数。这种情况在一天之内,大致是准确的。但是如果把时间拉长,就完全不是这么一回事了。

举例来说,2011年,标普500指数的回报为2.1%。大家可能以为,SSO的回报应该是2 X 2.1%=4.2%。但事实上,当年SSO的回报为负3%。

再比如,在2008年5月到2012年5月这5年间,标普500指数首先在2008年大幅度下跌,然后从2009年开始逐步恢复。到了2012年5月,标普500指数的位置回到2008年大跌前(5月份)的位置,因此这5年的总回报基本持平(如上图绿线)。

但是,同期的加杠杆标普500指数基金(SSO)的回报可并不持平。事实上,同期的SSO,每年的回报为负5%左右(上图黄线)。

这主要是因为,股市回报,有复利(Compound)的作用。因为复利,上涨和下跌对回报的影响都会被放大。一个加了杠杆的ETF,其下跌幅度比不加杠杆的ETF更大,因此到最后,全年的回报受到的影响更大。同时,杠杆ETF的费率更高,因此也拖累了最终投资者能够拿到手的回报。

因此,广大普通投资者,应该尽力避免投机取巧,对加杠杆ETF避而远之。

(2)反向ETF

接下来,再来和大家分析一下反向ETF。

反向ETF,英语叫做Inverse ETF,其主要的功能,是让投资者可以做空股市。反向ETF的逻辑很简单。假设标普500指数上涨5%,那么反向ETF的投资目标应该是下跌5%。反之,如果标普500指数下跌5%,那么反向ETF会期望实现上涨5%。

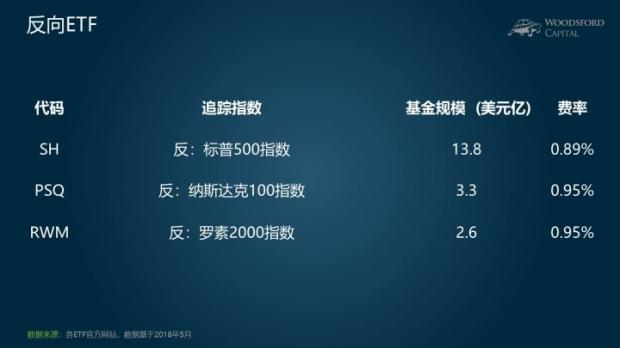

下面,为大家介绍几个规模比较大的反向ETF。

如上图所示,SH的投资目标,是和标普500指数反着来。标普涨,SH就跌。标普跌,SH就涨。PSQ是和纳斯达克100指数反着来。RWM是和罗素2000指数反着来。

在这里,我们可以很容易看出反向ETF的一个大问题,那就是费率太高。比如最便宜的标普500指数ETF的费率为0.04%,而把标普500指数反一下,其费率就达到了0.89%,是前者的22.25倍。这个问题在另外几个反向ETF上也同样存在。

很多投资者选择反向ETF,是为了在看空市场时做空,或者对冲自己持有股票的风险。但是事实上,卖空一个指数,和购买一个反向ETF,完全是两回事。想要通过反向ETF去达到做空或者对冲的投资目的,要远比看上去复杂的多。如果对这其中的机制不了解,那么投资者应该慎用这种ETF。

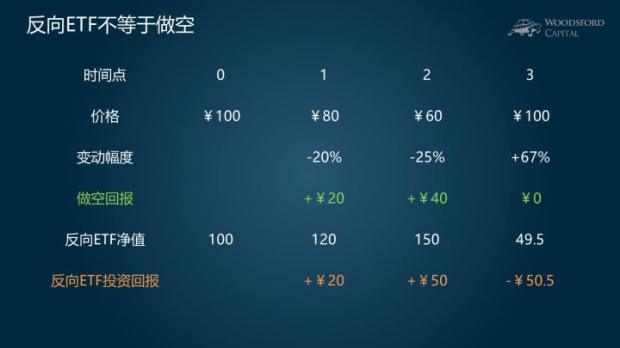

在这里,让我用一个简单的例子,帮助大家更好的理解这其中的道理。

我们假设一支股票(或指数,逻辑是一样的)的价格从100块,变为80块,60块,然后又回到100块。

因此在这个期间,股价的变动幅度分别为:-20%,-25%和+67%。

如果我们从一开始就做空该股票,那么我们能够获得的回报分别为:赚20块,赚40块,不赚不亏。就是说,到最后,当该股票价格回到100块时,由于和一开始的价格一样,做空的投资回报为0。

现在我们假设购买一个反向ETF。

基于上面提到的价格变化,该反向ETF的净值分别为:120,150和49.5。因此,如果我们购买该反向ETF,那么到最后,我们会亏损50.5块。就是说,即使股票价格回到原点,做空回报为0,购买反向ETF的投资者,还是会蒙受重大损失。

接下来,我们来看几个具体的实际例子。

上图显示的是两个ETF(EEM和EUM)在2012~2016年间的历史净值变化。

EEM: iShares MSCI Emerging Markets ETF,追踪的是MSCI EM股票指数

EUM: 反向MSCI Emerging Markets ETF,也就是上面EEM的反面。

在上图显示的区间里,EEM的净值从$34.7下跌到$30.98,变化幅度为负10.71%。

照道理来说,EUM的回报应该为正10.71%。但事实上,同期EUM的净值从$32.2下跌到$28.58,不光没有上升,还下跌了11.24%。

再来看另外一个例子。

DJUSEN: Dow Jones U.S. Oil & Gas Index,即道琼斯美国油气指数。

DDG: 反向道琼斯油气指数基金,就是上述指数的反向镜像。

从2012到2016年,道琼斯油气指数下跌了7.6%(上图绿线)。

照道理,DDG应该上涨7.6%。但事实上,DDG不光没有上涨,反而还下跌了22%(上图黄线)。背后的原因,主要是上面提到的”反向ETF不等于做空“,外加反向ETF的费率都比较高,因此拖累了投资者回报。

总结

加杠杆ETF,和反向ETF,是近几年出现的,比较受关注的”另类“ETF。对于普通投资者来说,在考虑购买这些ETF之前,需要首先充分理解他们的设计机制,认清其投资风险。大部分个人投资者的投资活动,都不需要用到加杠杆ETF或者反向ETF,因此应该对这样的ETF敬而远之。

希望对大家有所帮助。想要获取更多信息的朋友们,可以关注以下渠道:

一、网络公开课

(1)小乌龟资产配置:该课程适合想要完整学习金融投资知识的大学生和刚工作两三年的年轻读者,以及想要自己动手DIY资产配置的投资者。

(2)小乌龟学基金:适合对购买海外基金感兴趣的广大基民。每个星期,我们会挑选一支基金为大家做深度分析。

二、投资书籍

(1)《小乌龟投资智慧1:如何在投资中以弱胜强》

(2)《小乌龟投资智慧2:投资丛林生存法则》

参考资料:

Kim, T. (2018), CNBC International, Buffett, quoting partner Munger, says there are three ways to go broke: 'liquor, ladies and leverage'.

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号