在关于全球资产配置的研究分析中,被讨论的比较多的问题之一,是外币债券(Foreign Bonds)的功能和价值。而这个问题,恰恰也很容易引起很多人,包括金融行业从业人员的误解。因此今天这篇文章,就来帮助大家好好分析一下这个问题。

在大部分人的印象中,全球资产配置,就应该“什么都买一点”。学过一点“现代投资组合理论(MPT)”的皮毛的理财师,会告诉你要在投资组合中包括各种资产(股票、债券、房地产信托等)和各种国家(美欧日等发达国家,以及各种发展中国家)。

照着这个逻辑,想要实现全球资产配置的投资者,在其固定收益类资产中,需要购买不同国家,以不同货币标价的政府债券、公司债券和防通胀债券。在我们业内,把这种投资策略称为“幼稚的多元分散(Naive Diversification)”。

顾名思义,“幼稚的多元分散”的意思,就是不管三七二十一,把能买的都一股脑儿放进投资者的“购物单”中,以图实现所谓的资产分散。

问题在于,这种基于对金融理论一知半解而产生的“幼稚的多元分散”,在金融投资中不光不灵,还可能导致投资者蒙受不必要的损失。下面就来帮助大家解释一下这背后的逻辑。

要真正搞清楚资产配置中是否需要外币债券,以及需要多少外币债券的问题,我们首先要搞明白:在资产配置中为什么要购买债券?

如果我们回顾发达国家过去百年的金融历史,就不难发现:回报最好的,是股票(含红利)和房地产(含租金)。其他资产,如债券(政府/公司),大宗商品等,在投资周期拉的够长(30年以上)的条件下,其回报都不如股票和房地产。

【关于大类资产历史回报的具体分析,请参考历史文章:如何确定全球资产配置中最佳的资产比例?】

因此从理论上来说,只要投资者的投资周期够长(30年以上),那么他完全可以把投资组合全都放在股票里,以获得长期的最大回报,完全没必要购买债券。

事实上,像巴菲特这样的投资传奇,确实是这样推荐投资组合的。举例来说,巴菲特在其公司股东信中曾经提到,他建议自己的家族信托的投资组合非常简单:90%的标普500指数,和10%的美国政府债券。

问题在于,绝大部分投资者,都是普通人。既没有巴菲特的投资长度,也没有巴菲特的投资定力。当我们看到自己持有的投资亏损15%的时候,大部分人首先想到的,是割肉平仓(这样就不用亏更多了),而不是“任凭市场涨跌,我自岿然不动”。

因此,在一个供投资者长期持有的投资组合中,我们需要债券。

债券的功能,主要有两个:

1)可以让投资者获得比银行活期存款更高的利息回报。

2)向投资者提供多元分散的功能。

特别是在股票下跌时,债券能够保持住其价值,甚至升值。这样,投资者在股市大跌时,不至于损失太多,也能够更有信心继续持有其投资组合。

如上图所示,如果我们回顾过去100多年的美国金融历史,就会发现,债券和股票之间的平均相关性,大约在0.2左右。2002年以来,美国债券和美国股票价格之间呈现出负相关关系:即当股票价格上涨时,债券价格下跌。反之亦然。

因此,广大投资者需要注意的第一个要点就是:债券的主要作用,是为了平衡股票的风险。每个投资者,都想要更好的投资回报。这个更好的回报,应该来自于投资组合中风险更高的股票部分。而债券更重要的功能,是为了增加投资组合的多元性,降低投资组合的波动性。

顺着这个逻辑,我们就不难理解,在一个多资产的投资组合中,债券的价格变化幅度,越小越好。而如果在投资组合中包括那些外币债券,那么这些外币债券,反而会增加投资组合的波动性,违背了一开始配债券的初衷。

这主要是因为,一个外币债券的市值变化,受到两个因素影响:该债券本身的价格变动,以及外汇汇率的变化。

我们假设在一个美元投资组合中,购买一个英国国债(以英镑计价)。那么该英国国债在投资组合中的市值变化,就同时受到英国国债本身的价格变化,以及英镑兑美元汇率变化的影响。

大致来讲,外汇汇率的价格变化,其波动幅度要远远高于债券价格的变化幅度。那些自由兑换的货币组合,比如英镑兑美元,欧元兑美元,日元兑美元等,一天之内上下1%~2%,甚至更多是常有的事。这种波动程度,比股票都要高。

这就导致了,到最后投资者投资组合中的外币债券部分,其市值变化主要受外汇汇率变动影响,而非债券本身的价格变化影响。

如上图所示,在过去3年中,如果一个美元投资者购买了日本债券(JGB),德国债券(Bunds)和英国债券(Gilts),那么其投资组合(以美元计)的价格波动会比较大,三年内的变动幅度在+/-30%左右。

这些价格的变动,主要来自于货币汇率变化,而非债券本身的价格变化。

如上图所示,如果我们将外汇汇率对冲(即去掉汇率变化对于债券价格的影响),就会发现,过去三年不同国家债券的价格变化幅度,在+/-10%以内,远远小于受外汇汇率影响的债券价格波动。

这个缺点,对于绝大多数投资者来说,都难以接受。这是因为,大部分非专业的投资者,对一个投资组合的风险的认识,都是基于其市值的变化。如果投资组合在短时间内下跌10%或者更多,他们就会觉得该投资组合的风险非常高。殊不知,这种波动率很可能来自于外汇汇率变化,而非资产本身的价格变化。

如果我们把时间轴拉长,就不难发现,主要货币之间的汇率变化,日常波动都是短期的“噪音”,长期下来这种上上下下会互相抵消,除非某国发生恶性通胀。

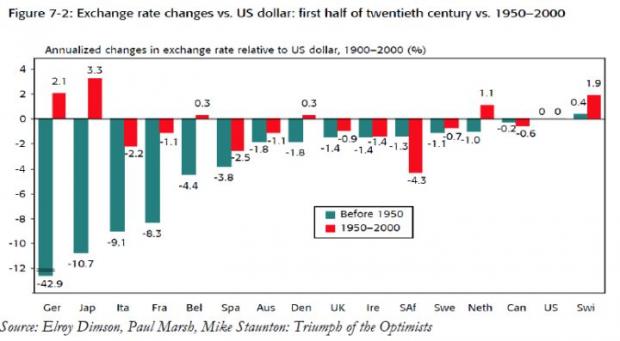

如上图所示,在1950年以后,世界主要货币兑美元的汇率变化,每年的变化率在1%左右。变化比较明显的,是日元(广场协议后大幅度升值)和德国马克(东西徳统一后马克升值)。就是说,在很多时候,两国货币间短期的汇率变化,都只是“噪音”,只会徒增投资组合的波动率,而不会带来任何有意义的投资回报。

因此,在一个多资产的组合中的政府债券部分,我们只需要购买以本币计的政府债券。比如在一个美元资产配置组合中,投资者只需要购买美国国债,而不需要特意再去购买诸如英国国债、日本国债等其他国家和货币的国债。约翰·博格尔和威廉·伯恩斯坦在其著作中,也提到过类似的观点。

上图显示的,是过去18年,在不同国家(英国/加拿大/欧元区/美国)购买本国债券的回报和波动率,以及在同期购买全球债券的回报(以该国本币计)和波动率的对比。

我们可以看到,在这些国家中,购买外币债券并没有显著提高投资者的投资回报。在有些例子中(比如欧元区和加拿大),投资者的投资回报甚至更差。

同时,购买外币债券显著提高了投资组合的风险(波动率)。这个规律,在所有国家的例子中都普遍存在。

有些朋友可能会问,那么我如果购买了外币债券,再进行外汇对冲(Currency Hedge),这样的做法可取么?

答案是大可不必。主要原因在于:

1)外汇对冲也是需要成本的。如果长年累月的为投资组合中的债券部分进行外汇对冲,那么每年都需要牺牲一部分回报。

2)由于外汇市场和债券市场的有效性,到最后投资者真正拿到手的债券净回报,在去除了通胀和外汇的影响后,是差不多的。

上文中列举了外汇汇率对冲后的债券历史回报,其波动率明显比未对冲的国际债券组合小得多。就是说到最后,投资者无论买了美元、日元、英镑还是欧元债券,拿到手的单货币(比如美元)回报都差不多,因此也没有必要画蛇添足,特地去买那些外币债券了。

希望对大家有所帮助。

想要获取更多投资知识和信息的朋友们,可以关注以下渠道:

一、网络公开课

(1)小乌龟资产配置:该课程适合想要完整学习金融投资知识的大学生和刚工作两三年的年轻读者,以及想要自己动手DIY资产配置的投资者。

(2)小乌龟学基金:适合对购买海外基金感兴趣的广大基民。每个星期,我们会挑选一支基金为大家做深度分析。

二、投资书籍

(1)《小乌龟投资智慧1:如何在投资中以弱胜强》

(2)《小乌龟投资智慧2:投资丛林生存法则》

参考资料:

伍治坚:如何确定全球资产配置中最佳的资产比例?

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号