根据美国研究机构EVestment的调查,截至2014年年中全世界大约有11,000个对冲基金,共管理2万6千亿美元的资金(US$2.6 Trillion)。其规模不可谓不大。

在这么多林林总总的对冲基金中,如何选择适合自己的对冲基金?这是一个不容易回答的问题。事实上在这么多对冲基金中,真正能够为投资者带来好的收益的,简直寥寥无几,还有很多基金让投资者亏得血本无归。这也是为什么我将本文命名为沙里淘金的原因所在。

但是我也明白,即使选中好的对冲基金的概率很低,很多投资者还是愿意尝试一下,这也是我写这篇长文的原因之一。既然大家都对对冲基金这么热衷,那么就让我来用证据主义哲学作为指导,来探讨一下作为一个普通投资者,应该如何理性和智慧的投资对冲基金吧。

有一点我在这里要提醒一下,投资对冲基金不是一件简单事。你应该明白,即使我在这里写这么多,也只不过是沧海一粟,如果你觉得有什么速成的投资对冲基金必定赚钱的法子,那我觉得你还是去投资中晋或者E租宝吧,祝君好运!如果真的有一些朋友没时间看那么长的文章,我这里有一段两分钟的视频,可以让你在短时间内对这个问题有一些大致的了解:

好,现在闲话休叙,让我们正式开始。

一, 为什么要投资对冲基金?

投资对冲基金有很多理由,但是将这些理由总结下来的话,大致来说有两个重要原因:

(1)获取阿尔法

(2)提供和传统资本市场(股票/债券/房地产)不相关的回报

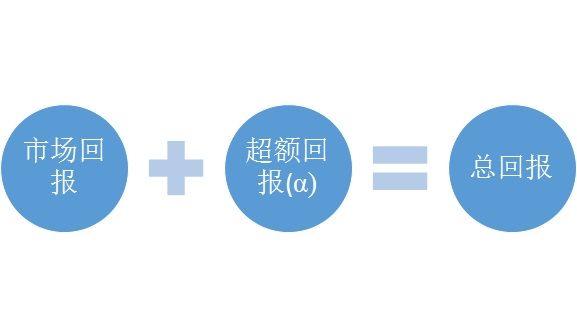

首先来说说第一条,阿尔法(Alpha)。要解释阿尔法,我不得不提到另外一个相关的名词,贝塔。阿尔法(α)和贝塔(β)是希腊字母中的首两个字母。在当代金融领域,阿尔法代表的最普遍的意思是超额回报(Active return)。那么什么叫超额回报呢?让我用下面的图表来简单解释一下。

一个基金经理要去股市中进行投资,那么他可以做的最容易的事情,就是把股市中所有的股票以当时的市值买下来。以前在指数基金还没有被发明的时候,这个工作有些繁琐。比如股市中共有100支股票,那么基金经理需要把这些股票一个个都购买下来。后来有了指数基金以及指数基金ETF以后,这个工作就变得简单很多。比如中国的投资者如果需要购买市场上所有的股票,就可以购买沪深300ETF。

如果基金经理的工作只是购买一个指数ETF的话,那么他显然是不合格的。没有投资者会愿意把自己的钱给基金经理让他去买一个指数ETF,因为投资者自己可以随时这么做。投资者被钱交给基金经理的唯一原因,是经理可以给予投资者比市场更好的回报。而这个更好的回报,我们就把它称之为超额回报,简称阿尔法(α)。

对这个概念不是很了解的朋友,也可以看我这里另外一篇对阿尔法和贝塔有更多详尽解释的文章:如何选择一只基金? - 伍治坚的回答

那么对冲基金经理们,有没有能力提供阿尔法呢?这是一个价值连城的大问题,也是广大投资者最关心的问题之一。很遗憾的,这个问题没那么简单回答。主要原因是对冲基金经理们行事诡秘,没有政府法令规定他们必须要向公众披露,或者向政府报告自己的业绩。我们大部分时间看到的对冲基金业绩,很大程度上是经理们自己说的,或者自己挑一段历史公布的,因此让人很难有一个全面的客观的认识。

那么我们怎么去解这个问题呢?其实还是有一些方法可以让我们管中窥豹的。比如被很多机构用到的对冲基金回报指数 (Hedge fund return index)。目前国际上有好多机构都会收集对冲基金的回报并编排他们自己的对冲基金回报指数。几个被引用的比较多的有:HFRX Hedge Fund Index, Eurekahedge Hedge Fund Index等。

Source: Bloomberg

比如上面这张图,显示的是HFRX Global Hedge Fund Index和标准普尔500指数(S&P 500)从2003年到2012年的历史回报。这里需要解释一下这个指数的定义:

Quote

The HFRX Global Hedge Fund Index is designed to be representative of the overall composition of the hedge fund universe. It is comprised of all eligible hedge fund strategies; including but not limited to convertible arbitrage, distressed securities, equity hedge, equity market neutral, event driven, macro, merger arbitrage, and relative value arbitrage. The strategies are asset weighted based on the distribution of assets in the hedge fund industry.

Unquote

Source: Hedge Fund Indices, Databases and Performance Reports

我稍微跟大家翻译并解释一下:HFRX Global Index 反映的是全球所有对冲基金(各种策略)加起来的一个平均回报。这些策略包括:Convertible Arb (可转换套利),Distressed Securities (重组证券),Equity Hedge (对冲股票),Market Neutral (市场中性),等等。你可以看到,在上图显示的那10年里,对冲基金总的回报不及股票市场(S&P500),但是其波动率要低很多(这就涉及到我上面提到的第二点,不相关回报,等下详细讲)。

这时候你可能会有这个感觉:好像对冲基金经理们的阿尔法不高嘛。随便拉个十年,其回报还比不过美国股市平均回报(S&P 500)。但这个时候基金经理们发话了:这样比不合适吧,我们做的策略又不是股票市场,你拿我们的回报去和S&P比,这个不公平啊。

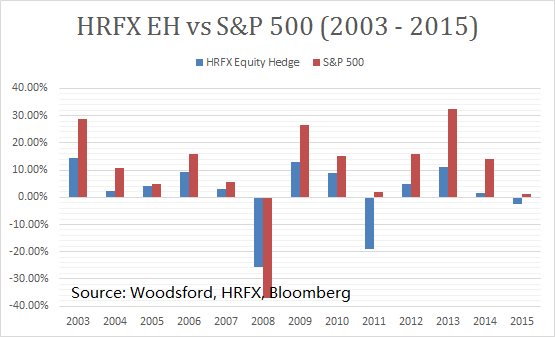

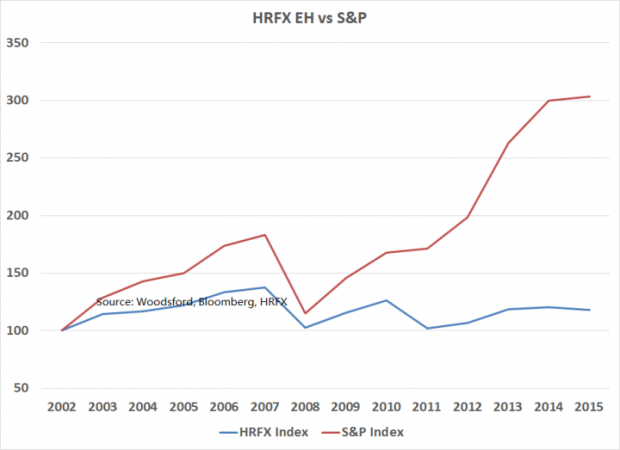

好,那就让我们来看看对冲基金里面专门做股票的(Equity Hedge)那些基金的业绩如何吧:

上面这张图列举了从2003年到2015年(13年)的HRFX Equity Hedge (即那些做股票市场的对冲基金)业绩和S&P 500对比的情况。图中蓝线是股票型对冲基金业绩,红线是S&P。你可以看到,在13年里,除了一年(2008)之外,在其他的12年里S&P每年回报都超过对冲基金,只有在2008年S&P的亏损比对冲基金亏损更大。

从2003年年初开始,如果同时在股票型对冲基金和S&P500里面投下一百块钱,那么在13年后,你作为投资者可以从对冲基金经理那里得到117块,而你的另外的在S&P 500里面的100块会变成303块。这其中还包括了2008年前所未有的金融危机。

在这里需要提一下,被很多人用的对冲基金回报指数(Hedge fund return index)并不是一个检验对冲基金业绩的好方法。事实上这样的指数有很多弊端。比如说:

1) Survivor ship Bias (幸存者偏差)。由于对冲基金没有义务向除了自己的投资人以外任何其他人报告其业绩,因此业界内的对冲基金回报指数都是靠对冲基金自愿申报回报来编制的。这就产生一个问题:那些业绩不好的,或者濒临关闭的,不太会有兴趣去申报自己的业绩,导致最后申报业绩,并被包括进指数的基金,都是业绩好的“幸存者“。

幸存者这个问题对于投资者来说的严重性在于,你在事前是无法判断哪个经理更”幸运“的,你只能在事后看到某个经理的业绩非常好,而这之中最大的问题是你很难知道这位经理的业绩是由于运气好,还是技术高超获得的。

关于这个问题,巴菲特曾经举过一个浅显易懂的例子。他说假设一开始有1000只猴子在那里投硬币,投过一轮以后,猜对硬币方向的猴子有一半,那么有500只猴子被淘汰,另外500只猴子剩了下来。然后再来第二轮,剩下250只猴子。如此类推,在5轮之后,大约有30只猴子会剩下来。这30只猴子在外人看来,可能就是天才。但我们大家都知道,这30只猴子只不过是运气好而已。我们投资者需要避免的,就是把自己的血汗钱给这些运气好的猴子去管理。

在现实生活中,特别是在中国的基金市场,有5年以上,业绩不错的基金经理屈指可数,简直凤毛麟角。我们散户投资者面临的基金经理投资环境是比较差的:你看到的那些基金都是经过筛选和淘汰的,因为如果基金业绩不好,在大部分情况下基金公司会选择将他们关闭,这样导致剩下的基金都受“幸存者偏差(Survivorship Bias)"影响。可是在这些幸存者中,你如何确定哪些是确实有水平,哪些只是运气好呢?在统计学上有一些方法可以鉴别,具体见此:如何用量化的方法挑选基金或基金经理,如何用量化的方法构建FoF? - 伍治坚的回答

2) Back Fill (改写历史)。有一些基金公司是这样操作的:他们从一开始发起了10个基金,由10个不同的经理人进行管理。过了2年之后,在这10家基金中,可能有2家业绩非常好,5家业绩一般,3家业绩十分糟糕。于是该基金公司将所有的资源都用在推销那两家业绩出色的基金上(因为这两家表现出色的基金圈到钱的概率最高),并开始将这两家的基金业绩上报给各大基金指数编制机构。

在这里你就可以看到,这些编排指数的机构收到的基金业绩,是过去两年的这两家表现好的基金的业绩。这样的话,对冲基金业绩指数的历史会被改写(朝好的方向),而你如果将这样的历史业绩去和其他资产回报相比,自然会得出对冲基金业绩更好的结论。

3) 自我淘汰。对冲基金将自己的业绩上报给对冲基金指数编制机构的主要目的是为了推销自己的基金,好让更多人看到自己的业绩以便圈到钱。但是如果该基金的业绩不好,那么基金经理继续呈报业绩就没有什么动力了。事实正是如此。如果基金的业绩变差,那么有很多基金会自我淘汰,不再向指数编排机构呈报业绩。这样的情况会导致最后的指数回报被高估。

4)小基金偏差。对冲基金指数在编排是,用的多是平均权重(Equal Weight)。也就是说,一个管理一百万美元的基金,和一个管理一百亿美元的基金,其回报在指数中的权重是一样的。在对冲基金行业有一个比较明显的现象,即小基金的回报要比大基金好很多(这个具体原因以后再讲)。在这个环境下,对冲基金业绩指数会高估投资者实际可以从投资对冲基金中获得的回报。

那么这些因素加起来,会导致Hedge Fund Index的回报高估多少呢?大概是每年3%-5%。也就是说,如果你真的通过Hedge Fund Index来估算投资对冲基金的回报,保守点的话每年需要扣除5%。

(Source: Dichev and Yu: Higher risk, lower returns, what hedge fund investors really earn.Journal of financial economics, Aug 2010)

这时候你可能会说:伍治坚你说的都是行业平均情况,但不适用我。在这个行业里有很多傻钱,他们都被忽悠了。但我不同,我比别人都聪明。我看中的经理和我是发小,他毕业于常青藤院校,在华尔街银行有过多年工作经验,工作努力,智商奇高,他是一个神人,能预测市场变化,在市场大跌前保住我的投资不受损失。

如果你有这样的感觉,说明你是个正常人,其实很多人都有类似的想法。但是想法归想法,我们更感兴趣的是证据。那么就让我来举几个实际例子吧。

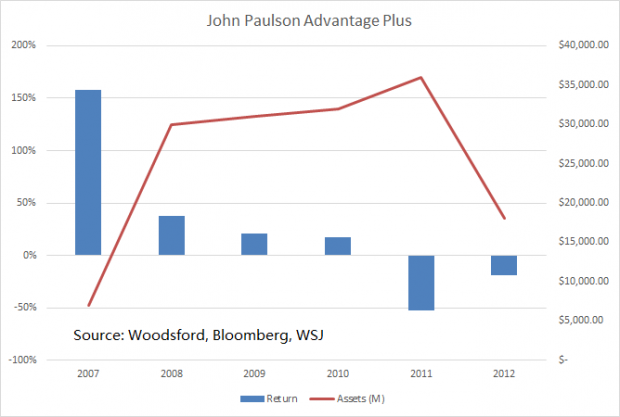

John Paulson, 约翰保尔森,美国著名的对冲基金经理,在2007/08年由于做空次贷而一战成名,成为全世界最炙手可热的对冲基金经理之一。他的John Paulson Advantage Plus基金在2007年的回报为150%(见上图),因此吸引了全世界大部分基金投资者的眼球。在那之后找Paulson投资的机构蜂拥而至,其管理的基金规模也从2007年的50亿美元左右一路上升到2011年的350亿美元。

2011年,Paulson管理的基金亏损50%。2012年,其基金再度亏损20%。也就是说在他管理350亿美元时,仅两年时间就亏了70%,约合210亿美元(已经考虑了2012年资产规模缩小的因素)。当初他在2007年管理50亿美元回报150%时,为投资者赚了75亿美元。也就是说Paulson在2011年和2012年两年亏的钱,可能比他这辈子为投资者赚的钱都多。

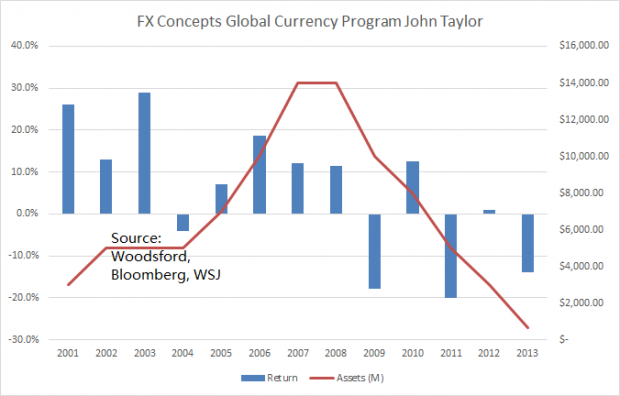

John Taylor,对冲基金圈里外汇交易的教父级人物。只要炒过外汇,几乎没有人没有听说过其大名。在2008年,其管理的FX Concepts Global Currency Program (一个炒外汇的对冲基金)管理的基金规模达到了140亿美元,成为了全球最大的外汇对冲基金之一。但是好景不长,在2008年之后该基金在09,11和13年连续遭受重创,平均每年的亏损在20%左右。2013年John Taylor宣布关闭基金,同时受到其公司员工的起诉,指责他用公司的资金为自己在纽约第五大道购置豪华公寓,却在对待员工上十分吝啬。

Source: http://www.ex-companies-bankruptcy-idUSL2N0JA1PX20131125

我知道有些朋友可能还没有被说服:伍治坚你只是举了两个例子而已嘛。还有那些非常成功的对冲基金呢!我也知道我人微言轻,说的话分量不重,所以让我来援引巴菲特的例子结束这一小节吧。

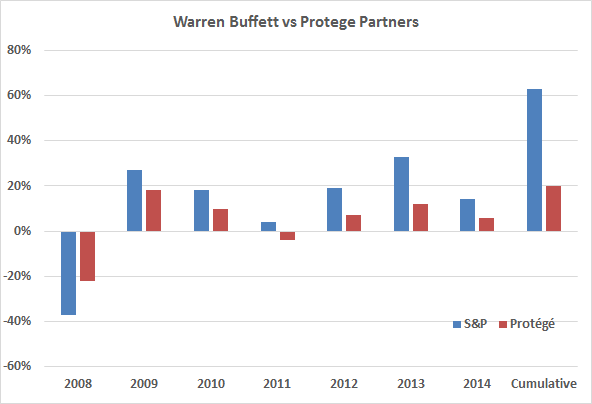

Source: FT, Bloomberg

在2008年一月份时,巴菲特和一家叫Protege的组合基金(Fund of Funds)打了一个赌。这个赌很简单,巴菲特说,从08年1月份开始的十年,标准普尔(S&P 500)指数回报将会超过对冲基金给予投资者的回报。Protege是美国一家比较有名的组合基金,他们的工作就是选择对冲基金。在他们的公司网站,他们对自己的介绍是“专业选择小型的多种投资策略的对冲基金”。这个赌的赌注是一百万美元。

在开始打赌的第一年,巴菲特一方输的比较多,因为正好经历了金融危机,S&P 500(上图蓝色长方形)跌去了接近40%,而Protege投资者的回报(上图红色长方形)为-20%左右,虽然也还是亏钱,但要比买股票亏得少很多。这恰恰也是Protege在宣传其服务是主打的招牌:对冲基金由于可以买,也可以卖,因此在市场下跌时可以给予投资人更好的保护。

但是在2008年之后的每一年,S&P 500都赢过了Protege投资人的回报。到2014年年底为止,S&P 500回报已经领先对冲基金投资人多达40%。当然这个赌还没有结束,因此我不想在这里妄加任何不成熟的结论。但希望广大投资者可以理解巴菲特打这个赌的初衷,即提醒大家,投资对冲基金经理,可能并不适合你。

讲了那么多,希望大家对对冲基金行业的阿尔法有了一定了解。下面来讲讲投资对冲基金的第二个原因:不相关的回报(Uncorrelated Return).

不相关的回报这个逻辑源于现代投资组合理论(Modern Portfolio Theory)。该理论的发明者,诺贝尔奖得主Harry Markowitz创造性的提出,在一个资产组合中,只要加入和原来组合中已经有的证券相关性不高的其他证券(假设该证券的回报为正),就可以提高整个组合的回报,或降低整个组合的风险,或者同时达到两个目的。在该理论的指引下,对冲基金被作为另类投资(Alternative Investment)的一部分,被纷纷引入机构投资者(养老基金,大学捐赠会基金等等)的投资组合之中。

这个想法的初衷是很不错的,但是到了现实中,初衷好的想法却未必是好想法。单纯为了追求所谓的不相关回报,而盲目追求投资对冲基金,对于投资者来说的损失是惊人的。让我在这里稍微展开一下。

对冲基金策略研究领域的专家之一,麻省理工大学的教授Andrew Lo在其一本书《Hedge Funds An Analytic Perspective》中举过这么一个例子。他发现了一种神奇的投资策略。其实该策略也没有那么神奇,就是不断的卖出S&P 500期货的看涨期权和看跌期权。Lo将执行该策略的基金管理公司(虚拟的)命名为Capital Decimation Partners。根据这个策略的历史回测,从1992年到1999年,该策略连续七年向投资者提供稳定回报,并且和市场几乎没有相关性。也就是说,从纸面上看,Capital Decimation Partners具有相当高的Alpha。但是该策略在第七年完全崩溃,下跌30%,使得投资者之前赚的回报一夜之间化为乌有,真正做到了Capital Decimation。

这个例子告诉我们:追求和股票市场不相关的阿尔法值得理解,但是不要走火入魔,丧失了常识。最起码你应该明白对冲基金经理的阿尔法是从哪里来,如何获得的。但是有过对冲基金投资经验的朋友都知道,对冲基金的特点之一就是其秘密性。如果你去问对冲基金经理要他的资产投资组合明细,他可能会告诉你:你脑子里没进水吧?当然也有些投资者的态度是我不在乎你怎么赚的,只要给我赚就行了。对于这样的投资者,我还是那句老话:中晋和E租宝,祝君好运!如果你仔细想想就能明白,对冲基金信息披露的不透明,正是广大投资者投资对冲基金的面临的最大的问题之一。

事实上要想获得和市场回报(Beta)不相关的阿尔法,很有那么一些猴子捞月的感觉。因为阿尔法不可能无中生有,它一定要来源于某个投资标的。大部分对冲基金,捣鼓的还是那么些传统的资产类型,比如股票,债券和房地产,而这些传统的资产类型都是有贝塔的。从满是贝塔的市场中,做一些金融魔术,然后变出一个全新的回报来源(阿尔法),这么好的事情几乎可以匹敌印钞机,当然很难获得(如果真的存在的话)。

这也是为什么这些年来很多大型机构(比如养老基金)开始意识到投资对冲基金的不明智之处,并从对冲基金中退出的原因所在。比如美国最大的养老基金之一,Calpers(该基金管理规模为3000亿美元左右),在2015年宣布,彻底退出对对冲基金的投资(当时该基金投资的对冲基金规模为40亿美元左右)。当时董事局做出这个决定时援引的原因有:对冲基金收费太贵,投资太复杂,难以监控。连这么大的机构都觉得对冲基金难以监控,我们普通投资者难道更不应该提高警惕么?

Source: http://www.cles/2014-09-15/calpers-to-exit-hedge-funds-citing-expenses-complexity

第二章:对冲基金的种类。

大致来说,对冲基金根据其主要依赖的交易策略,有以下几种:

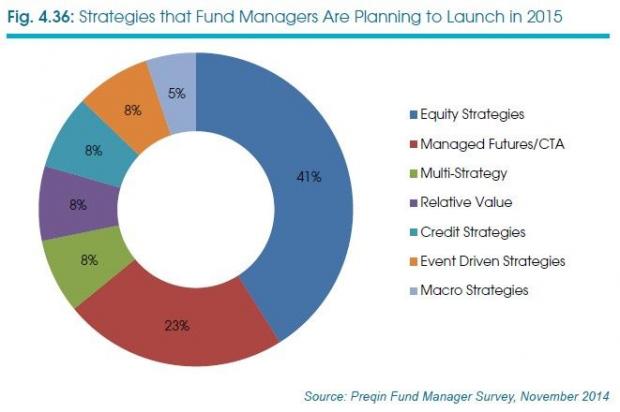

上面这张图显示的是准备在2015年新发行的对冲基金的策略汇总。你可以看到绝大部分都是股票市场策略(也被称为long short equity-买进卖出股票策略)。其他比较多见的策略还有:

Managed Future/CTA: 期货交易策略

Credit Strategy: 债券策略

Relative Value: 相对价值策略

Macro Strategy: 宏观策略

Event Driven Strategy: 事件驱动策略

在下面的文章中,我挑几个常见的策略给大家介绍一下:

2.1 Long Short Equity

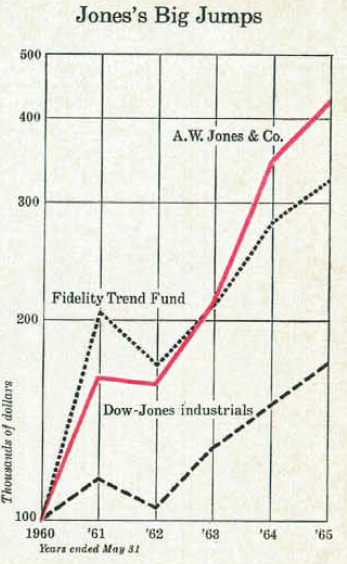

Long-Short Equity的策略起源于一位美国的对冲基金策略先行者:Alfred Winslow Jones。此君1900年出生于澳大利亚,4岁时同父母移民到美国,于1923年从哈佛大学毕业。大学毕业后Jones成为了一名政治题材记者,在德国从事新闻媒体工作,并和一位德国姑娘结了婚。由于其偏向于共产主义的政治观点,Jones在德国呆的不顺利,于1936年离开欧洲回到美国。

1941年,Jones从哥伦比亚大学获得社会学博士学位,然后开始为财富杂志撰写稿子。在撰写金融类文章时,Jones分析了一些被用的比较多的挑股票方法,发现自己也可以通过这些方法牟利。1949年,Jones辞去在杂志社的工作并创办自己的投资公司,起始资金十万美元(自筹四万,朋友/岳父投资六万)。

Jones对于股票策略的创新主要集中于两点:首先,他是用杠杆炒股的先驱。他发现对于有潜力的股票,可以通过杠杆(借钱)去购买比自己本金可以承担的多得多的股票。其次,他大量运用卖空股票来对冲自己的头寸风险。这也是对冲基金这个名词的来源。在Jones之前,大部分股神的精力主要放在挑选股票上面。他们的做法和当今A股市场上的散户差不多,目标是挑选最具有升值潜力的股票。但是这个策略的一个大毛病是每当经济危机或者股市危机来临时,所有股票,包括那些好股票的价格也会下跌,因此再高明的股神也会受大环境的影响导致间或亏钱。Jones的创新之处在于,通过卖空股票,他的投资组合不再受大盘下跌的影响,从而可以给投资者绝对的回报(旱涝保收)。用行话来说,就是消除贝塔,获取阿尔法。

要理解Jones的策略,你也可以这么想。传统的选股策略,给予投资者的风险敞口是100%(假设他把所有钱都用掉去买股票)。如果可以加杠杆,那么敞口就可以超过100%。(比如一倍杠杆,这样就可以将敞口提升到200%)。如果可以卖空股票,那么敞口可以减少(比如买100块钱的股票,卖空100块钱的股票,其净头寸为0%)。由于这两个因素,使得投资经理在对市场做出分析决策时,有了更多的选择和灵活性。

从上图中你可以看到,A.W.Jones投资公司的业绩还是相当不错的。事实上在Jones投资公司34年的投资历史中,只有3年是亏钱的。同期S&P 500指数有9年的回报是负的。

目前全世界绝大部分股票基金(Long Short Equity)的原理还是基于上面的逻辑,和Jones时代几乎没什么不同。既然说到了股票基金,那么让我们也不妨来说说股票基金背后的秘密。

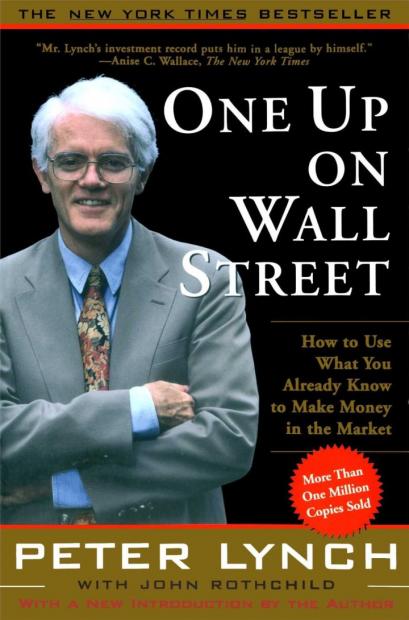

世界上那么多股神,他们选到好股票的秘诀在哪里?这是很多投资者关心的问题。很多人花了大量时间去研究图表,Elliot Wave,技术分析,基本面分析,试图找到可以预测股价的水晶球。在这方面被出版过的书简直不计其数。那么到底股票经理们的秘密在哪里呢?让我们先来看看这位股神,美国的Peter Lynch怎么说的。

在世界上最大的基金之一,Fidelity Magellan获得了巨大成功之后,Peter Lynch在1990年功成身退决定退休。之后他出版过很多书,在这些书中他和读者们分享了他的股票策略。其中有一条很重要的是通过自己身边的小事去发现超级牛股(用lynch自己的话说,就是ten baggers, 即价格可以涨10倍以上的股票)。

比如美国有一家很有名的快餐连锁店叫Taco Bell。Lynch在其一本书中提到,他有一段时间看到自己家里附近的街角的Taco Bell老有人排队,引起了他的好奇。他就走出去看了附近其他几家Taco Bell,发现那里也总有长龙。于是他回去对这个股票研究了一下并买了不少,后来改股票果然涨了很多。类似的故事还有L'eggs牌的丝袜。Lynch的老婆有一次买了这个牌子的丝袜回家,Lynch发现这个产品很特别,于是开始研究该公司Hanes的股票,后来购买了很多这个公司的股票,为基金赚了不少钱。

这种神奇的选股方法你学的来么?我让聪明的读者朋友们自己去考虑吧,反正我肯定学不来。下面我还是说说证据主义是如何来研究这个问题的吧。

要来解释这个问题,我首先要先介绍一位学术界的牛人,叫Eugene Fama。

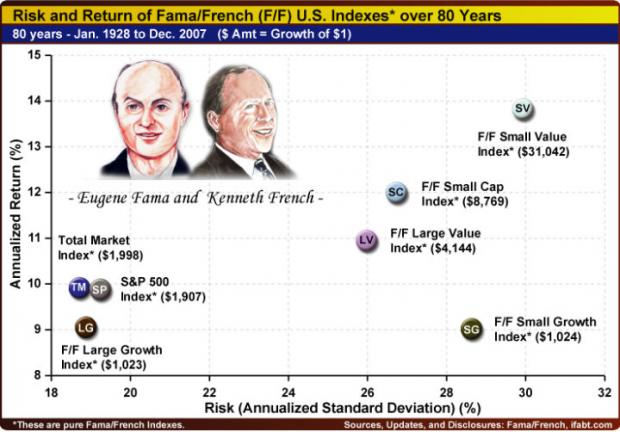

Fama教授是美国芝加哥大学的金融教授,在2013年获得了诺贝尔经济学奖。他的学术成就有很多,单独写一篇都不一定讲的完。我今天要提到的,是Fama教授在1990年代初期,和另外一名教授Kenneth French共同合作提出的一个股票回报模型,叫三因子模型(Fama French Three Factor Model)。

在这个模型中,Fama和French提出,美国历史上的股票回报,很大程度上可以用三个因子(Factor)来解释。这三个因子是:股票市场总体回报(beta),小股票超额回报(Small minus Big),以及价值超额回报(High minus Low)。

为什么这个模型很重要呢?因为Fama和French教授将股票的回报分解到因子的层面,这样就进一步揭示了什么样的股票可以获得超额回报的源头。

在Fama和French对美国股市做的从1928年到2007年的接近80年历史的回测中,你可以看到,平均股票市场回报为每年10%左右(上图中蓝色TM圈),小股票的平均回报(SC天蓝色圈)为每年12%左右,大型价值股票(上图中紫色LV圈)平均年回报11%左右。如果将两者叠加,小型价值股票(SV,上图右上角圈)的年回报为14%左右。更多的解说,可以看我这篇文章:投行和对冲基金的人聪明和优秀到什么程度? - 伍治坚的回答

说到这里相信你对股票型对冲基金的策略有了一定的了解:原来他们是这样选股票的呀。那么他们在选股票是,有多少是用了这些因子,到底用了哪些因子,哪些因子对股票价格的影响更显著?要讲清楚这个问题,我就需要再介绍一位牛人:Barr Rosenberg.

Barr Rosenberg是UC Berkeley的经济学教授。1970年代,他开始为Wells Fargo做一些金融研究上的咨询工作,主要分析上市公司的回报和股票市场的相关性。后来Rosenberg基于自己的研究成果创办了一家咨询公司,叫BARRA(2004年BARRA被MSCI收购,新公司叫做MSCI BARRA),主要分析公司股票的回报风险因子。这个是什么意思呢?让我在这里给你举个非常简单的例子:

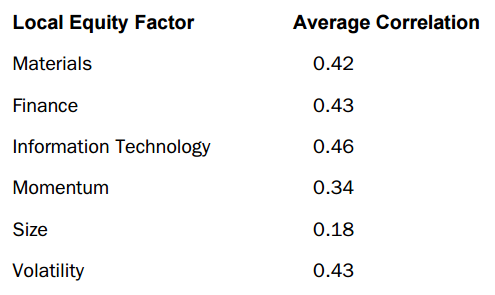

假设你作为一个基金经理选了一些股票,你需要知道这些股票组合的回报会受哪些因素影响。换句话说,你需要知道你的风险(Risk)在哪里。根据以前很多专业人士做的研究,一般来说有这么些因子:行业影响,价格动量,公司大小,公司股价波动率,等等。

Rosenberg(和他的合伙人Grinold)的贡献就在于,他们整出了一套模型(BARRA Risk Model),可以根据历史价格推算出不同的因素对于股票价格变动产生的不同影响。这套模型现在已经成为了业界标准,被几乎所有的机构采用。而这套风险系统一个很有用的功能就在于,可以用它去检测一个基金经理的选股能力。比如基于一个基金经理选的股票组合,我们就可以借用这个系统来判定,这位经理选的股票的回报,有多少可以用一些普通的风险因子来解释(比如上面提到的小股票,动量,价值,等等),而有多少是他真正的阿尔法。

我知道写到这里可能有些读者受不了了,那我就此打住。关键的一点,我是想提醒大家,如果真的是投资对冲基金,机构有一套科学的方法去研究检验被投资的基金经理,从而提高辨别其到底是真有水平还是撞大运的准确率。作为一个普通散户投资者,如果没有这些装备去帮助你进行甄别工作,那么你成功的概率可想而知。

2.2 Managed Future/CTA: 期货交易策略

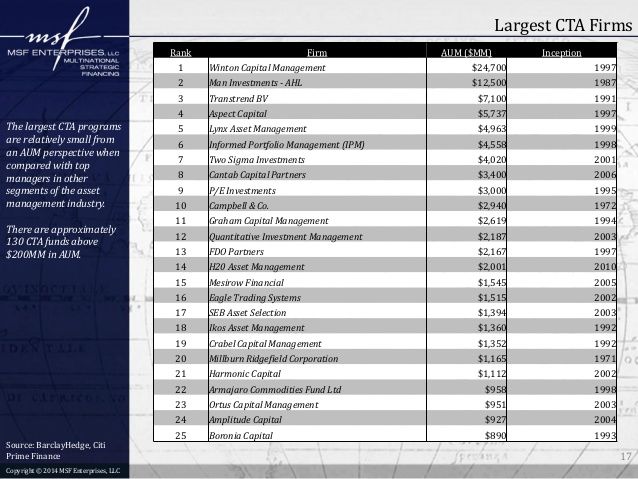

CTA(Commodity Trading Advisor)策略一般只在期货市场交易,大致来讲有三种策略:技术型(Technical), 基本面(Fundamental),和量化策略(Quantitative)。

目前全世界最大的CTA基金是位于英国的Winton和AHL。Winton的创始人叫David Harding, 就是AHL里面的H。Winton的旗舰产品叫Winton Diversified Program (WDP),完全用电脑量化程序去检测多个期货市场的价格动向,包括外汇期货,股票期货,债券期货,大宗商品期货等等。

像WDP这样的量化程序,其策略的逻辑依据是经过大量的数据回测,找出期货市场价格运行的规律(Pattern Recognition),并假定这样的规律会在未来持续。比如通过很多回测,电脑发现动量(Momentum)在很多期货市场上都存在。所以电脑程序会比较全世界所有期货市场的价格变动动量,选出动量最大的一组期货并开始建立看多仓位。同理也可以逆过来建立看空仓位。当然我这里只是举了一个很简单的例子,真实的类似于WDP的电脑程序要复杂很多很多。

量化CTA策略的卖点是可以提供和传统股票/债券市场完全不相关的投资回报(Alpha),提升投资者资产组合的夏普率。

2.3 Relative Value: 相对价值策略

Relative Value是一个非常有趣,值得一提的策略。RV背后的逻辑是,关注相对变化,从相对变化中获利。这样的策略的优点是风险小,缺点是获利空间也小,所以要获得很高回报的话,一般都要运用非常高的杠杆率。

RV覆盖的领域很广,比如:

Pair Trading - 对比两个非常相似的股票(比如中石油和中石化)的价格差,根据历史规律在两者价格差拉大时,购买便宜的,卖出贵的;

Spread Trading - 比如每个期货合约都有不同的月份,其不同的月份合约之间有价差,根据一定的计算和分析可以在价差不正常时进行交易谋取获利;

Credit Spread Trading - 比如美国政府,每隔3-6个月会发行美国国债。但是通常新债(On the run)的价格会超过旧债(Off the run),虽然这两种国债几乎是一样的(一般国债都要10-30年或者更长才到期,3个月的发行时间差别几乎可以忽略不计)。基金经理在这两者价差到达一定规模时可以买便宜的,卖贵的来谋取获利。这个策略最有名的代表是LTCM。关于这个公司的崛起和倒闭有过很多报道,有兴趣的朋友可以去搜索并阅读一下。

Market Neutral - 购买一部分股票,售出一部分股票。总体头寸保持在0附近(买的股票的市值接近卖空的股票市值),这样其回报完全来自于经理的选股能力,而股市上涨或者下跌对该策略都没有影响。

2.4 Macro Strategy: 宏观策略

宏观策略是一个比较有趣的策略,也可以说是无策略的策略。因为其定义非常模糊,大致来说就是基金经理根据自己对宏观经济的判断来选择自己认为最合适的策略。因为是基于宏观经济,所以经理的策略选择范围很大。比如一个基金经理如果对某个国家的经济发展不看好,他可以选择卖空股票,或者卖空其货币,或者购买其债券,或者购买一些公司的CDS,或者将这几个策略叠加组合在一起。理论上来说宏观策略的经理基本没有限制,什么都能买卖。

最为大家耳熟能详的宏观基金经理可能就是George Soros.他有过很多宏观交易案例,比如和英国央行对着干,在东南亚金融危机时冲击港币等等,有兴趣的朋友可以去自行搜索。

目前全世界最大的对冲基金,Bridgewater,也是以宏观策略为主。Bridgewater的创始人Ray Dalio是很多年轻人的偶像。此君在Bridgewater有个规定,所有公司的会议,不管在哪个级别之间,都必须开门并录音。公司任何员工(包括最低的大学生)有权在任何时候进入任何会议室旁听并提问。根据Dalio自己解释,这么做的目的是想让所有员工知道,在这个公司里没有任何秘密,每个人都应该畅所欲言,也可以挑战他们的上司。如果你看了这段以后也想申请去那里工作,那么我祝你好运!

第三章. 如何像机构一样挑选对冲基金?

在上面的章节中我提到全世界有超过一万多个对冲基金,他们有各种策略,因此挑选对冲基金是一件技术活。因此对于普通投资者来说,要挑选出真正合适自己的好的对冲基金,简直是Mission Impossible。但如果你真的想做这件事,不妨像机构投资者学学,他们是怎么操作的。

挑选对冲基金的一个核心问题是,如何判断对冲基金经理的真实水平?对于大多数投资者来说(包括机构投资者),他们能够看到的唯一的客观数据就是基金的业绩。那么投资者面临的一个关键问题就是要判断,这位基金经理获得此业绩,靠的是其真实水平还是仅仅是运气。因为对于投资者来说,更重要的不是过往业绩,而是未来业绩,如果基金经理靠的仅仅是运气,那么其历史业绩没有任何意义,对未来的回报也没有任何预测作用。

严格来讲,从统计学上要判定一个基金经理的业绩确实不是运气使然,需要至少16年的历史业绩,甚至更长。这个16年怎么来的呢?由于其中有不少技术细节,我在这里不再赘述,有兴趣的朋友可以看这篇详细的解释:基金经理如果真有稳定赚钱能力,为什么要帮别人赚钱? - 伍治坚的回答

注意这个16年还只能保证你95%的概率该基金经理不是靠运气蒙的。换句话说,即使有16年靠谱的历史纪录,该基金经理还是有5%的可能完全靠运气,而不是其技能获得基金的业绩。

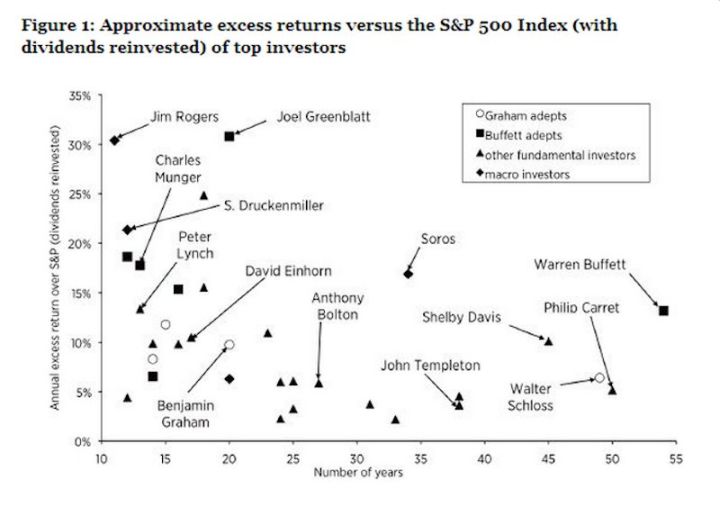

在现实生活中,很少有投资者可以有幸投到有超过16年历史业绩的基金经理。这其中有几个原因:首先如果你有这个要求的话,世界上绝大多数的基金经理都被排除在外了。上图列举了全世界有记录的,最好的投资经理的历史业绩。你可以看到,超过16年的优秀投资者寥寥无几。

比如说,大家耳熟能详的Peter Lynch,从1978年开始掌管Fidelity Magellan, 到1990年退休,总共才13年。经常在电视上出没的Jim Rogers,其业绩也就10年多一点。

即使真的有这样的基金经理,有非常长的业绩,等到你确定他确实有投资水平时,可能已经太晚了。对方要么已经退休,或者要么已经过了其回报产出的黄金期。这个话怎么讲呢?让我给大家举个例子:

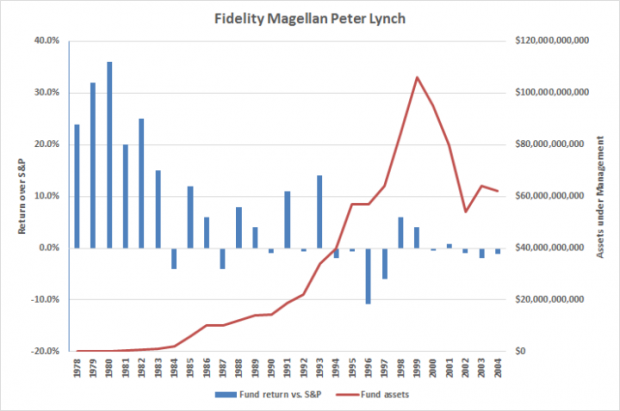

上图是Fidelity Magellan基金从1978年开始的历史业绩,其中1978-1990是Peter Lynch管理该基金的时段。你可以看到一开始的那几年(1978-1982)Peter Lynch的业绩非常好,平均超过S&P 500每年20%+。但是一开始没人认识他呀。在1978年美国大约有350多个基金经理,Peter Lynch只是其中的一位带着高度近视眼镜,看上去有点书生气的年轻人。当时你能有多大把握断定他就是未来的股神?

假设你在看到Peter Lynch的业绩4-5年之后开始投资他的基金,这已经是非常早了,其中带有不少赌博的成分。那么你可以看到,从1982年,一直到1990年Lynch退休时,投资者获得的业绩要比前几年差很多(差不多每年比S&P好4%左右)。虽然还是比S&P好,但是和他一开始那几年的20%多的业绩简直不能比。纵观Peter Lynch操盘的整个历史,他高出S&P大约每年12%左右,因此他是一位非常出色的基金经理。但是绝大部分投资者是得不到那个所谓的12%的。

在这里我还没有提到基金经理的收费。因为最上面那张图显示的是那些经理可以获得的毛回报(Gross Return)。但是基金经理也要养家糊口呀,他不能白白把自己获得的投资回报拱手送给投资者吧。所以一般好的基金经理会收取管理费和业绩分成(比如2%/20%)。在扣除费用之后,投资者真正能够得到的回报会少很多。更多的详细讨论可以看这里:如何选基金?什么时候买入? - 伍治坚的回答

在这方面做的最让人钦佩的,就是巴菲特先生。他也是我喜欢的为数不多的基金经理之一,堪称业界良心。巴菲特从事的事业很特别,用一个纺织厂的壳,完成了类似于一个PE基金的事。如果你一定要投资一个对冲基金,那么你可以考虑购买Berkshire Hathaway公司的股票,因为这就相当于把你的钱给巴菲特让你管理。关键是巴菲特每年的薪水只是十万美元,没有业绩分成,他创造的大部分价值都在公司股票里,因此做巴菲特的股东要比做其他几乎所有的基金经理的股东强很多。

比如在上图中你可以看到,Berkshire Hathaway的股票价格,在过去10年超过S&P500大约90%,平均每年9%。当然购买BRK股票也不是没有风险:主要是巴老的年纪和健康因素。

在现实中的对冲基金界,巴菲特只是一个特殊的例外。绝大部分机构投资者,或者对冲基金经理,都远远在巴菲特的境界之下,差好几个数量级。很多投资者在对冲基金经理只有1-2年的业绩之后就匆匆开始投资,或者在经理获得一年的比较好的回报以后蜂拥而至。在我看来,这些做法都是极端投机性的机会主义,其性质更接近于澳门赌场里的大亨,而不是投资。在这里举个例子:

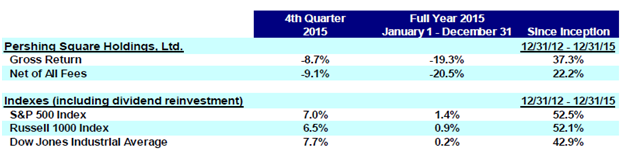

Source: Pershing Square Capital Management 2015 Annual Letter

上面这张图表来自于美国最大的对冲基金之一:Pershing Square。其掌门人的名字叫Bill Ackman, 是全世界最有名的对冲基金经理之一,2014年收入11亿美元。根据Pershing Square自己披露的业绩,从基金创立(2012年12月31日)到2015年12月31日的3年里,其扣除费用之前的回报是37.3%(上图中Gross Return)。扣除费用以后投资人得到的净回报是22.2%。同期美国标准普尔500指数回报52.5%。

在上文中,我也提到过John Paulson和FX Concept的例子,大同小异,有兴趣的朋友可以翻上去看一下。

除了回报以外,机构在投资对冲基金时还看哪些其他方面的因素呢?

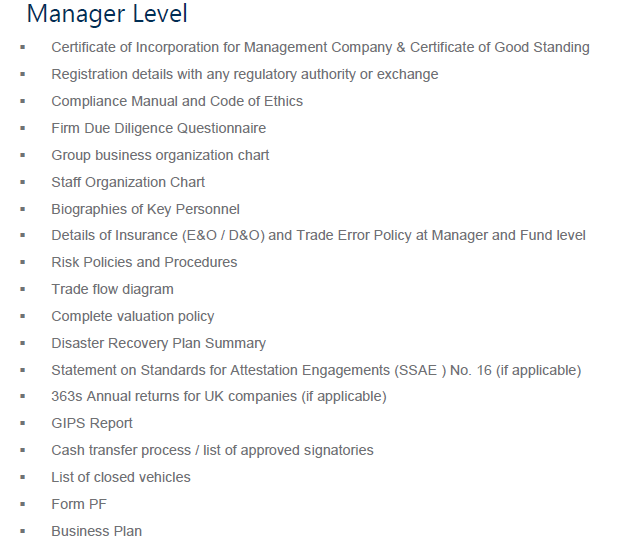

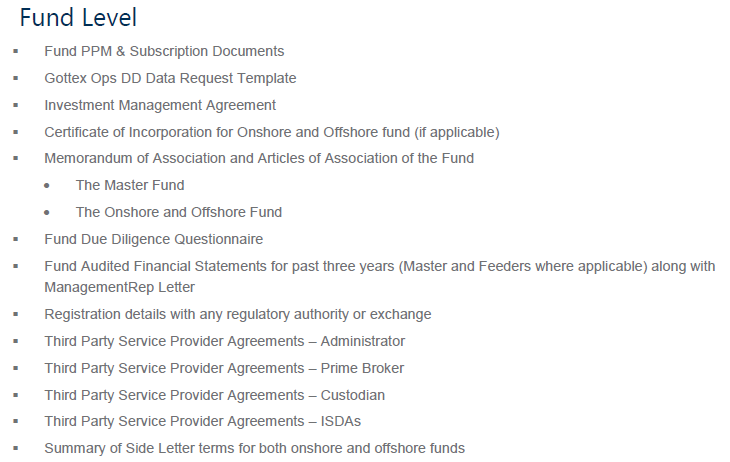

首先是基金经理层面的商业能力。比如上图显示的是某大机构在投资对冲基金之前需要检查的经理层面Check List。你可以看到有非常多的内容。在这里我就不再详细叙述这其中的细节了。

其次是基金层面的Due Diligence。类似的,有非常多的文件需要检查审计。这里也涉及到很多专业问题,我就不再赘述了。

我列出这上面两张图表,主要是想让你知道。机构投资者在投资对冲基金之前,会做很多细致的工作。如果你没有那些时间和资源去做这些工作研究,那么最好在投资对冲基金之前三思而后行。

但是即使是非常高大上的机构,在投资对冲基金时,也是带有很大的蒙的成分的。因为上面提到过,好的业绩长的基金经理非常稀有,同时即使有这样的基金经理,他们也不一定让你投资,或者会收取一个很高的费用。如果真的很能赚钱,为什么要帮你赚?事实上他们确实不会帮你赚。比如LTCM,在该基金业绩最好的时候,其合伙人做出决定退还外部投资人的投资,只留下自己人的钱用来投资,让好多机构投资者欲哭无泪(当然从事后看,这些傻Ⅹ投资人还是很幸运的)。James Simons的Renaissance也是一样,不对外部投资人开放。到最后这个行业就形成了一个很奇怪的现象:凡是来向你要钱让你给他投资的,大多是不那么出色的经理。凡是非常出色的经理,都是各大机构争相献媚的对象,宁愿付出天价(比如4%/40%)也要把钱给对方。到目前位置唯一让人心服口服的业界良心,就是巴菲特先生。

第四章. 投资对冲基金的陷阱

上文中提到即使做了很多细致的工作,很多大机构在投资对冲基金时还是亏得像条狗。下面来谈谈投资对冲基金时可能遇到的陷阱。

4.1 光环效应

所谓的光环效应,就是被对冲基金经理头上的光环(比如高盛银行背景,常青藤院校博士毕业等等)亮瞎,在晕眩中将钱给对方,包子扔给了狗。

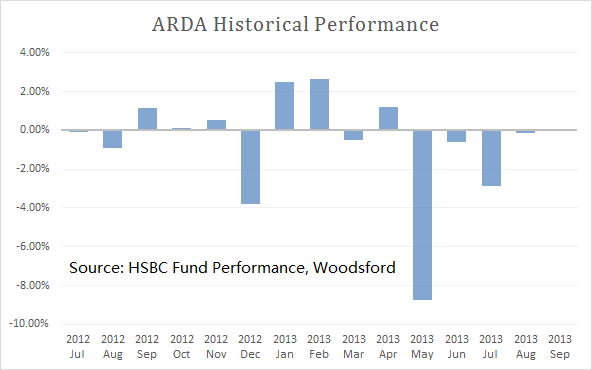

比如在2012年,有过一个新的对冲基金叫ARDA CAPITAL。ARDA的启动资金为1亿美元,主要来自于Facebook的投资人和Paypal的创始人Peter Thiel。该基金是当年亚洲新启动的最大的对冲基金之一。

ARDA的投资团队有一流的简历。比如其基金经理,Michael Zhang有令人炫目的职业经历,是美国麻省理工的博士,同时在PIMCO, SENSATO等一流的基金工作过。

很不幸的,该基金从2012年开始以后,业绩很不尽如人意。从上面的图表中你可以看到,在第一年该基金基本没怎么赚钱,Peter Thiel的一亿美金摇摇欲坠.事实上在两年之后该基金就被关闭了。

4.2:关门打狗(Gating)

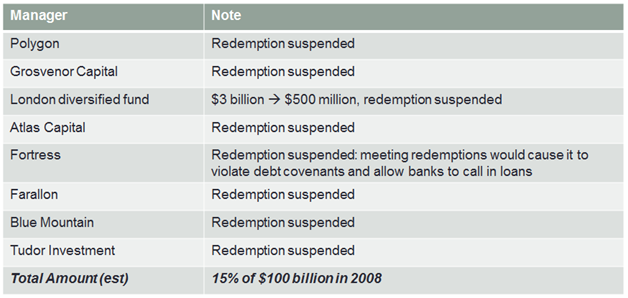

如果投资者把自己的钱给基金经理管理,在法律上就已经赋予基金经理非常大的对这笔资金的处置权。很多人在购买基金时有这个经验:需要签那些长达几十页,甚至上百页的法律文件,而绝大多数人是没有时间和精力去仔细了解那其中的法律条款的意义的。

在投资者赋予基金经理的诸多权力中,有一条叫做Gating,门控。这个条款的意思是,在投资者需要赎回他的投资时,基金经理有权力根据当时的市场情况限制投资者的赎回额度。基金经理也有其理由,比如他的基金里购买的资产可能没有流动性,那么在你赎回时他无法卖出基金中的资产以向投资者提供赎回的现金,因此他有权启动门控条例,强制投资者等到更合适的时候再赎回。

我明白有些读者可能对上面的解释一知半解。通俗的来讲,就是在你想要赎回自己的投资时,基金经理有权延缓,或者暂时冻结你的赎回决定。这样你在需要钱的时候就拿不回自己的投资了。

Source: Bloomberg

让我用一个具体例子来说明一下吧。2008年,由于全球金融危机的影响,很多投资者都提出要赎回自己在基金里面的投资。根据不同机构的估算,整个对冲基金行业受到的赎回申请大概有1000亿美元。但是在这1000亿美元的赎回申请中,有大约15%(即150亿美元)遭到了拒绝,理由是基金经理需要更多的时间去获得现金以应对赎回申请。上面这种表中列举了一些全球非常有名的对冲基金,在当时将投资者的赎回要求完全冻结。

4.3:估值中的魔术 (Magic in Valuation)

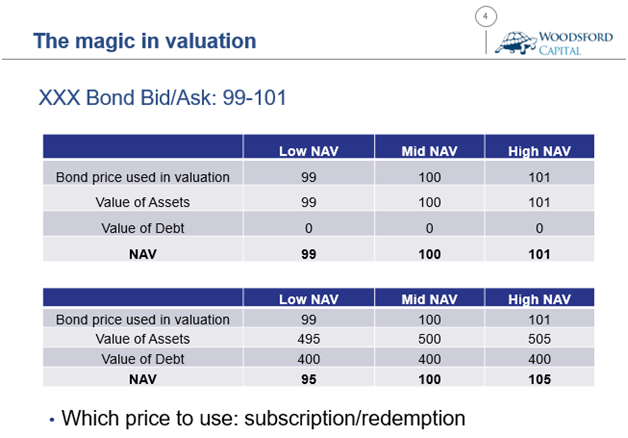

假设你投资了一个债券基金(Bond Fund)。我们假设该基金持有一个债券,在市场上的买/卖询价是99/101。这个意思是如果你要去购买这个债券,愿意出售的卖方愿意卖出的最低价格为101(票面价格的101%);而如果你想要卖出这个债券,愿意买进该债券的买家愿意付出的最高价格为99(票面价格的99%)。

在正常情况下,对该债券的估值有一个合理范围(上图中上面那张表),介于99和101之间。所有在99和101之间的估值都有一定的合理性。

但是大部分基金是使用杠杆的,即他们借了很多钱去购买自己中意的债券,在这种情况下,估值这个领域就有不少猫腻可以玩。比如在上图中下面那张表中你可以看到,假设该基金用4倍杠杆,即自有资金100元,借400元,因此共有500元可以用作投资。那么还是在原来的99/101的估价基础(+/-2%)上,该基金的净值估算范围同时被扩大5倍,介于95/105(+/-10%)之间。对于相对来说流动性不高的资产,基金经理自己对该基金的净值估算有很大的话语权,在这种情况下,投资者在申购或者赎回该基金时,是否得到公平的待遇,很大程度上取决于基金经理的业界良心。这是很多投资者可能根本没有意识到的一个灰色领域。

4.4:三年后还是条好汉

有一句老话叫做十八年后老子又是条好汉。在基金行业,更合适的说法是三年后又是条好汉。让我用几个例子来说明一下:

1990年代,美国Chase Manhattan 银行有一个外汇交易高手名字叫做Chris Goggins。他一开始只是该银行外汇交易部门后台的一位普通职员,后来一个偶然的机会在一次外汇交易中获得了不错的回报,得到了上司的青睐,从此其仕途平步青云,成为该银行炙手可热的最佳外汇交易员之一。

但是很可惜的,花无百日红,1999年Chris Goggins在其外汇交易中损失6千万美元,同时其主管发现,他之前的外汇交易利润主要来自于会计欺诈和假账,而非真实利润。同年Goggins被银行开除,但免于被起诉。2002年Goggins成立了Victory Investment Management向投资者募资。该基金的宣传材料中对Goggins的介绍是“他是一名出色的有经验的外汇交易员”。

事实上类似这种旋转门的情况在中国也不少见。比如有一个私募基金叫倚天雅莉,基金经理是号称中国草根英雄的叶飞。以下是他的历史纪录:

根据华尔街日报报道,2009年,叶飞募得第一个基金(募集2500万人民币,杠杆融资5000万人民币),一年之后亏损14%关闭。2012年,叶飞募集的第二支基金以亏损64%关闭。由于屡受挫折该经理回安徽老家闭关写博客。

Source: http://www.funds-stoke-chinas-stock-rally-1432809081

根据中国经济网报道,2015年上半年在大牛市行情下,叶飞连续推出若干倚天雅莉私募基金,其中的倚天雅莉3号基金在2016年1月亏损45%。同时他在2015年由于涉嫌操纵股票,被证监会没收违法所得663.8万元,并处以1991万元罚款。

Source:倚天雅莉3号一月惨亏45% 明星私募叶飞透支信任 _中国经济网――国家经济门户

在这个疯狂的游戏中,基金经理如果有好的业绩回报,可以从丰厚的管理费和业绩分成中拿到自己不菲的回报;而如果基金业绩不好,大不了关门大吉,等一段时间东山再起。正所谓三年之后老子又是条好汉,反正市场上不缺傻钱。

4.5,欺诈

说起基金经理对投资者的欺诈,很多人的第一个反应是麦道夫(Bernie Maddof)。确实,麦道夫案是有史以来对冲基金对于投资者的最大欺诈案,涉及的金额高达640亿美元。

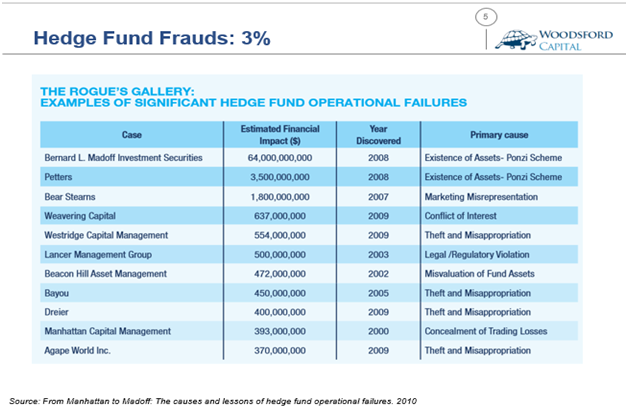

但是在麦道夫之后,还有很多其他基金欺诈案例。根据Hedge event对于全世界对冲基金发生过的欺诈案的汇总分析,他们得出结论大约有3%的对冲基金会发生所谓的Operation Failure,就是欺诈。不要小看这3%,因为一旦你买中了这其中的3%,你的损失很可能就是血本无归。

4.6:策略漂移(Style Drift)

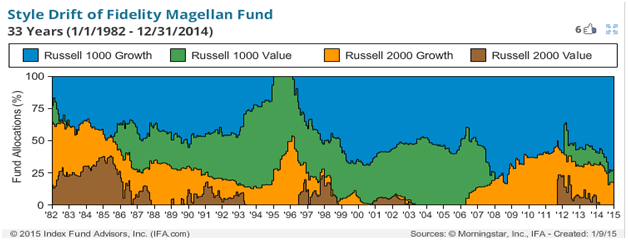

Style Drift(策略漂移)是基金投资者面临的比较严重的问题之一,但是很多投资者对此置若罔闻,或者根本不懂这是什么意思。让我用一个具体例子来说明这个问题:

Figure: The portfolio managers of Fidelity Magellan(富达麦哲伦基金历年经理)

我这里举得例子来自于全世界最大的基金之一,富达麦哲伦基金。在上表中你可以看到,该基金历史悠久,曾经有著名经理人Peter Lynch掌管。在Peter Lynch于1990年退休之后,该基金在接下来的时间内换了不少经理人。

富达麦哲伦基金将自己定义为大盘增长型基金(Big Growth),这也是他们在其宣传材料上向投资人披露的信息。但是从上图中你可以看到,该基金在过去的33年里,其交易策略神出鬼没,变化无常。在1980年代是大小增长型股票都有,到了1990年代上半期变成了大盘价值(Big Value),到了2000年代又回归增长,令人完全摸不着头脑。

这其中有一个很重要的原因是管理该基金的经理就像旋转门一样不断变化,每个经理人都有自己熟悉和擅长的领域,也有自己的偏好,不一定遵从基金一开始对投资人宣传的投资策略。另外一个原因是很多投资人对所谓的投资策略(Style)根本不关心或者无知。在这方面可能会涉及一些专业性比较强的知识,我就不再赘述了。

第五章. 我们应该怎么做?

对于非专业出身的投资者而言,首先要学习一些最基本的金融知识。我们每个人来自各行各业,大部分都不是金融专业背景,但是如果要投资,最基本的金融知识还是需要一点。

比如,最简单的投资品种有三大类,公司股票,债务和房地产。公司股票的投资回报来自于公司的盈利增长和分红。债务包括国债,公司债,以及银行存款。投资债务的回报来自于利息收入。房地产的回报主要来自于租金收入和城市地价的升值。对于绝大部分投资者来说,这些投资标的已经足够,没有必要再去碰任何其他更复杂的投资品种。

其次是要谨守一些最基本的投资原则,看过我之前写的文章的朋友可能会发现,我为投资者总结的三条智慧投资原则是:控制成本,坚持长期,有效系统。关于这三个原则更多的详细解释可以看这里的文章:Woodsford Capital

第三是控制投机,分清主次。每个人都想一夜暴富,每个人心中都有个梦想,毕竟万一实现了呢?所以拨出一部分钱搞投机是可以理解的,但是要自控。投机包括杠杆炒股票,p2p, 卖空股票,高杠杆炒房,私募股权,天使投资等等。小赌怡情,要懂得自我控制。一个人最大的收入来源始终是他的本行,比如律师,会计,记者等他自己的专业技能,不要指望通过金融投资来获得比自己老本行更高的收入。这里有一篇更详细的相关讨论:股市中有哪些典型的「散户思维」?如何避免? - 伍治坚的回答

希望对大家有所帮助。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号