如果你去买股票,最大的风险是什么?

亏钱呗!相信很多读者,一定会这么回答。

没错,买股票最大最主要的风险是亏钱。除此之外,还有一种风险也会给投资者带来巨大损失,那就是踏空风险。

股市的回报,都来自于表现最好的8%的时间

为什么这么说呢?让我们先来看一组数据。

从1927年到2018年,在这92年间,投资美股(标普500指数)的回报,为每年10.1%。但是如果我们去除回报最好的92个月,还能获得多少回报呢?答案是:0。

92年,一共有1104个月。这其中回报最好的92个月,大约占整个样本量的8%。如果投资者在这8%的时间段里,没有买入股票。那么即使他坚持投资90年,获得的回报也只是0。

为什么这个数据很重要?这是因为,我们大部分投资者,担心的是买入股票以后,股市很快下跌X%。但我们现在反过来想:假设投资者持币观望,由于各种原因而没有买股票。然后股市在投资者完全没有心理准备的情况下,忽然上涨X%。这两种情况,就像一对镜像组合,它们对于投资者回报造成的影响,是一样的。

【有些读者可能会说:亏损是实实在在失去了原本属于自己的资金,而踏空是没有赚到更多钱,并不意味着失去已经属于自己的资金。这样的想法貌似有理却不够严谨。更理性的思考方法,应该是这样的:假设第一天有100块钱可供投资,你可以把这100块钱以不同的组合方式放在银行里/股市/房市/债市等,我们最后比20年后这100块钱变成的市值。因此对于这位投资者来说,如果没有买到上涨的股票,就是实实在在的损失。这个道理,和很多中国人在30年前没有买房,到今天其银行中的现金存款购买力大大降低,背后的逻辑是类似的。】

把时间维度拉长,如果一国的股市长期来看是上涨的,那么股市中上涨的天数和幅度,肯定大于下跌的天数和幅度。从这个角度,你就能想明白,有钱不投,错过股市上涨的概率,其实反而比投在股市中亏钱的概率更大(前提是坚持长期)。

这个规律,并不仅限于美国股市,在世界上其他国家的股市中,有一定的普遍性。

举例来说,从1970年到2018年的49年间,欧洲和亚太股市(MSCI EAFE)的历史回报,为每年9.1%左右。而这期间,上涨最多的49个月(占样本量的8%左右)的累计回报,为每年9.6%左右。也就是说,整整49年的投资回报,其实都是在49个月中获得的。如果不幸错过了这些月份,哪怕你坚持投资50年,回报也会让人大失所望。

发展中国家股市(MSCI EM),也是类似。从1988年到2018年,这31年中,全球新兴市场的股市总回报,为每年10.4%左右。而这期间表现最好的31个月,股市的累计投资回报,为每年12.5%左右。股市的回报,都来自于表现最好的8%的时间,这个规律再次得到验证。

我知道,有些朋友可能会问,那我们中国股市怎么样,是不是也有这个规律?下面,我们就来看看这个问题。

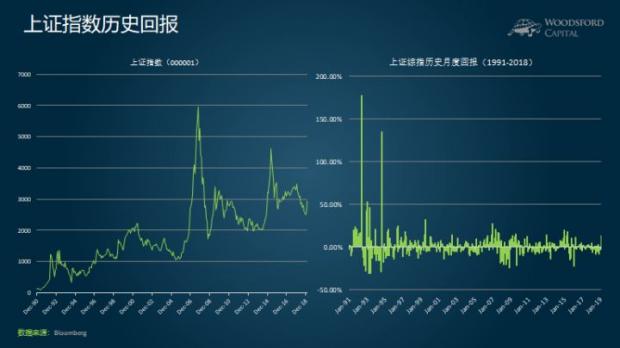

首先,我们先来看看历史最长的上证综合指数(000001)。

从1990年12月底算起,到2018年12月底,在这28年间,上证指数从127点上涨到2493点,平均年回报11.2%左右。

其中,回报最好的月份,是1992年5月,单月上涨177%。其次是1994年8月,单月上涨135%。下跌最狠的月份,首推1993年5月,单月下跌31%。其次是1993年3月,单月下跌30%。

在最近15年,上涨最大的月份分别是2006年12月(上涨27%)、2007年4月(上涨20%)和2014年12月(上涨20%)。下跌最大的月份分别是2008年10月(下跌24.6%)和2016年1月(下跌22%)。

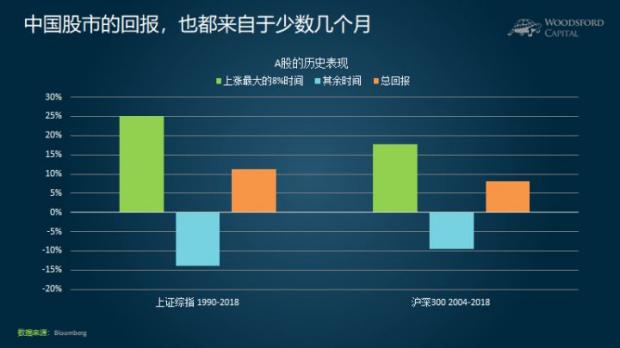

如果我们选取上涨最大的28个月(8%的样本区间),得到的回报是多少呢?答案是:+25%!差不多是28年股市总平均回报的2倍多!

也就是说,在这长达28年的时间里,如果股民没有在那8%的时间里拥有股票,那么即使他坚持炒股30年,基本肯定亏钱。

有些朋友可能会说,上证综指的编制方法有缺陷,不能代表中国股市。依照相同的逻辑,我们也可以基于沪深300指数做一个类似的分析。

当然,沪深300指数的历史要短得多(2004年年底开始)。基于这有限的历史,我们如果对比沪深300指数在14年中的总回报,和期间回报最好的14个月,可以得出如下结论:

2004~2018年年底总回报:每年平均8.19%。上涨最大的14个月(8%的样本量)的平均回报:17.75%。错过这14个月的投资者回报:每年平均-9.56%

我们能够学到什么?

1)中外股市,有一个共同特点,那就是,股市中的投资回报,主要来自于少数几个牛市区间(低于8%的样本量)。如果错过了这样的牛市,那么投资者的回报,会很糟糕。

2)要想战胜市场,有两种方法:择股,和择时。大量的研究表明,在A股市场,只有少数基金经理能够战胜市场。而他们战胜市场的方法,主要靠择股,而非择时。

3)如果想要靠择时来战胜市场,那么投资者就需要做对两件事:第一、在市场大跌前撤出。第二、在市场大涨前买入。哪怕只是做对其中的一件,都是非常困难的,更不要提两件都做对。

热衷于择时,或者所谓“智能定投”的投资粉丝,他们想的是,可以通过这些方法在低点买入,在高点卖出。但他们没有考虑到的,是买入以后市场继续下跌,卖出以后市场继续大涨的可能性。

很多时候,市场的大涨,和大跌一样,是毫无预兆的。往往在整个社会和舆论最悲观的时候,股市忽然开始发力,开始了一波大牛行情。如果投资者不幸错过股市大涨的那段时间,那么他的投资损失,和买入以后大跌的结果是类似的,很可能再过二三十年都无法赶上市场。

4)如果不想折腾选择买卖的时机,或者对自己的择时能力有自知之明,那么投资者更好的选择,就是通过多元资产配置的方式,长期持有一个低成本的多资产组合。这个方法,可以保证我们能够抓捕到所有的牛市。同时,由于投资组合多元分散,加上有效的再平衡系统,我们在熊市中反而能够购入更多下跌的资产,提高自己长期的投资回报。控制成本、长期坚持、有效系统和多元分散,是避免投资者亏钱和踏空的关键。

希望对大家有所帮助。

参考资料:

伍治坚:中国的基金经理能否战胜市场?

Larry Swedroe: Long Term Returns, Short Time Periods, 2019

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号