在金融投资中,不管是业余投资者,还是职业投资者,他们最容易犯的错误之一,就是跌入“火鸡问题”的陷阱。

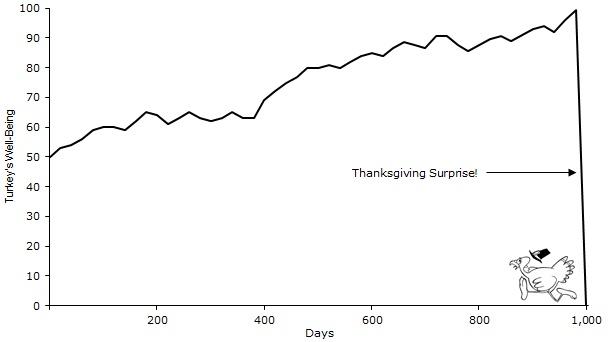

“火鸡问题”,由纳西姆·塔勒布在其畅销书《黑天鹅》中提出,讲的是这么一个故事:

一开始火鸡在鸡棚里的时候,每天早上农夫会带着一碗玉米来喂它。假以时日,火鸡对此形成了习惯,每天早上听到农夫走近鸡棚的声音,它就知道开饭的时间到了。渐渐的,火鸡总结出一个规律:只要农夫走近,就是自己吃大餐的时候,这个时候也是它一天中最快乐的时候。

到了感恩节那天,农夫像往常一样走近鸡棚,火鸡像往常一样欢呼雀跃。但是火鸡没有想到的是,农夫手里拿的不是玉米,而是一把斧子。因为感恩节到了,农夫要过来杀鸡吃了。可怜的火鸡,在死到临头可能也没有明白,为什么自己总结出的“农夫来,有米吃”的规律不灵了。

火鸡问题的本质,是我们强行从本没有规律的事件中寻找规律,或者基于有限的小样本去总结规律。在金融投资中,这样的行为习惯到处可见。

举例来说,在A股中,很多投资者信奉基于估值去进行择时的投资方法。在他们看来,如果在低估值时买入,在高估值时卖出,就能很轻松的获得比市场平均回报更好的投资回报。

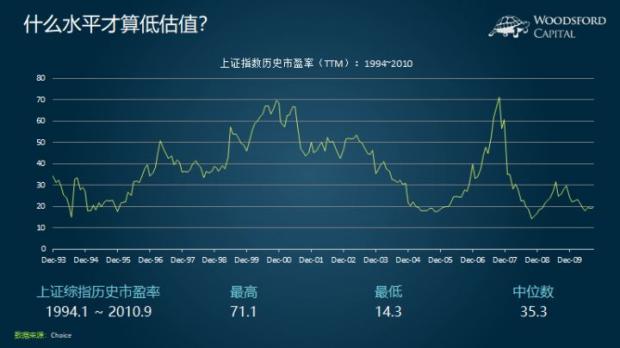

我们不妨来看一下A股过去的历史市盈率(TTM)。由于刚开市那几年,A股的估值水平非常离谱,市盈率有时候高达几百,甚至上千倍,因此我把1991~93年的样本去除,从1994年1月开始算。

现在我们把时钟往回拨,假设回到2010年9月底。站在当时的时点往回看的话,可以得出以下结论:从1994年算起,在过去15年(截至2010年9月),A股上证综指市盈率最高71倍左右,最低14倍左右,中位数大概在35倍左右。

2010年9月时,上证综指的市盈率,为19倍左右。基于之前的十几年股市历史来看,处于历史低位,是一个值得买入的好时机。

【有些人可能会说,之前的最低市盈率为14倍,因此19倍还不算最低。但在实际操盘中,没人能保证股市每次一定会探到之前的历史最低位,因此在接近最低点的时候,就可以开始考虑建仓,否则有可能错过低位建仓的机会。】

但出乎很多人的意外,在接下来的3年多时间里(截至2013年年底),上证综指下跌了24%左右。那些试图“逢低买入”的投资者,并没有获得期望中的投资回报。

事实上,A股的估值,在2010年远远没有见底。上证综指的市盈率(TTM),在接下来的3年里从20倍左右继续下跌到10倍以下,屡创历史新低。这种情形,在股市创办以来的十几年里,是第一次发生。

这个例子,和本文一开始说的火鸡问题有什么关系呢?那就是:在2010年以前的A股历史,就好比感恩节前的火鸡:每天都能快乐的吃到农夫喂的玉米。基于那段历史,我们可以归纳出貌似正确的规律:市盈率在20倍左右属于低位,在70倍左右属于高位,只要在这个区间内低买高卖,就一定能赚钱。但事实上,这只是基于有限的小样本总结出来的错误规律而已。

有时候,哪怕是持续了百年以上的规律,也有被打破的时候。

举例来说,在1996年年末以前的100多年历史里,美国股市的市盈率,最低为5倍左右,最高为26倍左右。大部分时间,股市的估值在10到20倍之间运行。

因此,当美国的标普500指数市盈率在1997年超过20倍时,很多经济学家,基金经理和华尔街分析员惊呼,股市估值太高了,股市要暴跌了。

但是在接下来的几年里,标普500指数的市盈率一路走高,在2002年达到顶峰46倍左右。从1997年年初到1999年年末,短短的3年时间里,标普500指数几乎翻了一番,而纳斯达克指数更是上涨了190%左右。如果从97年年初开始,基于当时的高估值就卖出股票,或者做空,那么投资者将蒙受巨大的投资损失,甚至可能倾家荡产。

上面的这些例子告诉我们:千万不要自大的以为,投资规律很容易总结,从市场中赚取超额回报轻而易举。事实上,这只是井底之蛙的无知表现而已。知道的越多,才明白原来自己知道的太少,说的就是这个道理。

面对投资中的“火鸡问题”,我们应该怎么办?

第一、首先要告诉自己,这个世界充满着不确定性。特别是由千千万万个人所组成的资本市场,更充满了不可预测性。如果各国政府和央行可以提前预测2008年金融危机的到来的话,那金融危机就不会发生了。人类天生有找规律的习惯,期望用过去的规律去预测未来,但现实世界的运行,并不是这样的。

第二、如果想要总结规律,那就应该尽量增加样本量。10年比5年好,30年比10年好,100年比30年更好。有些时候,如果样本量有限(比如A股),那我们就应该借鉴有更长历史的其他国家股市,取其精华以学习之。

第三、即使有很大的样本量,也难保我们总结出来的规律一定百试百灵。由于资本市场充满了不确定性,因此我们要时刻提醒自己的判断可能会错。你可能觉得股市估值已经很低了,但很可能她会继续更低,反之亦然。应对自己可能判断错误的最好方法之一,就是多元分散,把鸡蛋放在不同篮子里,既有偏风险的股票,也有避风险的债券,既有抗通胀的房地产,也有抗通缩的固定收益,既有发达国家市场资产,也有发展中国家市场资产。这才是保证自己在可能错误的情况下,也不至于满盘皆输的最好方法。

希望对大家有所帮助。

本文首发于FT中文网。

参考资料:

纳西姆·塔勒布,《黑天鹅》,中信出版社,2008

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号