据新华社报道,截至2016年年末,中国私募基金规模增至10万亿元,而同期公募基金规模为9万多亿。也就是说,私募基金管理的资金规模在历史上第一次超过了公募基金。

有这么多投资者对私募基金如此趋之若鹜,这其中的意味值得我们思考。一方面,这说明中国民间投资的意愿很强,对非“主流”的公募基金产品需求很大。但另一方面,这些投资私募基金的投资者,是否真正理解自己承担的投资风险,则可能需要打一个问号。

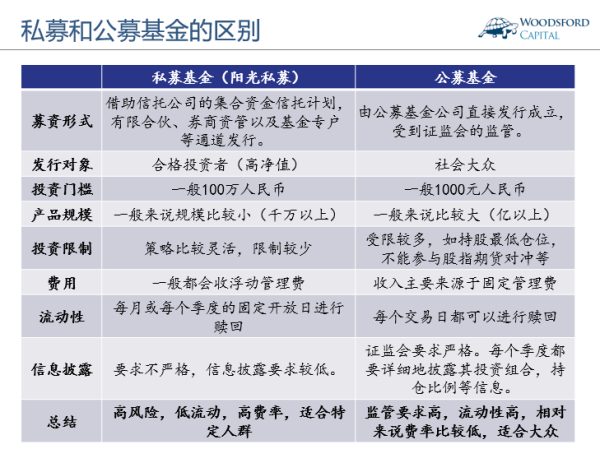

要讲清楚这个问题,我们需要首先分析一下私募和公募基金的主要区别。

上面这张表格总结了私募基金(阳光私募)和公募基金主要的区别。相对来说,私募基金的规模比较小,流动性比较低,费率比较高,最低投资额比较高,投资风险也比较高,仅适合一小部分特定人群(合格投资者)。而公募基金的监管要求比较高,规模比较大,流动性比较强,更加适合普罗大众。

一些第三方理财机构在推销私募基金的时候,总会提私募基金的投资限制比较少,好像这是一个私募基金好过公募基金的优点,其实这是一种很大的误导。

诚然,公募基金一般都有持股仓位限制。比如按照目前的证监会要求,股票型公募基金都需要持有至少80%的股票仓位。而私募基金则没有这个限制,因此可以在牛市加杠杆,在熊市空仓。但这种所谓的灵活性,和私募基金能否为投资者带来更高的投资回报,完全是两回事。

有不少研究表明,绝大多数股票型基金经理创造阿尔法(超额回报)的手段,主要来自于他们的选股能力,而非择时能力(请参考本专栏历史文章“中国的基金经理能否战胜市场”)。即使是巴菲特这样的“股神”,也多次在公开场合表示,自己做投资不择时,只是集中精力选好股票并长期持有。因此从投资者角度来说,如果我把钱给一位基金经理去选股票,那么我应该希望他集中精力去做他最擅长的事情,也就是通过甄选股票,而不是空仓满仓来获得超额回报。

通过对冲,卖空,择时等诸多复杂的交易策略来为投资者带来投资回报的前提是,基金经理有这方面的技能。如果没有证据表明基金经理有这些非凡的能力,那么这些更多的“灵活性”只会弄巧成拙,给投资者徒增风险。

这就好像一位出租车司机告诉乘客,我可以帮您抄小道躲开交通阻塞,更快的到达目的地。乍一听上去,这主意还不错。但在抄小道的过程中,出租车司机撞到了路边的小摊贩,结果不得不停下车来处理事故纠纷,赔了钱还耽误了时间。这个故事要想表达的道理是,出租车能够有跑小道这个选项,本身并不能帮助乘客更快的到达目的地,关键还得看司机的水平。如果他没有在小路中快速安全前行的本事,那么到头来可能弄巧成拙,反而给乘客“帮倒忙”。

投资者需要理解的是,证监会给公募基金定下这么多严苛的规矩和要求,其出发点是为了保护投资者。这背后的逻辑是:任何一个社会公众,都能购买公募基金。因此政府有责任保证这些产品的安全和可靠性。所以证监会要求公募基金每隔一定时间需要披露其各种信息,严格规定其持仓限制,禁止这些基金去做普通人不太理解的复杂的投资策略(比如加杠杆,做空,对冲,衍生品等),要求每天都有流动性,等等。从产品安全角度来看,公募基金出现欺诈,违规操作的可能性要比私募基金低很多。

而私募基金则不一样。私募基金的销售对象仅限于一小撮合格投资者,因此政府假定这些“合格投资者”的抗风险能力要高于普通人。说白了,就是这些“合格投资者”更有钱,所以亏得起。同时他们也更“懂”,所以即使亏了也不会闹。这也是为什么私募基金的策略可以灵活的多,信息披露要求也要少得多的原因所在。

所以说,购买私募基金的投资者,首先要扪心自问,是否真的理解所购买的投资产品。该基金投资的策略是什么,通过哪些手段获得超额投资回报,这之中会涉及哪些风险,最坏情况会怎么样,等等。如果还没有理解这些问题就贸贸然把钱投出去,无异于主动放弃了政府帮自己设计的保护盔甲,在手无寸铁的情况下闯入丛林之中去打猎求生。任何一个聪明的投资者,都不会选择这么做。

在这里和大家分享一个曾经被华尔街日报报道过的私募基金投资案例。该案例涉及的基金经理名叫Nick Adams,是一家非常有名的基金公司Wellington Management(惠灵顿)的合伙人。Nick Adams精于挑选银行类股票,他管理的基金名叫Bay Pond Partner,在08年金融危机前取得了非常不错的投资业绩。

2008年金融危机后, Adams感觉银行业风光不再,因此他决定改变基金的投资策略,从银行股转向下一个“风口”:科技类企业。Adams选择在比较早期阶段就入股投资科技类公司。也就是说,Adams的投资策略发生华丽转身:从一个股票型基金瞬间变成一个一级市场的风投(VC)基金。这样的事情,在一个公募基金身上几乎不会发生,因为证监会的限制决定了公募基金不太可能有如此极端的投资策略变化。

在过去几年,Adams管理的基金在科技公司一级市场上频频出手。其中值得一提的有两个重仓股:Mozido(1.85亿美元)和Powa(1.97亿美元)。

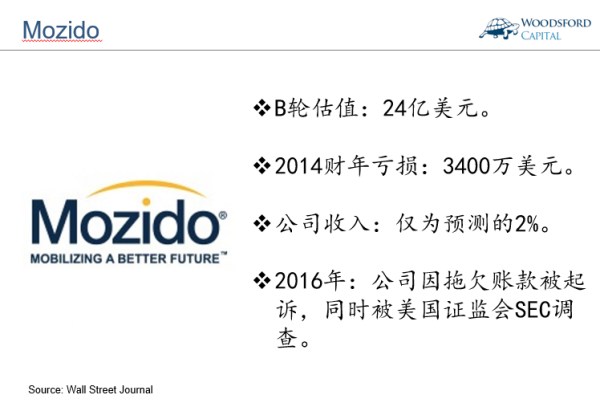

Mozido是一家位于美国德克萨斯州的科技企业,主营业务为移动支付。在Adams管理的惠灵顿基金投资Mozido时,恰逢其B轮融资,当时的估值为24亿美元。

2014年,Mozido公司的年报显示,公司亏损了3400万美元。同时公司的年收入仅为早前预测的2%。2016年,Mozido由于拖欠账款被起诉,同时被美国证监会SEC调查。

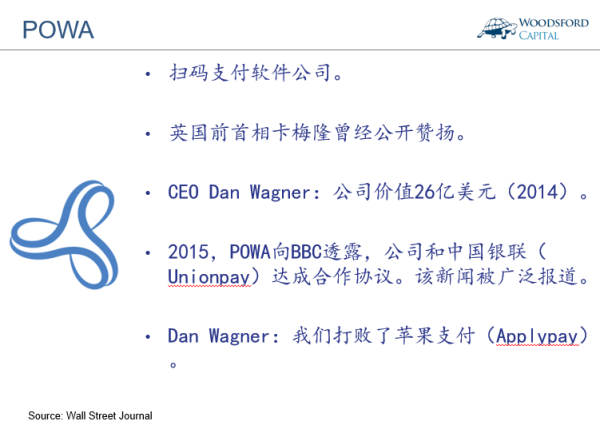

POWA是一家英国的颇为高调的科技企业,主要设计扫码支付软件和APP。该公司曾经被多家主流媒体报道,甚至受到过英国时任首相卡梅隆的赞誉。2014年,POWA的CEO,Dan Wagner宣称,公司的估值高达26亿美元。2015年,POWA向英国媒体BBC透露,该公司和中国银联达成合作协议,将有机会向14亿中国人提供他们的服务。Wagner告诉媒体:银联选择和我们合作,我们打败了苹果公司和其他竞争者。

2015年12月18日,广州动付信息科技有限公司发表公开声明。声明内容如下:

我司是一家设立于广州的创新互联网金融服务企业,近年来与广州银联网络支付有限公式开展业务合作,共同为商户提供合分受理等支付业务,受到商户欢迎。近期,出于自身战略发展考虑,我司与英国POWA Technologies公司签订股权协议,由POWA Technologies出资49%成为我司股东。我司与POWA Technologies公司将通过股权合作,共同致力于为海内外客户提供创新的跨境支付和领先的移动支付解决方案。POWA Techonologies公司目前未与广州银联网络支付有限公司或中国银联签署合作协议,也未与广州银联网络支付有限公司或中国银联组建合资公司。特此声明。

搞了半天,原来POWA投资了一家叫做动付信息科技的中国公司,而和银联没半点关系。

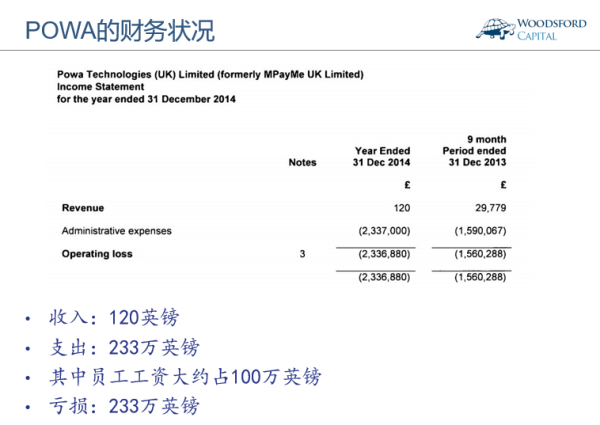

上图显示的是POWA在2013和2014年度的财务状况。我们可以看到,在2014财年,公司年收入为120英镑,总支出为233万英镑(包括100万英镑左右的员工工资),运营亏损:233万英镑。

2016年2月,POWA向英国当地法院申请破产。

由于在上述两家公司中栽了跟头,Adams管理的惠灵顿Bay Pond基金损失惨重,Adams被迫向基金投资者们道歉,并称“这是我30多年职业生涯中最令人失望的投资”。

和大家分享这个案例,主要是想要提醒广大投资者,在投资私募基金之前,首先需要明白自己承担的风险。

和公募基金相比,私募基金的投资策略确实灵活很多,甚至可以从二级市场转战一级市场,从金融业转战科技业,并且动用多种复杂的交易策略(比如衍生品,杠杆,做空等),但这些增加的复杂性并不能保证为投资者带来更好的回报。每个基金经理都有他擅长的专业技能,很少有基金经理能够“十八般武器样样精通”。像上文中提到的Adams,他的特长是挑选银行股,而不是在科技行业做风投。私募基金给予基金经理的灵活性,反而成了拖累投资者回报的罪魁祸首。

由于私募基金的披露要求要远远低于公募基金,很多时候投资者完全不知道基金经理在做何种投资,到底是亏还是赚,如何得到投资回报。这种信息不对称的极端例子就是臭名昭著的“麦道夫诈骗案”。私募基金的投资者需要做好尽职调查,避免自己成为下一个“麦道夫”的受害者。

基金投资的游戏规则,决定了投资者承担所有的投资风险,而基金经理则旱涝保收(不管基金业绩如何,管理费雷打不动)。在市场情绪乐观的时候,投资者热情高涨,恨不得把钱塞进基金经理的口袋。但是当市场发生逆转,经济下行的时候,投资者这才开始感觉投资损失带来的痛苦。理性的投资者,需要提醒自己,不要被市场的狂热情绪所影响,设定好一个长期稳健的投资策略,富贵稳中求。要知道,只有笑到最后,才是笑的最好。

希望对大家有所帮助。

伍治坚是《小乌龟投资智慧:如何在投资中以弱胜强》的作者。在京东,淘宝或者当当搜索书名或者作者名,都可以购买到该书。

数据来源:

http://une/2017-01/29/c_1120392468.htm

https://www.hedge-fund-ace-chased-silicon-valley-richesand-embarrassed-himself-1493908564

http://www.-35112364

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号