导读

- 投资者容易堕入“追涨杀敌”的投资陷阱。

- 在基金经理的投资业绩,以及不同大类资产的投资回报中,都有相当程度的“均值回归”现象。

- 主动型基金经理在中国市场大有可为,主要因为中国市场中的“韭菜”实在太多。

- 聪明的投资者,应该寻找那些策略靠谱,同时收费合理的基金经理进行投资。

- 主动投资是一场零和游戏(Zero sum game)。如果有人获得“超额回报”,那么就一定有人蒙受“超额损失”。

聪明贝塔,也被称为“因子投资”,是最近几年欧美炒得比较热门的投资概念之一。在一年多前,笔者就曾经写过一篇文章,《聪明贝塔》,向大家介绍这种投资方法。

在上文发表后,我收到不少读者的反馈。其中有一个比较常见的问题是:这种在海外流行的投资策略,搬到我们中国以后行得通么?

正所谓“橘生淮南则为橘,生于淮北则为枳,叶徒相似,其实味不同。所以然者何?水土异也。”把外国的交易策略,生搬硬套拿来中国,基本应该是行不通的。

带着这个问题,我和锐联财智(Rayliant Global Advisors)的主席许仲翔(Jason Hsu)先生(许仲翔先生同时是财新智能贝塔公司(Caixin Rayliant)的首席执行官暨总指数设计师——编者注)进行了一番非常有趣的对话。在对话中,我问了许先生不少尖锐的问题。不过这些问题并没有难倒许先生。他旁征博引,应对自如,让我印象非常深刻。下面这篇文章,就记录了我们的谈话。

首先向大家介绍一下许仲翔先生的背景。他拥有加州大学洛杉矶分校(UCLA)的博士学位。在创立锐联财智之前,他是Research Affiliates的联合创始人和副主席。Research Affiliates的另一位创始人是Robert Arnott。Arnott和许先生都是聪明贝塔研究领域的权威专家。许先生本人在该领域发表过多篇学术论文,并且获得了多个学术研究奖项。

在我和许先生的对话中,我让他先给那些对聪明贝塔不太熟悉的朋友稍微做一下科普介绍:什么是聪明贝塔?

许先生对于聪明贝塔型产品的总结是:在过去多年的金融学术研究中,学者们发现了各种不同的能够为投资者带来超额收益的投资因子,比如价值(Value),小市值(Small Cap)等。这些发现已经在学术界存在多年。近年来出现的聪明贝塔型投资产品,就是基于这些因子设计的,相对来说成本比较低的,类似于指数型的基金产品。

换句话说,聪明贝塔型指数基金,向投资者们提供了一种可能性,以比较低的成本(比如小于1%)去获取一些明确的因子回报(比如价值因子)。

在这种产品被发明以前,投资者们只能通过投资基金经理,并支付比较高的基金费用才能购买到基于这些因子的投资策略。从这个角度来讲,聪明贝塔指数产品拓宽了投资者的选择范围,并且降低了他们的投资成本,是一个对投资者有利的金融创新。

我向许先生指出,去年,Research Affiliates的Rob Arnott专门写了一篇题为《聪明贝塔可能出现的问题》(Arnott et al, 2016)的文章。

在文中,Arnott指出,由于因子投资策略大受欢迎,我们预期在未来可能会发生一场聪明贝塔的崩盘。

在聪明贝塔领域,Arnott算是一位比较有代表性的学术权威。如果他撰文指出聪明贝塔可能出现泡沫破裂,是不是值得我们广大投资者警惕?

许先生的意见是,首先,投资者们在选择任何投资策略前,都应该充分理解该策略再出手投资。对于那些不理解聪明贝塔投资策略的投资者,提醒他们注意投资风险是十分必要的。

其次,聪明贝塔投资者需要注意分散因子风险,不要把赌注都放在某个单独的风险因子上。

很多投资者有”追涨杀跌“的习惯。看到过去3-5年某个因子的投资表现不错,他们就受不了诱惑也跟风买进。如果有太多的投资者都涌入购买同一个资产,不管是房子也好,股票也好,风险因子也好,那么该资产的价格就可能会被推高,造成潜在的泡沫。防止自己被卷入泡沫的方法之一,就是注重多元分散,通过多因子策略进行投资,不要把资金都集中购买某一个风险因子。

我向许先生提出,您提到投资者容易堕入“追涨杀敌”的投资陷阱,该提醒非常及时。这让我想起您之前写过的一篇学术论文(Hsu, et al, 2016),专门分析了这个问题。

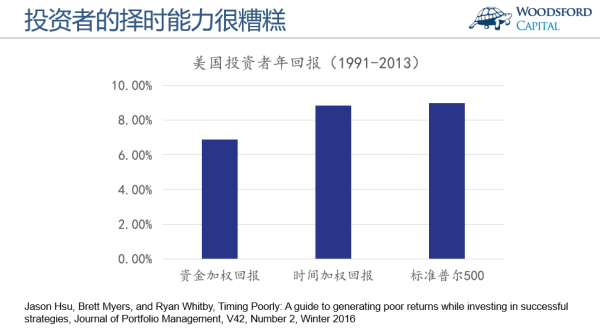

如上图所示,论文作者发现,在过去23年(1991-2013)中,美国基金投资者的实际投资回报(资金加权回报),仅为每年6.87%左右。而同期所有基金的时间加权回报为每年8.81%左右,同期标准普尔500指数的年回报为8.97%。投资者因为“追涨杀跌”,每年损失了接近2%的投资回报。

对于资金加权回报和时间加权回报不太熟悉的朋友,请参考本专栏历史文章《投资对冲基金到底能否赚钱》。

许先生表示赞同。在他写的这篇研究论文中,他们同时发现,如果投资者每次都挑选过去3年表现优异的基金买入,并且每年轮换(卖出排名低的基金,以排名好的基金替换),那么他的投资回报就会非常让人失望。投资者使用这种策略无法获得好的投资回报,有很多原因,其中有一条值得一提:均值回归。

假设我们只观察某个基金过去2-3年的表现。如此短期的基金回报,带有很大的偶然性。在如此有限的样本量中,我们很难判断其业绩回报有多少来自于基金经理的水平,有多少来自于运气成分。

运气女神,来的快也去的快。因此投资者如果挑选那些过去3年业绩好的基金购买,那么这些基金很可能会因为这个“均值回归”现象,业绩回报开始下跌。这就是投资者通过“追涨”去购买基金难以获得好的回报的最主要原因之一。

均值回归是一个非常有趣的现象,值得我在这里稍微花些笔墨和大家解释一下。

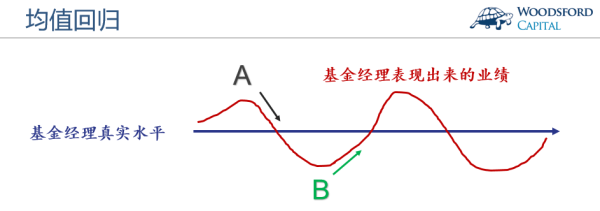

假设一位基金经理的真实水平如上图蓝色水平线所示。对于绝大部分投资者来说,你是无从得知这位基金经理的水平的。你所能看到的,只是他表现出来的投资业绩,如上图红线所示。

在现实中,一位基金经理的投资业绩受很多因素影响,不光有他自己的能力,还有一些其他随机因素,比如运气,时机,他所掌握的数据和信息,等等。因此在大多数情况下,我们看到的基金经理投资业绩,会以一个围绕其真实投资能力的曲线形式表现出来。有时候,他的投资业绩好于其投资能力。有时候,业绩比他的投资能力更差。

如果被检验的时间够长、样本量够大,那么基金经理的业绩,应该在其真实的投资能力上下波动,不会长时间偏离其投资能力。也就是说,连续多年表现出强于其能力的投资业绩,或者连续多年获得低于其投资能力的回报,都是小概率事件。更有可能发生的情况,是如上图所示,时好时坏。

这就是一种典型的“均值回归”现象。当基金经理获得超过其能力的投资回报(比如上图A点),那么更大的可能,是接下来他的投资回报变差,回归平均水平。或者当基金经理获得低于其水平的投资回报时(比如上图B点),接下来更大的可能,是触底反弹,回归他的投资均值水平。

这个道理,在小朋友考试,运动员跑步等问题上都是类似的。比如小朋友平时考试的真实水平大约在85分左右。那么当他有一次超常发挥,考到100分时,家长不应该过度兴奋,因为接下来如果再考,更大的可能是这位小朋友回到其考试平均水平,即85分左右。

对“均值回归”的理解不够透彻,也会给一些家长造成“打孩子”有奇效的错误印象。比如一个孩子平时一直能考85分左右,但是有一次考试失常,仅得60分。家长非常愤怒,给了孩子一顿打。接下来下一次考试,孩子的分数回到85分。家长误以为自己打孩子打出了效果,其实只不过是“均值回归”而已。

因此许先生提醒广大投资者,在基金经理的投资业绩,以及不同大类资产的投资回报中,都有相当程度的“均值回归”现象,值得广大投资者学习并且牢记。

接下来我和许先生谈到他写的另一篇非常有趣的学术论文:A股中的不规则现象(Hsu, 2017)。我问许先生,您觉得中国的A股和美股市场最大的区别在哪里?

许先生的看法是,A股中的散户投资者数量更多。根据统计显示,A股中散户的交易量占到总交易量的80%以上。而相对来说,美股中的交易量主要来自机构。散户的交易量仅占总交易量的10%以下。

由于这个巨大的区别,因此相对来讲,A股的市场价格有效性更低,市场中的“韭菜”更多,更容易被好的职业投资机构利用来获取超额回报。

我向许先生指出,我们中国的股市可能确实有很多噪音(Noise),即脱离股票基本面的无意义波动。比如2016年11月,在媒体报道特朗普赢得总统选举时,川大智胜逆市大涨6%。2014年,文章出轨,伊利股份大跌4%。2013年,李天一被抓,ST天一跌停。2012年,奥巴马连任美国总统,澳柯玛涨停。这样的例子还有很多。

我接着问许先生,既然中国股市中有那么多“韭菜”,那么我们作为普通投资者,是否应该选择放弃成为“韭菜”,而把自己的资金给予那些专业的基金经理,让他们去帮助我们投资?

许先生的看法是,绝大部分投资者都有自己的本职工作,他们不一定有专业知识,数据和时间去做个股分析。因此对于这些投资者来说,更好的投资方法是寻找靠谱的基金经理,让基金经理帮助自己进行投资。在美国市场,由于市场的有效性,以及各大职业机构之间高强度的竞争,导致任何机构都很难战胜市场。因此在美国市场,购买一个低成本的指数基金是非常不错的选择。但是在中国市场,由于有效性比较低,“韭菜”又多,因此寻找一个靠谱的主动型基金经理,也是不错的选择。

许先生特别指出,在投资者选择主动型基金的时候,需要加倍注意投资成本。作为业内人士,许先生对这个行业的理解要比常人深很多,他自己就看到过不少中国的主动型基金,其收费非常昂贵。到最后,即使基金经理有能力获得超额回报,其回报也被高昂的收费抵销,导致最后投资者没有获得任何好处。聪明的投资者,应该寻找那些策略靠谱,同时收费合理的基金经理进行投资。

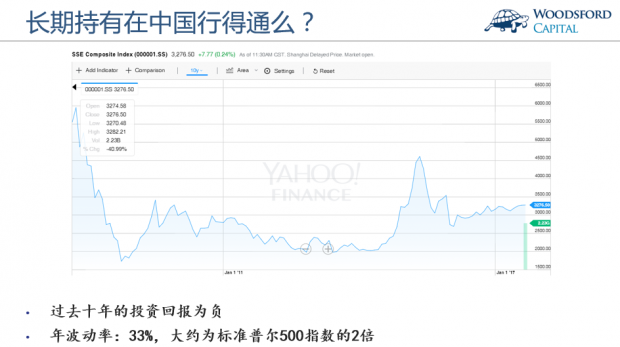

接下来我和许先生谈到中国股市的长期投资回报。我提出,如果我们纵观美国股市历史,买入并且持有可以帮助投资者获得非常不错的投资回报。但是,买入并且持有这样的策略在中国是否行得通则存在争议。

比如我们如果回顾过去10年。在2007年9月份时,上证指数在5000点以上。十年后的今天(2017年8月),上证指数在3200点左右。就是说,对于一个长期持有的投资者来说,过去十年的投资回报为负。难怪乎很多投资者会质疑,买入并且持有的投资策略在中国是否行得通。

许先生表示赞同。他提到,在美国股市,长期来说,买入并且持有可以为投资者带来每年11%左右的投资回报(基于历史数据,费前回报)。但是中国股市不一样。中国股市的波动率大约为每年33%左右,是美国股市的两倍。波动率大,意味着如果投资者在错误的时间和价位买入股票的话,其遭受的损失也会比较大。

因此在许先生看来,主动型基金经理在中国市场大有可为。由于中国市场中的“韭菜”实在太多,这些“韭菜”就成为了主动型基金获取“阿尔法”(超额回报)的来源。如果一个主动型基金经理有一套合理和靠谱的投资策略,那么他就更可能在中国市场上获得成功。

我向许先生指出,关于中国主动型基金经理的业绩回报,有不少相关的学术研究。比如一项研究(Yeguang Chi, 2013)指出,在1998-2012年间,中国的公募基金回报确实高于市场基准。整个基金样本在14年内大约创造了每年5%左右的超额回报。这些超额回报主要来自于公募基金经理挑选股票的能力。

事实上很多研究都显示,基金经理创造超额回报的能力,主要来自于其选股能力,而非择时能力。即使像巴菲特这样的投资传奇,都不敢自称有择时的能力。

关于中国基金经理能否创造超额收益这个问题,有兴趣的朋友可以参考本专栏的历史文章《中国的基金经理能否战胜市场?》。

许先生表示赞同。他提到,他们对中国的股票型公募基金做过一个比较详细的分析。这些基金持有的股票仓位介于30%-100%之间。基金经理会根据宏观形势做出择时判断,如果看好股票就会加仓,反之则会减仓。

许先生的研究显示,这些股票型基金经理的择时调仓并没有给投资者带来更好的投资回报。他们能够为投资者创造的价值,更多的来自于其公司分析和选股能力,而非择时的能力。

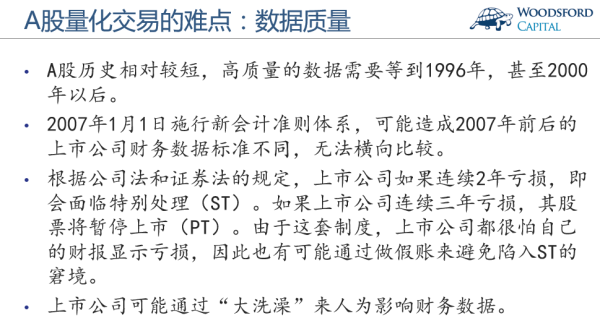

接下来,我们谈到了许先生在《A股中的不规则现象》一文中得到的一些研究发现。我向许先生指出,您在文中得出结论,一些风险因子,比如价值(Value),在中国的股市中能够给投资者带来超额回报。我们知道,您做的这些量化研究都是基于很多财务和股市数据。但是中国股市的特点之一,就是历史比较短,数据质量存在争议。

举例来说,上市公司比较全的财务数据,需要等到1996年以后,甚至2000年以后才有比较高的质量保障。中国从2007年1月开始施行新会计准则体系。该新准则可能造成2007年前后的上市公司财务数据标准不同,无法横向比较。根据公司法和证券法的规定,上市公司如果连续2年亏损,即会面临特别处理(ST)。如果上市公司连续三年亏损,其股票将暂停上市(PT)。由于这套制度,上市公司都很怕自己的财报显示亏损,因此也有可能通过做假账(比如“大洗澡”)来避免陷入ST的窘境。

如果要设计一个比较好的量化策略,如何应对这些数据问题?

许先生的看法如下。首先,任何一个优秀的量化基金经理,都需要对自己使用的数据有比较深刻的理解。认识到该数据有哪些弱点和不足,这是基金经理需要做到的基本功课。以中国上市公司的财务数据为例,我们首先要认识到这些数据可能受会计准则,做假账等问题的影响。

其次,认识到了已有数据的局限,我们就可以做出相应的补充和调整。比如如果我们感觉中国上市公司的财务数据有被人为夸大或者修改的可能,那么我们就需要从其他途径去收集更多的侧面数据。这些更多的侧面数据,可以形成对已有数据的多一层检验,来帮助我们排除噪音,获得真正有用的信息。因此在许先生看来,中国上市公司存在的潜在数据问题,反而是机会,能够让真正懂数据的专家显示出更大的优势。

我进一步追问许先生,那么如何应对数据量有限这个问题呢?如果我们从2007年年初,中国施行新会计准则体系算起,我们拥有的数据量只是区区10年左右。以美国股市的那些量化研究来看,大部分都可以追溯到1920年代,甚至更早。中国更短的数据历史,是不是给中国股市量化研究带来更大的困难?

许先生的看法是,中国和美国的量化研究确实有很大不同。在美国市场,由于有海量的历史数据,因此量化研究人员可以通过对这些数据的测算中找出可以重复的模式。但是在中国,市场本身变化就很快,数据量也有限,因此基于中国市场的量化研究,更强调研究人员对于数据的理解程度。中国量化研究的“金矿”,在于占据市场交易额80%以上的“韭菜”。把这些“韭菜”的行为模式和错误习惯研究透了,就有获得超额回报的可能。

我对许先生进一步指出,中国和美国市场的另一大区别,在于美国的做空机制比较成熟。相对来说,要做空一个大市值股票,在美国要比中国容易得多。在许先生所做的量化研究中,其风险因子可能产生的超额回报都是基于“买入+卖空”同时可以实现的“实验室假设”。但是在现实情况中,卖空个股在中国无法实现。这是不是意味着投资者无法获得研究显示的超额回报?

许先生表示赞同。事实上在绝大部分金融研究论文中,研究者在分析某个因子的“超额回报”特性时,都会假设投资者可以同时买入并卖空。最普遍的做法,是假定投资者可以买入分值最高的X%的股票(比如价值因子分值最高的25%的股票),同时卖出分值最低的X%的股票(比如价值因子分值最低的25%的股票),然后通过历史回测去估计该因子可能产生的投资回报。

由于中国股市的做空机制还不成熟,因此对于中国投资者来说,他们只能获得“一条腿”回报,即买入那部分产生的超额回报,而无法获得“卖空”可能带来的投资回报。这样的缺陷无法通过卖空股指期货来弥补,因为股指期货卖的是整个股票市场,而非特定的风险因子股票。

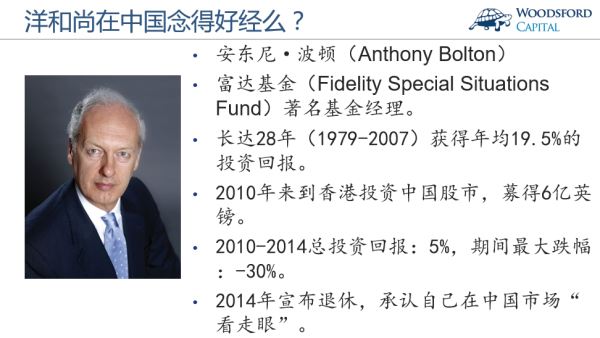

我向许先生提到,有不少海外的基金经理,把海外的那套投资策略搬来中国,但是他们却不一定能够成功。

一个典型的例子是著名的基金经理安东尼·波顿。波顿先生曾经就职于富达基金,在管理Fidelity Special Situations Fund长达28年的历史中获得了年均19.5%的骄人成绩。2010年波顿先生从英国移居香港,发起了专门投资中国股市的基金。在2010-2014年间,该基金表现不佳,总回报为5%左右,期间最大跌幅高达30%。2014年,波顿先生宣布从该基金退休,并承认自己在中国市场上“看走了眼”。

我追问许先生,海外基金经理如何避免自己重蹈波顿先生的覆辙?

在许先生看来,中国和海外市场有明显的不同点和类似点。在市场结构,公司基本面,会计制度,社会文化等方面,两个市场有很大不同。因此我们如果照搬西方的一套来中国,不加调整的直接硬套,很难获得成功。任何在西方行得通的策略,要搬到中国,必须进行“当地化”调整。

但另一方面,在投资者行为方面,中国投资者和海外投资者有很多类似的地方。大家都是人,都会受到一些行为偏见的影响。这些行为偏见包括过度自信,追涨杀跌,损失规避,存在性偏差等各种经典的行为学习惯。把这些人性行为偏见琢磨透了,就能利用人性的弱点去市场上获得超额回报。由于中国散户投资者数量众多,因此中国市场机会更大。

在节目的最后,我问许先生对中国的读者朋友有什么建议?

许先生想了一想说,广大投资者需要明白的一个重要道理是,主动投资是一场零和游戏(Zero sum game)。如果有人获得“超额回报”,那么就一定有人蒙受“超额损失”。让我们假设市场平均回报为10%。在这种情况下,如果你战胜市场,获取了30%的投资回报,那么就一定有人损失了10%。

所以我们需要时刻扪心自问:我有什么优势去从别人口袋里抢得超额回报?是我比对方更聪明,还是有更快的消息,或是更准确的判断?如果你仔细想一下这个问题,就不难得出结论:如果你没有任何优势,那么你就很可能是那个被割的“韭菜”。获取最多超额回报的那些“聪明人”,一定是那些资金实力最强大,信息优势最明显,知识储备最雄厚,科技手段最先进的机构投资者(比如最优秀的对冲基金经理)。和那些机构“对弈”,无异于小米加步枪对飞机大炮,其胜算是非常渺茫的。

问题的复杂程度在于,那些拥有信息、数据、知识和科技优势的“聪明钱”,他们的智商也都很高。他们不太可能把自己的投资能力无偿转让,因此他们在“出租”自己的投资能力时,会收“租金”。投资者如果选择通过购买主动型基金进行投资,那么他到最后拿到手的净回报,需要扣除这些基金经理的收费。根据晨星的研究显示,预测某一个主动型基金未来的投资回报,最管用的指标就是该基金的收费。基金的收费越高,投资者获得的回报就越差。这个指标的准确度比晨星自己的星级评分系统都更管用。

因此许先生强调,控制成本,是所有投资者应该牢记的最重要的投资原则之一。

后记

由于我个人比较喜欢读金融投资领域学术性的研究文献,因此对许仲翔(Jason Hsu)先生发表过的论文和书籍都比较熟悉。许先生在聪明贝塔,金融行为学,基金经理能力分析等课题上发表的研究成果很多。这些研究文献有很强的逻辑性和实用性,让人读起来感到非常顺畅和过瘾。因此我一直在想,有机会一定要将许先生的研究成果向更多的读者分享。

在我看来,许先生给我们的读者提了很多非常好的建议。许先生并不讳言中国市场里存在不少非理性投资者这样的事实。这些非理性投资者的存在,也确实给一些优秀的基金经理提供了获得超额回报的可能性。

因此广大投资者在涉足资本市场进行投资前,需要先问一下自己:我到底有什么比别人更出色的优势?我有没有受到过度自信的影响,高估了自己的投资能力?如果你觉得自己是巴菲特或者索罗斯第二,那么最大的可能性,是你确实高估自己了。

如果没有证据显示自己有战胜市场的能力,那么投资者就应该放弃挑选个股,选择购买基金。投资者可以选择购买低成本的指数基金,或者有选择的购买主动型基金。如果想要挑选主动型基金,那么投资者就更应该加强自己的知识储备。在中国有2,000多个主动型公募基金,因此我们挑选基金的难度丝毫不比选股低。充分理解运气和技能的差别,理解基金经理获得超额收益的方法,基金投资策略带有的风险,严格控制自己的投资成本,这些都是投资者从投资主动型基金获得超额回报的最基本条件。如果这些知识都不具备,而去贸贸然投资主动型基金,那么投资者就又堕入了过度自信的行为学陷阱了。

笔者长期强调投资者应该牢记以下投资原则:控制成本,有效系统和长期坚持。许先生在访谈中也提到,投资者应该严格控制自己的投资成本。这个想法和笔者倡导的投资哲学不谋而合。

最后我想说,近几年在海外兴起的“聪明贝塔运动”,给了广大投资者更多的低成本投资选项。如果投资者想要购买一个价值策略,或者小市值策略,只需要支付不到1%的成本即可获得。这在10年前是不可想象的。目前中国的聪明贝塔型指数基金相对来说还比较稀少。但我相信,假以时日,我们会看到更多的类似产品,也为中国投资者提供更多的投资选项。让我们翘首以盼吧。

要想听伍治坚的电话录音,请在喜马拉雅FM/蜻蜓FM/itune Podcast中搜索“伍治坚证据主义”。

伍治坚是《小乌龟投资智慧:如何在投资中以弱胜强》的作者。在京东,淘宝或者当当搜索书名或者作者名,都可以购买到该书。

数据来源:

Rob Arnott, Noah Beck, Vitali Kalesnik and John West, How can Smart Beta Go horribly wrong? Feb 2016, Research Affiliates

Jason Hsu, Brett Myers, and Ryan Whitby, Timing Poorly: A guide to generating poor returns while investing in successful strategies, Journal of Portfolio Management, V42, Number 2, Winter 2016

Jason Hsu, Vivek Viswanathan, Michael Wang, Phillip Wool, Anomalies in Chinese A-Shares, April 2017

Yeguang Chi,Performance Evaluation of Chinese Actively Managed Stock Mutual Funds,2013

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号