一级市场投资,也称为私募股权投资,指的是买卖那些还没有上市的公司股权,并企图从中获利的投资行为。最近几年,由于很多独角兽(注:指那些估值超过10亿美元的未上市公司)的出现,私募股权投资越来越受到投资者们的关注。

投资者们热衷于投私募股权,图的无非就是更高的回报。那么问题来了,私募股权,到底回报好不好呢?

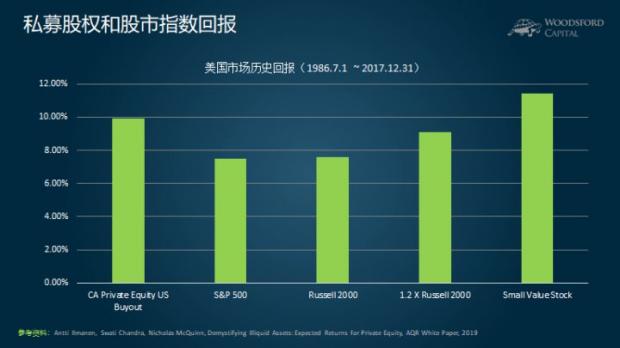

按照惯例,我们来用数据说话。在这里,我援引的是美国对冲基金AQR对于私募股权和二级市场投资回报做的一个研究报告。

上图显示的,是过去30年美国一级市场和二级市场股权投资的历史回报。我们可以看到,私募股权(基于Cambridge Associate数据统计)的投资回报,为每年9.9%左右。同期的标普500指数回报,为每年7.5%左右。因此在这30年间,私募股权的投资回报,要比标普500指数好上每年2.4%左右。

问题在于,这样的比较,是否科学?

在本人的历史文章,《私募股权投资揭秘》中,我曾经提到过,私募股权基金投资的标的,一般会体现出以下特色,导致我们不能简单的将私募股权投资回报和标普500指数回报直接进行对比。

1)私募股权投资的公司规模普遍偏小。研究显示,美国95%左右的私募股权投资标的公司的市值在10.8亿美元以下。以这个标准来看的话,这些公司的规模应该属于小型股票类型(Small Cap)。

2)私募股权投资的公司,普遍杠杆率比较高。平均来讲,私募股权基金投资的公司杠杆率(D/E),大约为100%~200%左右。而在二级市场上上市的公司,其杠杆率平均为50%左右。也就是说,私募股权投资的公司,运用的杠杆率,是上市公司的2~4倍。

3)投资任何一个私募股权基金,都是有锁定期的,短则5~7年,长则十几年,甚至更长。在锁定期内,投资者的钱是拿不出来的。不像投资者购买二级市场上的股票,可以随时套现。因此,从这个方面来讲,相对于购买二级市场上的股票,投资者本来就应该期望从私募股权中获得更高的回报。

这个”非流动溢价“到底应该是多少,则是一个见仁见智的问题。有学者(Ang, 2014)提出,这个溢价的合理范围是4%~6%左右。也就是说,投资私募股权,本来就应该比二级市场股票每年好上4%~6%左右。否则,就是不划算的。

4)私募股权基金投资的公司,有一个共通的特点,那就是它们都显现出比较强的价值因子。

【注:对这个概念不太熟悉的读者,可以参考本人的历史文章:聪明贝塔(Smart Beta)。】

我们可以看到,私募股权基金投资的公司,在买入的时候,其企业价值倍数(EV/EBITDA)明显低于同期标普500指数公司的企业价值倍数。企业价值倍数越高,说明公司估值越贵,反之亦然。私募股权倾向于买低价公司股权的现象,一直持续到2006年左右。

【对企业价值倍数不熟悉的读者,可以参考本人的网课:学了就能用的股票估值法。】

基于以上这些原因,我们在分析私募股权投资回报的时候,不应该拿标普500指数(大市值股票)作为基准,而应该选取真正能够反映私募股权投资特点和风险的基准,那就是:小市值价值股票,加杠杆,再加上一个非流动性溢价。

我们先拿私募股权的投资回报和加了杠杆的小市值(Russell 2000)进行比较。私募股权的投资回报为每年9.9%,而加了杠杆的小市值(1.2 X Russell 2000)的回报为每年9.1%。私募股权回报稍好。但是如果再考虑非流动溢价的话,那私募股权的吸引力就没那么大了。

我们再拿私募股权的投资回报和小市值价值股票做比较。两者的回报分别为:9.9%(私募股权)和11.4%(小市值价值)。私募股权反而落后1.5%左右。这还没有算上非流动溢价。

所以结论就是,以过去30年的维度来看的话,如果算上私募股权投资的特点(小市值、加杠杆、价值股、非流动溢价),其投资回报并没有好到哪里去,没有达到投资者一开始的投资初衷。

这背后最主要的原因之一,是私募股权在2005/06年之后,其投资回报越来越让人失望。

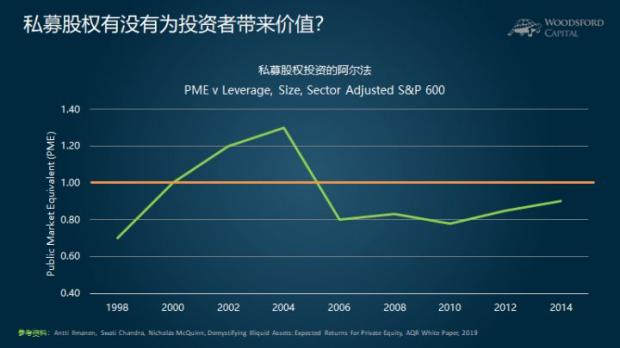

私募股权基金经理,喜欢用IRR向投资者展示自己的投资回报。IRR的问题,是计算过程不透明,并且很容易被基金经理操控(详见本人历史文章:私募股权基金经理是如何忽悠你的?)。因此更加科学的衡量标准,是PME(Public Market Equivalent)。

PME的意思,是如果把投给私募股权基金经理的那部分钱,放在二级市场里,会获得怎么样的投资回报?这个衡量标准,比IRR更能客观反映私募股权基金经理的阿尔法。

如上图所示,私募股权基金投资,在2000~2005年能够为投资者带来超额回报(PME大于1,说明私募股权投资回报比同期的二级市场更好),但是在2005年之后,就持续落后于二级市场,并没有实现投资者原本期望的投资目标。

上面说的是美国的数据,那么我们中国的一级市场投资回报,又如何呢?

数据显示,中国的私募股权投资者,其投资回报也好不到哪里去。

在杜梦蝶写的《一级市场,退出有多难》一文中,作者提到,《2018中国股权转让蓝皮书》中统计了十只“科技独角兽”的上市情况,其中70%的独角兽中最后一轮投资人出现了亏损,90%最后一轮投资者收益无法跑过理财收益。

上图显示了投资这些科技独角兽的私募股权投资人的回报。我们可以看到,有7家都出现了亏损,其中51信用卡,易鑫集团,雷蛇和众安在线的投资人,其损失更是高达双位数。

相对来说,独角兽还算是好的,至少能够上市,让投资者退出。至于其他那些体量不够,还没有上市就死在半路上的,就更不用提了。2018年,国内一级市场内项目投资数量超过1万个,但A股上市才105家,加上去香港、美国的不超过200家。这样来算的话,通过IPO退出的概率,只有1%~2%左右。私募股权投资人的回报如何,可见一斑。

无怪乎,深创投董事长倪泽望在第13届中国投资年会·年度峰会上表示:

投资人的钱,大概率是收不回来的。指望IPO,基本不可行。

希望对大家有所帮助。

参考资料:

伍治坚:关于私募股权(Private Equity)投资的常见误解

伍治坚:贝恩资本能帮你赚钱么?

Antti Ilmanen, Swati Chandra, Nicholas McQuinn, Demystifying Illiquid Assets: Expected Returns for Private Equity, AQR White Paper, 2019

伍治坚:私募股权投资揭秘

Ang, A. (2014). Asset Management: A Systematic Approach to Factor Investing, Oxford University Press

伍治坚:学了就能用的股票估值法

伍治坚:聪明贝塔(Smart Beta)

伍治坚:私募股权基金经理是如何忽悠你的?

杜梦蝶,一级市场,退出有多难?2019.4

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号